海丝数评

宁波出口集装箱运价指数

2023年前三季度

集装箱航运市场表现

1 贸易需求

在世界贸易中的份额在2023年上半年降至48.5%,而过去3年的平均份额为51.0%。中间产品在世界贸易中所占的份额大小反映了全球供应链的健康状况和程度,占比下降可能表明全球供应链活动正在收缩。

【1】 中间产品是指在一种产品从初级产品加工到提供最终消费经过一系列生产过程中没有成为最终产品之前处于加工过程的产品的统称。

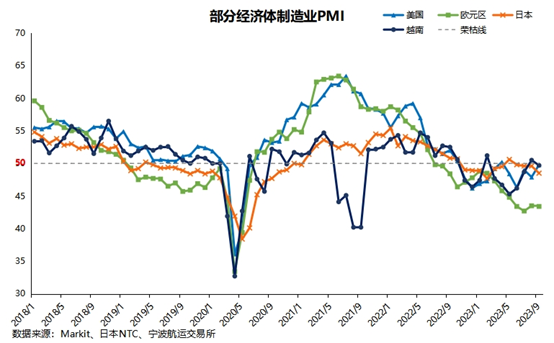

主要经济体来看:由于消费者在借贷成本和物价齐涨的情况下控制了支出,欧元区9月份市场的需求下降速度为近三年来最快。9月欧元区综合PMI终值为47.2,已连续第四个月低于50的荣枯分水岭,最新公布的10月制造业PMI初值为43,进一步恶化。其中,欧元区的三大经济体—德国、法国和意大利,制造业和服务业均已持续呈现萎缩态势;截至8月底,美国已有超过450家企业申请破产保护,超过了过去两年的年度总数。9月,美国综合PMI终值为50.2,创今年2月以来最低。其中,服务业PMI终值为50.1,创今年1月以来最低,勉强实现连续第八个月扩张。高利率和通胀压力导致消费者需求疲软;因全球经济状况不断恶化,继续削弱需求,日本9月份制造业活动以七个月来最快的速度下滑,连续4个月低于50荣枯线;在内、外需求较为疲软的影响下,越南各季度经济增长率未能达到年初时设定的目标,但在稳步增长中。其中,第一季度经济同比增长率为3.3%,第二季度经济增长4.1%,第三季度扩大至5.3%。前三季度货物类商品出口成交额为2596.7亿美元,同比下降8.2%;进口金额为2379.9亿美元,下降13.8%。

图1:部分经济体制造业PMI

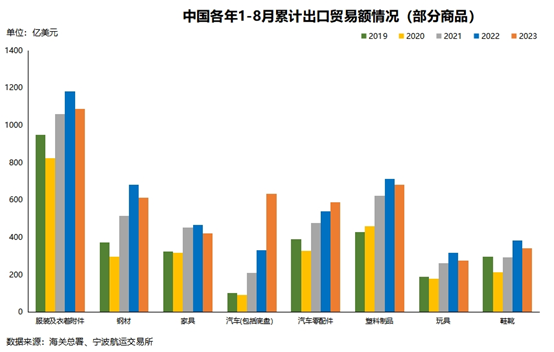

中国是全球主要的出口贸易国之一。根据宁波航运交易所统计的2019年至2023年期间各年1-8月对部分商品的出口贸易额来看:服装及衣着附件、钢材、家具、塑料制品、玩具、鞋靴等日用消费品出现明显下跌的情况。但汽车(包括底盘)和汽车零配件同比大幅上涨。其中,2023年1-8月,中国出口汽车(包括底盘)贸易额达634.9亿美元,同比上涨90%,是2019年同期的6倍;出口汽车零配件贸易额达590.4亿美元,同比增长10%,是2019年同期的1.5倍。

图2:中国2019年-2023年前8个月部分商品累计出口贸易额

2 运力供给

截至8月底,集装箱航运市场运力规模高达2770.4万TEU,运力同比增长6.8%,远高于近三年来的水平,而四季度等待交付的预计还有66万TEU。集装箱航运市场自去年需求下降以来就长期处于供大于求的环境,因此,在今年低迷运价的压力下,班轮公司采取积极的运价调控手段:9月18日至10月22日期间,班轮公司在跨太平洋、跨大西洋和亚洲-北欧和地中海等主要航线中,宣布取消104个航次,取消率高达16%。马士基称其在十一黄金周期间减少运力从过去的11.1%增加到17%,且十一黄金周期间及前后减少的运力百分比,预计是已有年份中最高的。在此背景下,十一假期前后,市场运力供给出现紧张。

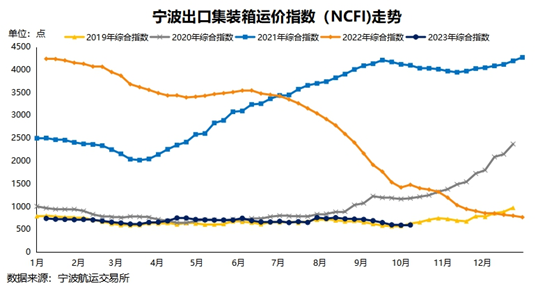

3 集运价格

2023年1-9月,集装箱航线运价整体维持低位平稳波动态势,市场整体运价水平和波动情况与2019年较为一致,但在美西、南美东、南美西、印巴等航线运价的支撑下,第三季度市场整体运价水平高于2019年同期。宁波出口集装箱运价指数(NCFI)数据显示:2023年前三季度,NCFI综合指数平均值为688.3点,同比下跌79.1%,较2019年前三季度上涨3.9%。截至2023年9月末,NCFI综合指数报收于589.1点,同比下跌58.4%,较2019年同期上涨4.0%。

图3:宁波出口集装箱运价指数趋势图

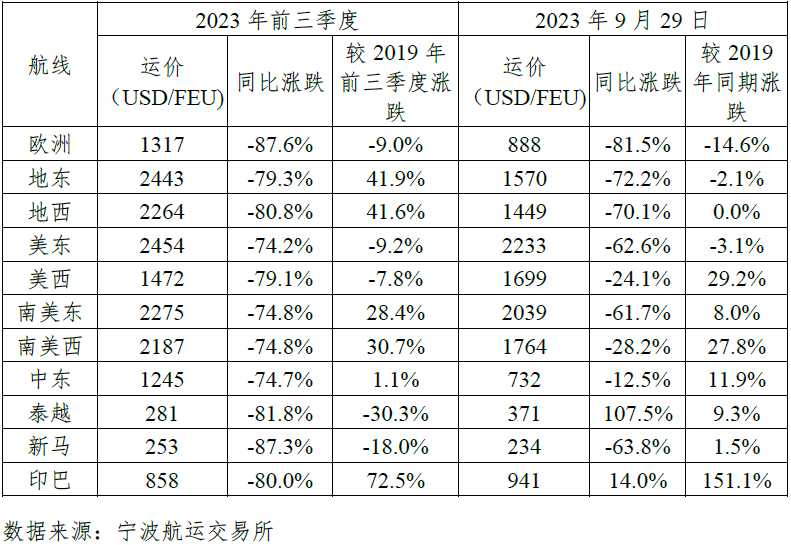

分航线来看,国际主要航线2023年前三季度平均运价维持同比大幅下跌的走势,但跌幅较二季度明显收窄。其中,美东、美西航线市场运价有明显提振。班轮公司大幅缩减运力投放,主动推涨美东、美西航线市场运价,美西航线由于运力裁撤的幅度更大,货量较美东航线相对充足,三季度美西航线平均运价较二季度上涨38.5%。此外,澳新航线由于目的地采购需求增长,配合一定的停航措施,三季度运价较二季度涨幅高达108.2%。但欧洲航线仍维持疲软态势,运价仅在7月底短暂被拉涨至高位(单周环比涨幅超50%),随后连续9周环比下跌,季末运价接近2016年6月末水平。截至三季度末,欧洲航线40尺标箱的市场均价为888美元/FEU,同比下跌81.5%,较2019年同期下跌14.6%;美东、美西航线40尺标箱的市场均价分别为2233美元/FEU、1699美元/FEU,同比分别下跌62.6%、24.1%,较2019年同期分别下跌15.7%、上涨29.2%。

表1:2023年前三季度分航线运价情况

2023年第四季度及后期

集装箱航运市场展望

1 海运需求方面

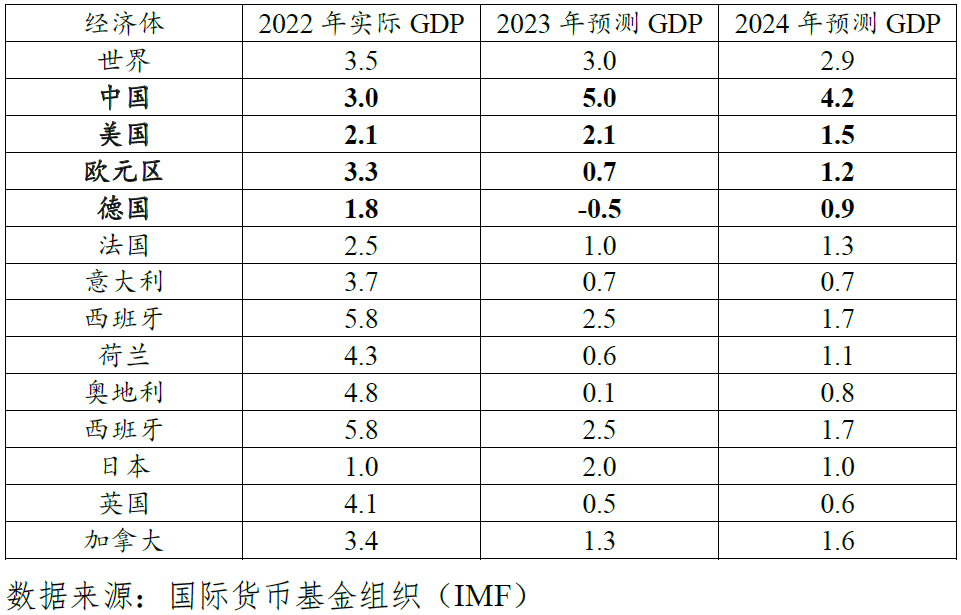

全球多个权威机构公布的预测数据对2023年的经济增速和海运贸易量表示悲观,部分对2024年的海运贸易量有好转预期。国际货币基金组织(IMF)发布的最新《世界经济展望》报告认为,全球经济增速的基线预测值将从2022年的3.5%降至2023年的3.0%和2024年的2.9%,远低于3.8%的历史(2000年-2019年)平均水平,但中国2023年、2024年的经济增速预计将高达5.0%和4.2%。联合国贸易和发展会议预测2023年全球经济增速将减缓至2.4%。而海运贸易量方面,世界贸易组织(WTO)预计今年世界商品贸易量增长0.8%,较4月份预测值1.7%大幅下调,但对2024年表示乐观,预计2024年全球商品贸易增长为3.3%(维持前期估值),但WTO也提醒,供应链分化的迹象开始显现,这可能会威胁到2024年的贸易前景。波罗的海国际航运公会(BIMCO)预测2023年全球集装箱运输量增速为-0.5%-0.5%,2024年将增长3.0%-4.0%。综合来看,远东去程航线、区域贸易航线箱量将小幅上升,预计2023年的增长率为0.0%-1.0%,2024年为3.5%-4.5%。

表2:国际货币基金组织各经济体最新增速预测

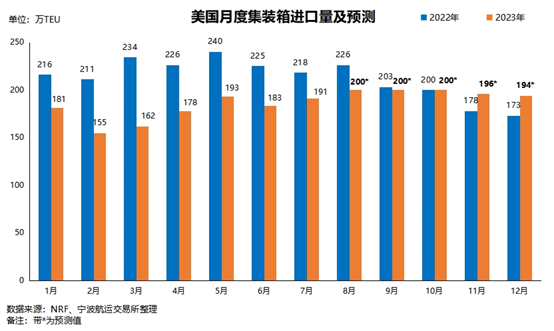

主要消费地市场来看:欧洲各国的制造业受到央行连续加息政策的影响,贷款成本上升,企业融资压力增加,限制了它们扩大甚至维持生产和投资的能力,因此欧洲制造业采购中间产品的需求短期内未看到增长动力。而民众的消费需求在较高的通胀压力下,也未见明显改善迹象;美国方面,全美零售商联合会(NRF)公布的数据显示,2023年预计美国月度进口集装箱量为2233万TEU,同比下跌6.1%。但一方面,NRF较前期上调了对9月-11月美国月度进口集装箱量的预期值。其中,11月预测值从188万TEU上调至196万TEU。另一方面,NRF预测10月起,美国月度进口集装箱量将明显高于去年同期。以上均显示美国进口需求即将回暖,利好集装箱航运市场对应的北美航线。

图4:美国月度集装箱进口量及预测

2 运力供给方面

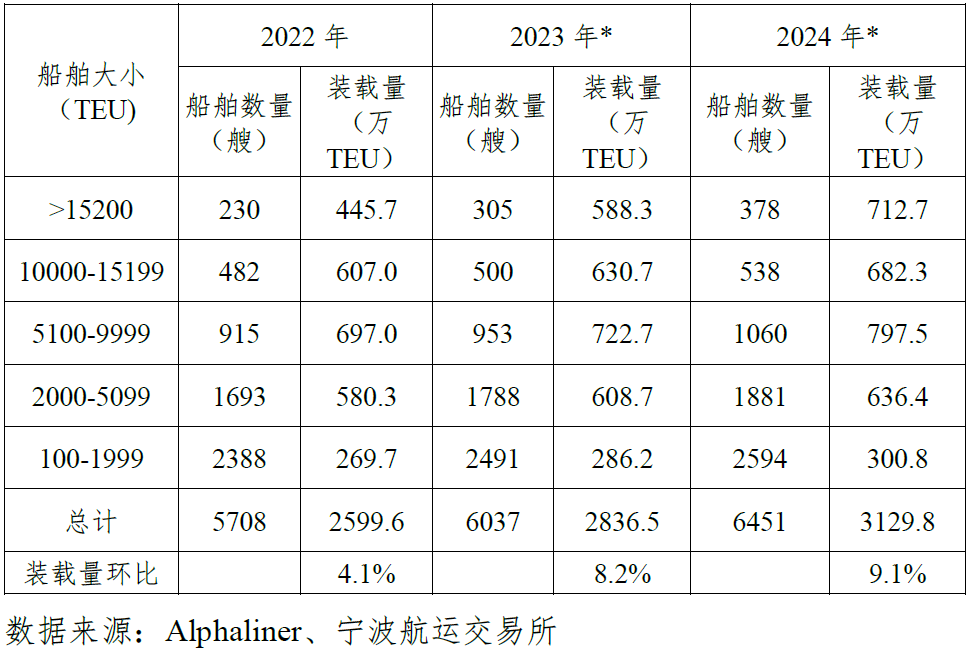

预计2023年全年,全球集装箱船交付量将超过230万TEU,同比增长8.2%;预计2024年交付量将达到293万TEU,同比增长9.1%;2025年交付量下降至194万TEU,增速回落至4.9%。其中,2023年-2024年累计将增加载货量1.5万TEU以上的船舶高达148艘,运力为267万TEU,即2023-2024年新增的运力中,有一半运力将投放至欧地航线,若这些运力全部释放,欧地航线无疑将面临更为严峻的运力过剩问题。

表3:全球集装箱运力规模预测

虽然运力新增规模将达到近几年的新高,但集装箱船舶加速拆解、闲置运力规模扩大、船舶减速航行等也会缩减部分运力。集装箱船舶拆解量明显增加。1-8月拆船量已超过10万TEU,而2022年全年集装箱船舶仅拆解1.09万TEU。随着拆船价格的上涨和集装箱船环保新规的实施,预计2023年拆船量将达到20万TEU,2024年达到60万TEU,对于市场整体运力供给矛盾有一定缓解作用;闲置运力比例出现上升趋势。截至10月9日,全球闲置的集装箱船舶达315艘,闲置运力约为118万TEU,闲置运力占总集装箱运力的比例从两周前的3.4%上升到4.3%,随着班轮公司停航力度加强,闲置运力占比扩大,但目前仍属正常水平。历史情况来看,在集运市场极度低迷的2016年3月,全球闲置运力约为157万TEU,闲置运力占总集装箱运力的比例曾高达7.8%。而今年2月闲置集装箱船队的数量为168万TEU,占总集装箱运力的6.4%。因此,随着更多新船下水,今年四季度和明年一季度,若市场需求依然疲软,班轮公司预计将进一步提高闲置运力的比例。船舶航行速度或进一步降低。自一季度以来,船舶平均航速略有上升,但仍比2022年同期低3.5%(0.5节)。随着新船陆续交付,班轮运营商可能会进一步降低航速,以降低温室气体排放量,并提高船舶的CII评级。船舶航速的降低,势必导致船舶周转周期的延长,消耗部分新增运力。

3 其他影响因素

巴以冲突提升贸易不确定性。巴勒斯坦和以色列的冲突给航运业带来进一步的不确定性。虽然以色列的集装箱运输市场相对较小,其主要港口阿什杜德港和海法港仅占全球集装箱吞吐量的0.4%,但目前以色列的港口中,主要供油轮使用的阿什克伦港已经停止运营,短期已对船舶主要运营成本之一的油价造成影响。如果区域性的紧张局势大幅度升级,扩大至更多国家,将会对全球贸易造成重大影响。

美联储存在再次加息的可能。7月,美联储宣布加息25个基点,这是自2022年3月开始美联储本轮加息进程的第11次加息。在此次加息之后,美国联邦基金利率目标区间已升至5.25%-5.50%,创22年来新高。9月,监管机构确定将基准利率维持在高点不变,并暗示可能会再次加息,以降低通胀。美联储加息可能会导致国际原材料价格上升,制造业的生产成本增加。此外,美联储加息会使美元升值,加重中国出口企业的负担,劣化出口竞争力。

印度等多国对我国产品发起反倾销调查。自9月20日起至9月30日,短短10日内,印度密集决定对中国产品发起9项反倾销调查,涉及三氯异氰尿酸、软磁铁氧体磁芯、滚子链、玻璃纸薄膜等化学原材料、工业用零部件等产品。9月,越南工贸部发布公告对原产于中国的风电塔及风力发电设备部件启动反倾销调查。同月,墨西哥宣布对华混凝土钢钉启动反倾销调查。实施反倾销会对目标国出口规模和价格带来影响。

美东码头劳工合同到期在即。代表美东码头的国际码头工人协会(ILA)和美国海事联盟(USMA)之间的现有合同将于2024年9月30日到期。美东可能的劳工行动会导致部分货流返回美西。美西码头工人在长达13个月的劳工谈判后获得了一份加薪32%,以及在新冠肺炎疫情初期工作的一次性奖金共7000万美元的新合同。明年低迷的市场环境下,美东码头的国际码头工人协会(ILA)和美国海事联盟(USMA)预计将更加艰难,造成的供应链混乱可能会更为严重。

04-02 来源:信德海事网

05-09 来源:信德海事网

10-12 来源: Drewry德路里

01-16 来源:信德海事网

07-12 来源:SinorigOffshore

10-18 来源:信德海事

05-29 来源:信德海事网

01-01 来源:信德海事网

02-12 来源:信德海事网

01-12 来源:信德海事网