VLCC明年费率将有望高达80000美元!

信德海事 逄凯

挪威船王John Fredriksen旗下的油轮公司Frontline第二季度的财报显示,第二季度公司的VLCC(超大型油轮)日均现货费率为49600美元,高于市场价格。克拉克森证券的分析师在最新发布的市场周报中认为,2025年VLCC船舶运力短缺将把运费推至一倍以上。其预测,VLCC即期费率在未来可能推高至每天6万至8万美元之间。

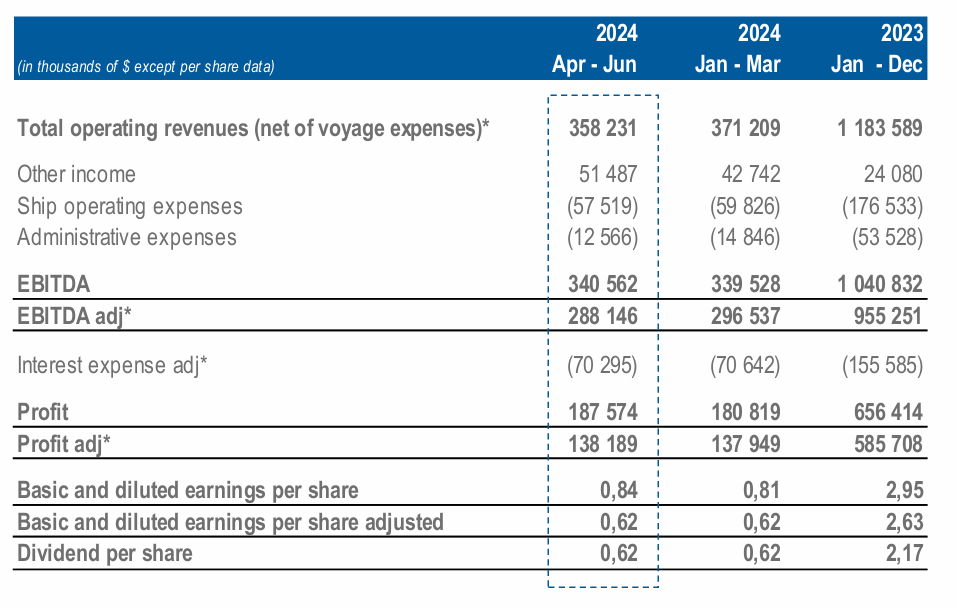

Frontline第二季度表现稳定

2024年第二季度,Frontline总收入为3.58亿美元,实现了1.876亿美元的利润,EBITDA为3.4亿美元,每股收益为0.62美元。

本季度,Frontline优化了船队结构,以4850万美元的价格出售了一艘最老的Suezmax油轮(建于2010年),预计将获得约3650万美元的净现金收益。目前,该船队的平均船龄为6.2年,是行业中最年轻且最节能的船队之一。其中,99%的船舶为环保型(Eco)船舶,56%的船舶安装了脱硫塔。

除了经营表现总体稳定,按部就班的进行运营计划外,Frontline还与招银金租达成了一项价值5.121亿美元的售后回租协议,用于为10艘Suezmax油轮再融资。预计在2024年第四季度将产生约1.01亿美元的净现金收益。

鉴于第二季度的稳健表现,Frontline在其财报中对VLCC市场持乐观态度。该公司认为尽管面临季节性波动和复杂的地缘政治环境,但公司预计随着冬季需求的增加,VLCC市场的波动性将上升,为未来的收益带来潜力。

Frontline公司是一家全球领先的油轮运营商,旗下拥有41艘VLCC,23艘Suezmax和18艘Aframax和LR2成品油轮,总运力高达1791万DWT。目前,是全球第三大油轮船东,仅次于招商轮船,和新扩张的沙特船东Bahri。

受季节性波动,VLCC运价达今年以来最低点

上周五,据波罗的海交易所数据显示,VLCC的平均定期租船费率下跌至每天26257美元。

自8月19日该指数达到38700美元/天的月高点以来,一直在螺旋式下降,上周五的数据是该指数自去年收盘以来的最低水平。

实际上,VLCC已经挣扎了一段时间了,这一运费下滑的趋势在夏季市场进入淡季后愈加明显,苏伊士型油轮也开始面临类似的挑战。许多VLCC不得不转向成品油轮领域寻求机会,这类VLCC被戏称为LR4油轮。具体情况详见LR4油轮,您见过吗?

Frontline的首席执行官Lars Barstard对目前的VLCC趋势表示:“季节性对油轮市场有很大影响,这是因为全球大部分人口生活在北半球,夏季是淡季。”

他补充道:“从历史上看,随着世界开始为冬季做准备,油轮市场的波动性恢复,炼油厂的利用率从现在开始会逐渐增加。”(可参考:→招商轮船回应股价下跌,油轮市场前景几何?)

2027年之前的新船订单较少将促进繁荣

除了受季节波动性的影响外,从船舶供应端看,Frontline认为VLCC市场在2027年之前持续繁荣的关键因素是新船订单较少。

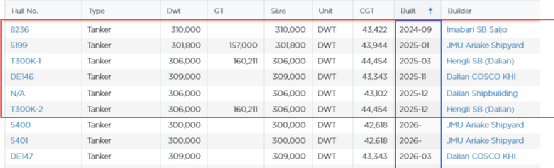

新造船订单交付情况

据克拉克森为信德海事网提供的数据显示:目前,U/VLCC新船订单量较低,只有71艘。而2024年下半年交付,只有一艘VLCC交付。在此之后,预计2025年只有5艘大型油轮交付,因此要到2026年和2027年,市场运力才会出现显着增长。

产能需求增加将收紧船舶运力

尽管VLCC船舶运力供应可能会不足,但是从船舶需求端看,船舶需求量却因世界原油产量增多而有所增加。

根据国际能源署(IEA)预测,美国原油产量将从2024年的1320万桶/天(bpd)增加到2025年的1360万桶/天。而巴西、加拿大、圭亚那和挪威明年的总产量可能会增长100万桶/日。

而克拉克森证券也表示,西部原油产量的增加将收紧船舶供应。以Frode Morkedal为首的克拉克森分析师补充说:“与7月至9月期间相比,在今年第四季度,原油生产商预计将每日多生产60万桶。

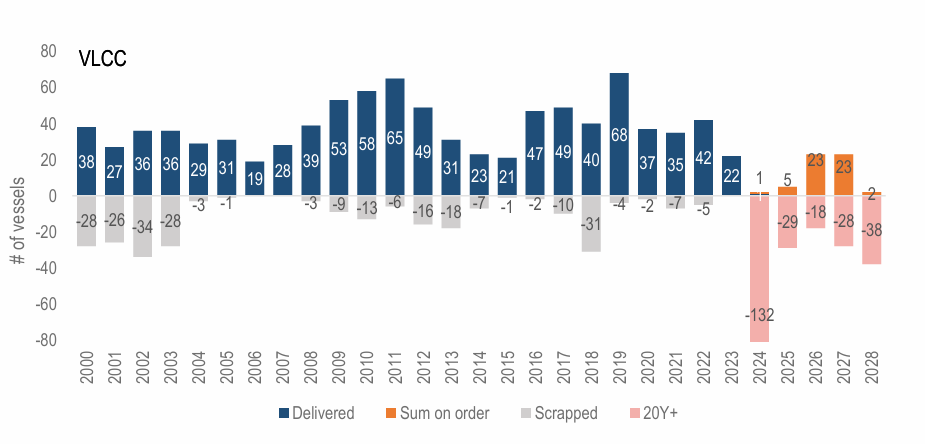

据克拉克森表示,以出口距离平均1万海里计算,每天每增加100万桶的产量就需要额外的39艘VLCC。据此,克拉克森证券预计2024年下半年船舶使用量将增加3%,有可能在最后三个月将VLCC即期费率推高至每天6万至8万美元之间。

分析师表示:“展望 2025年,船队运力增长少和大西洋长途货运量的增加可能会推高运费。”

制裁不会遏制影子舰队数量增加的情况,老龄化船舶最终命运是?

除了一些市场利好因素外,Frontline也在财报里也指出了需警惕因地缘政治导致的市场中的非传统贸易活动增多而带来的风险。

财报演示稿指出,全球12%至18%的石油运输涉及受制裁国家,这部分贸易的扩大会导致市场的“双层化”,即合规船队和参与制裁贸易的“灰色”或“黑色”船队之间的分化加剧。

据Frontline预计,2024年有132艘船舶将超过20年船龄。由于这些老旧船舶难以满足国际海事组织(IMO)提出的环保要求,特别是在减少碳排放方面,它们可能面临被淘汰的风险。这意味着,20年以上船龄的船舶若不再用于常规市场,可能会进入“灰色”或“黑色”市场。

首席执行官Lars Barstad就此表示,他已经不再相信仅靠制裁就能遏制影子舰队以及与伊朗、委内瑞拉、俄罗斯等国家进行的灰色交易了。他也不再认为航运业可以自行调节,来解决掉影子舰队。

他进一步谈论解决措施的可行性:“除非受制裁国家开始生产或出口更多石油,否则灰色市场船舶将一直处于供过于求的状态,这会导致运价降低。如果这种情况发生,那么维持灰色贸易的利润空间将被破坏,从而促使这些老旧船舶被回收拆解。此外,随着制裁时间的延长,这些参与“灰色市场”贸易的船舶可能永远无法重新进入合规市场,而最终可能不得不进行拆解处理。

04-02 来源:信德海事网

05-09 来源:信德海事网

10-12 来源: Drewry德路里

01-16 来源:信德海事网

07-12 来源:SinorigOffshore

10-18 来源:信德海事

05-29 来源:信德海事网

01-01 来源:信德海事网

10-20 来源:信德海事网 马琳

02-12 来源:信德海事网