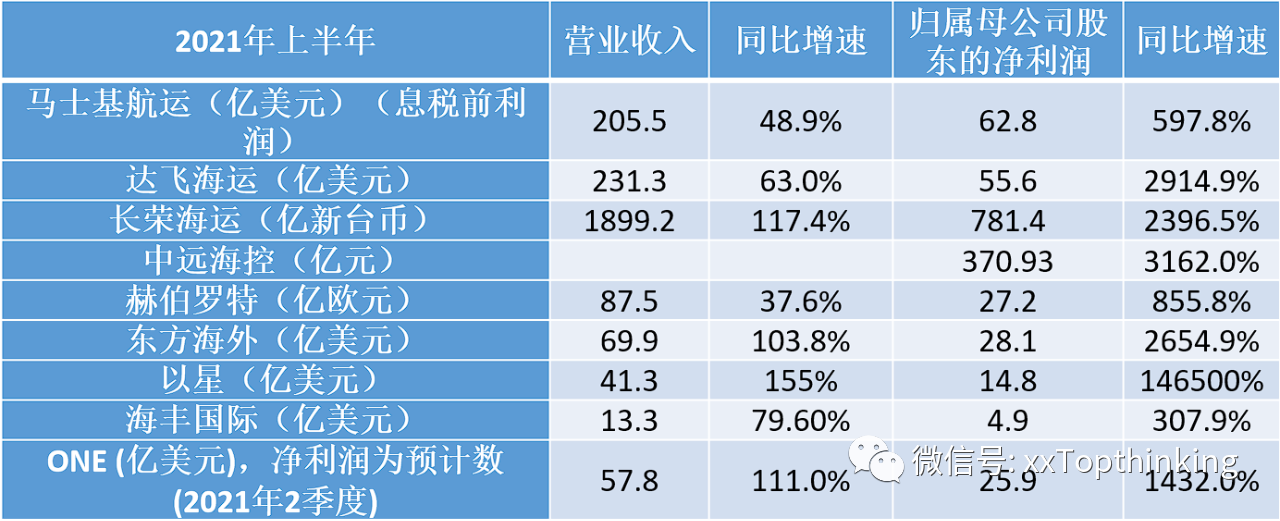

1.国际集装箱航运企业净利润实现高倍数增长,部分企业效益达历史最高水平

梳理2021年上半年典型国内外集装箱航运企业的半年报,效益实现大幅改善,多家企业净利润达历史新高。各家航运公司的营业收入增速在38%-155%之间,净利润改善幅度均大于营业收入增速。除了以亚洲区域内航线为主要业务的海丰国际外,其余航运公司净利润增速同比增长基本均超6倍。达飞、中远海控等多家航运公司净利润达历史最高水平。

马士基航运2020年长协货物比例约50%,今年进一步攀升至约60%,利润改善程度受即期市场影响较小,净利润增长幅度在全球干线承运人中幅度最低,但也达到近6倍的水平。锁定长期合同有利于其增强穿越周期的能力,应对未来市场潜在的下行压力。以星航运今年上半年净利润上涨幅度最高,从其运力结构来看,其自有运力占比较低,基本全为租入船舶,获得了利润的最大增速。达飞、中远海控(含东方海外)和长荣均属于“海洋”联盟,归母净利润增长在20-30倍之间,呈现较强的一致性。日本的ONE公司在2021财年一季度(2021年4-6月)的净利润增长超14倍。

表1 2021年上半年典型集装箱班轮公司效益

数据来源:各公司半年报及相关新闻

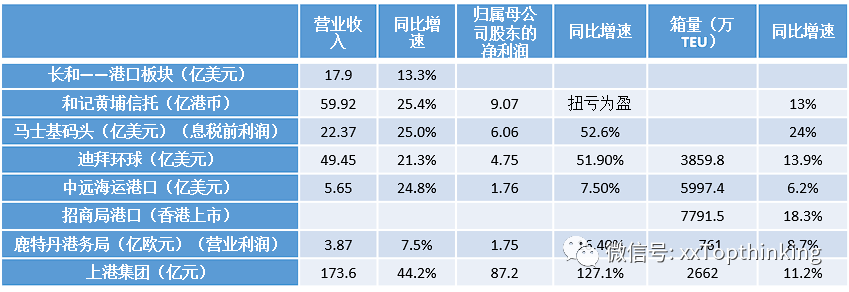

2.多家集装箱码头运营商实现吞吐量超20%增长,财务效益改善幅度普遍大于营收增速

2021年上半年,全球集装箱港口实现了运量的较快上涨,洛杉矶港、长滩港、纽约-新泽西港集装箱货物吞吐量同比增速超30%。我国的上海港、宁波舟山港、深圳港、青岛港、天津港和苏州港也实现集装箱吞吐量超10%以上的快速增长。

表2 2021年上半年全球主要集装箱港口吞吐量

数据来源:亚太港口服务组织(APSN)

前7月,我国沿海港口集装箱吞吐量同比上涨11.5%,受基数效应及外贸出口增速波动影响,增速呈现“前高后低”的走势。通过分析上半年典型国际集装箱码头运营商的运营数据和财务数据,马士基码头由于合并范围调整实现了箱量的最快增长。其余全球排名前列的集装箱码头运营商箱量实现6.2%-18.3%之间增长,增速大多在10%以上。

从经营效益来看,中远海运港口、马士基码头、和记黄埔信托及迪拜环球的营业收入增速均超20%,上港集团营业收入在港航业务协同发展支撑下上涨超40%。鹿特丹港务局业务较为综合,营业收入同比增长7.5%。各家企业利润总体均改善,除中远海运港口以外归属母公司股东的净利润增速均高于营业收入增速,总体来看集装箱码头运营商的企业净利润改善程度更为显著。

表3 2021年上半年典型集装箱码头运营商经营表现

来源:各公司半年报及相关新闻

备注:上海港、招商局港口和中远海运港口的集装箱吞吐量增速均为前7月数据

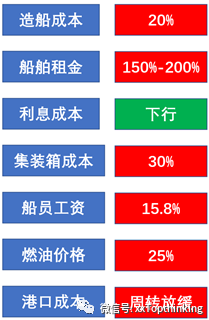

3.集装箱航运公司经营成本显著上涨,保守估计增15%以上

尽管集装箱航运公司的收入大幅改善,但总体来看经营成本也在不断上升,且长期来看仍面临上升趋势。统计今年上半年的集装箱船经营成本:从造船成本来看,由于上游钢材、人工成本上升及船台紧张,上半年集装箱船典型船型造价上升超20%;集装箱船舶供给较为紧张,租金水平不断攀升,典型船型租金均值上涨幅度在150%-200%之间;上半年我国出口集装箱的单价上涨28.4%; 船员供给短缺,今年五月全球主要班轮公司船上超过雇佣合同期限的海员比例已从5.8%上升至7.4%,相对增加了24.1%,集装箱班轮公司船员平均工资上涨幅度达到15.8%,二副、三副、二管轮和三管轮的工资上升幅度更高,且船员队伍建设与维持后续仍面临持续挑战;上半年新加坡港低硫燃油价格均价上涨25%,从马士基等航运公司半年报来看,燃油成本上升近20%;从港口成本来看,由于全球船舶持续遭受较为严峻的拥堵,因此船期受到影响,准班率持续下降,船期成本和防疫成本均增加。全球前期宽松的货币政策使得实际利率降低,对造船和还本付息的压力有所缓解。综合以上分析,保守估计集装箱航运公司的成本较去年上半年增长超15%,出现了较为明显的上涨。油价随市场波动未来趋势不明确,船舶备件、船员工资、新造船成本总体都将面临中长期抬升趋势。

图2 2021年上半年集装船舶经营成本同比增速

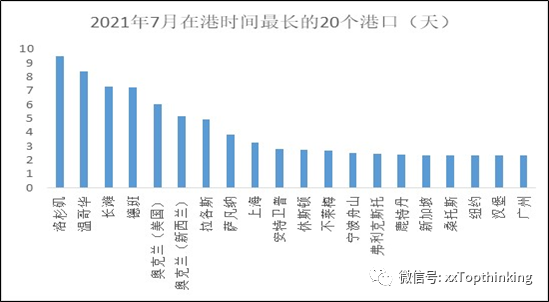

4.全球港口持续拥堵,集装箱船舶周转效率是影响运价的最主要因素

全球港口拥堵已持续较长时间。以2021年7月为例,全球在港时间最长的20个集装箱港口中,北美地区有7个,包括洛杉矶港、温哥华港、长滩港、奥克兰港(美国)、萨凡纳港、休斯顿港和纽约港,且船舶在港时间远长于世界其他区域港口。欧洲的安特卫普港、不莱梅港、弗利克斯托港、鹿特丹港和汉堡港等港的周转也显著放缓。7月进入集装箱航运业传统旺季,我国沿海港口集装箱船舶挂靠量大,且受到台风等恶劣天气影响,部分集装箱港口的船舶在港平均时间也较长,但与20名之后港口的差距相对较小。此外,南非德班港、新西兰奥克兰港、新加坡港和巴西桑托斯港这三个区域性枢纽港的船舶在港平均时长也进入前20位,反映出全球集装箱港口的普遍拥堵。

图3 2021年7月全球在港时间最长的20个集装箱港口

数据来源:上海航运交易所

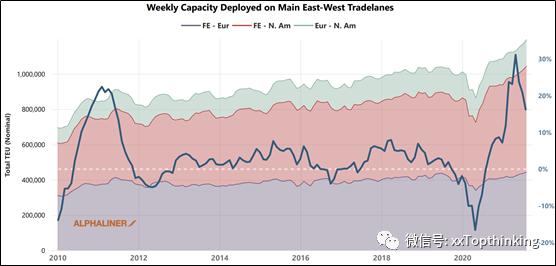

由上述数据可知,全球集装箱港口的主要堵点在北美和欧洲。从实际投放运力来看,2021年8月初投放的运力已经达到历史最高水平,相比去年同期远东-北美和远东-欧洲航线上运力规模分别上涨22.2%和11.9%,增速与我国港口集装箱吞吐量增速基本匹配,闲置运力降至低点,实际投放运力基本趋于市场现有运力的极限。

图4 2010-2021年8月全球典型集装箱航线投放运力

数据来源:Alphaliner WorldwideReference in Liner Shipping Monthly Monitor August 2021

全球集装箱班轮公司的准点率持续下降,主要原因在于需求短期内快速增长,欧美典型港口能力供给不足,效率降低影响了全球集装箱船舶周转,叠加苏伊士运河拥堵及疫情反复带来的部分区域港口周转受限,全球集装箱循环运转速度受到制约,运输全链条周转效率大打折扣,实际投放运力无法发挥应有作用。运价边际弹性非常高,因此在市场上出现一些极端运价,在信息不充分的情况下对大众认知造成一定误导。

2020年我国外贸出口在全球贸易出口中的市场份额已经提升至14.7%,达到历史最高水平,较2019年上升1.6个百分点。2021年上半年集装箱出口逐月增速有回落趋势,9月份以后传统集装箱运输旺季结束,前期集装箱船舶和新造的集装箱对市场供小于求将有所缓解。集装箱航运市场运行处于逐步打通堵点、回归常态的过程中,具体过程仍将面临一定的不确定性,一些突发事件对市场仍可能带来较强影响和冲击。

06-05 来源:信德海事网

01-15 来源:绝顶思维

06-03 来源:信德海事网

06-28 来源: 绝顶思维

02-27 来源:信德海事网

01-07 来源:信德海事网

03-26 来源:信德海事网

01-13 来源:信德海事网

09-16 来源:绝顶思维

12-25 来源: 绝顶思维