克拉克森研究在最新一期市场周报中介绍到,已经连续火爆多年并且创下历史最高纪录的汽车船航运市场开始出现回落的迹象。

克拉克森研究在近期的一份市场周报主题文章中介绍到,近年来,汽车运输船行业一直是航运市场中最“火热”的领域之一,其特点包括需求激增、运费和运营收益大幅提升、租船价格创历史新高以及新造船投资热潮。然而,该行业的平衡正开始发生变化。

这样变化主要体现在市场的供需平衡开始转变,供给快速增长,而需求增速有所放缓。

需求增速放缓

克拉克森研究的分析师表示,近年来汽车船航运市场的火爆主要是需求的快速增长所推动的。

以今年的为例,克拉克森预测表示,“2024年 全球远洋汽车贸易预计将创下2450万辆的新高,这个数据相比比2019年(也就是疫情前)的水平增长16%。”

这其中,中国出口增长成为了最大的推动力。克拉克森介绍到,中国目前 已超越日本成为全球最大的汽车出口国,预计今年全年出口量达到530万辆,中国生产的汽车主要流向欧盟/英国市场(特别是电动车)和俄罗斯。

与此同时,汽车贸易路线的重新调整也对需求产生了显著影响。例如,由于部分船舶(尤其是那些与以色列和英美国家有关联的船舶)由于需要避开红海绕行非洲南端航线,造成航程普遍延长约7%,在这样的情况下预计2024年全球汽车运输里程相较于2019年更是同比增长34%。

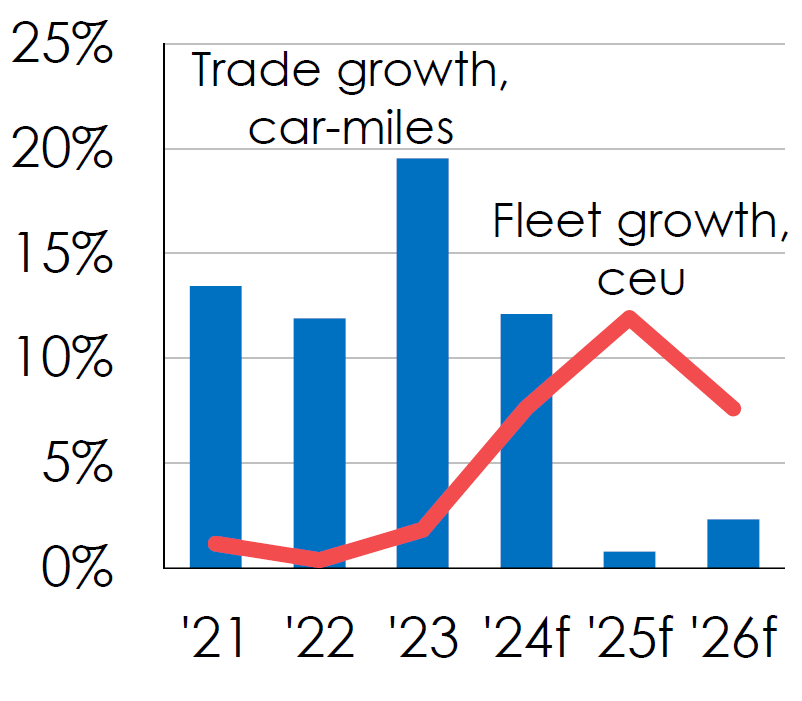

然而,如果按年同比来看,与2023年的强劲表现相比,克拉克森研究也看到2024年的需求增速开始出现下滑。具体来看,截至今年10月底数据,全球汽车海运贸易量年同比增长了约3%,远低于2023年18%的全年增速。

该航运研究机构进一步分析了贸易量增速放缓的原因,其归结为如下几点:

首先是 疫情后需求释放放缓:随着消费者需求逐步恢复至正常水平,2024年市场增长动力有所减弱。

其次是来自欧洲市场的挑战:高昂的汽车价格和较高的融资成本降低了欧洲消费者的购买意愿。

另外,电动车市场也存在不确定性:电动车的技术和政策导向仍处于变革阶段,对需求产生了双重影响。

值得一提的是,虽然整体的出口增速在放缓,但我国出口的表现依然亮眼,预计全年增长26%。

运力供给压力渐增

克拉克森研究表示,在需求增长放缓的背景下,供给的快速增长成为市场调整的重要推动力。

自2023年中期以来,新交付的船舶对市场形成了压力,尤其是在中小型船舶板块。

该机构的数据显示,2024年,汽车运输船队的运力增长显著加速,全年预计增长8%,这也是2019年以来的最高增速。 供给端的主要特点包括以下几点:

1.船队规模扩大:虽然2024年年初的船队运力较2019年年初仅增长1%,但未来几年预计将持续快速扩张。

2.中小型船舶面临竞争压力:较小船型的市场租金显著下降,例如5,000标准车单位(ceu)船型的一年期租金自2024年初以来下跌超过40%。

3.新造船订单热潮:大批新船订单正在交付,这对老旧船舶造成更大压力。

不过需要注意的是,尽管供给增长强劲,相对于5000CEU船型租金的大幅下跌,6,500CEU船型的租金降幅相对较小,为17%。这一现象表明,大型船舶仍在一定程度上受到市场需求的支撑。

未来展望

克拉克森研究的分析师表示, 展望未来几年,供需不平衡的状况预计将进一步加剧。根据预测,2025年至2026年的汽车运输船队年增长率将分别达到12%和8%,而同期的需求增长率预计仅为1%至2%。供给的快速增长可能对市场产生更大的压力。

此外, 欧盟可能对中国电动车实施关税的潜在风险,以及由于红海危机造成的航线调整对需求的拉动效应也可能逐渐消退。

但市场也并非全是坏消息,仍有以下几个积极因素。

1.老旧船舶更新需求:随着环保法规的日益严格,老旧船舶的更新需求将提供稳定的市场需求。

2.市场基本面较为强劲:尽管运费和租金有所回落,但整体水平仍处于历史高位,且船东的财务状况较为稳健。

此外,航运数据分析公司Veson Nautical的分析师Andrea De Luca表示,尽管欧盟对中国电动汽车征收关税,但中国的出口运输需求足以保持市场稳定。

他说:“看空市场的声音正逐渐增强,但我们认为,从中国出发的远洋滚装运输有足够的需求,这表明该行业的运价和(船舶)资产价值在中短期内不会崩溃。”

此外,“VesselsValue(旗下数据平台)的数据还显示,在2025/26年度,中国约有100万辆‘集装箱汽车’(之前汽车船运力不足时转而使用集装箱运输汽车)可能会转回滚装模式,这将意外提振对汽车运输船的需求。”

另值得一提的是,如信德海事网近期在《》等文章中介绍到,

虽然PCTC船舶的一年期期租租金在下降,但Wallenius Wilhelmsen 和Hoegh Autoliners等大型汽车船航运公司近期却接连获得了来自主机生产 商方面的价格不菲的长期合约。

比如,10月28日,全球最大的汽车运输船船东Wallenius Wilhelmsen宣布与“一家领先的农业、林业和道路建设设备制造商”签订了一份为期五年的合同,根据预期产量,预计该合同将为其营收增加 7.66 亿美元。

上周四,Wallenius Wilhelmsen继续签署两项总价值约3.75亿美元的新协议。这家在奥斯陆上市的汽车运输巨头上周四宣布,与两家“领先”的原始设备制造商(OEM)达成协议,包括一份为期三年的协议,价值2.63亿美元,以及一份为期两年的协议,价值1.12亿美元。

12月6日,挪威汽车运输船运营商礼诺航运(Höegh Autoliners)宣布,与一家大型国际汽车生产商签署了一份为期5年的合同,在两条核心贸易航线上运输大量汽车。合同将于2025年1月1日开始执行。10月28日,全球最大的汽车运输船船东Wallenius Wilhelmsen宣布与“一家领先的农业、林业和道路建设设备制造商”签订了一份为期五年的合同,根据预期产量,预计该合同将为其营收增加 7.66 亿美元。

有分析师称,近日这些航运巨头签订的合约的运费价格可能高达每立方米100美元。

总之,汽车运输船市场正在从此前的高增长阶段进入调整期,但其基本面依然稳固,需求韧性较强。在未来几年,随着全球经济的逐步复苏和环保政策的进一步落实,市场仍有望恢复平衡并迎来新的增长动力。

04-02 来源:信德海事网

05-09 来源:信德海事网

10-12 来源: Drewry德路里

01-16 来源:信德海事网

10-18 来源:信德海事

07-12 来源:SinorigOffshore

05-29 来源:信德海事网

01-01 来源:信德海事网

10-20 来源:信德海事网 马琳

02-12 来源:信德海事网