摘要:2023年上半年,全球集装箱海运贸易量较2022年同期有所上升,但海运价格继续回落,运价基本恢复至疫情前的水平。新造船市场,除超大型集装箱船外,其他船型价格均保持稳定,全球集装箱新船成交量继续下降;中国船厂占据全球集装箱船新造船市场半壁江山,特别是以扬子江为代表的大型民营船企订单份额稳步上升。预计下半年全球集装箱船运力将明显过剩,其中,美欧航线需求增长不足,班轮公司或将更多关注东南亚、中东及南美航线。在运力过剩、环保要求趋严、运价较低等因素共同作用下,未来班轮公司将在船队结构调整及市场需求变化中寻找新的突破口。

关键词:集装箱船;航运市场;造船市场

一、2023年上半年全球集装箱航运市场形势

( 一 ) 全球集装箱海运贸易量稳中有升

根据国际货币基金组织 ( IMF ) 对全球经济的最新预测,2023年全球经济将增长2.8%,较去年下降0.6个百分点。2022年以来,全球通胀水平居高不下,俄乌冲突持续,地缘经济分裂加剧,发达国家消费者对生活非必需品消费减少,直接影响国际贸易和航运市场。与此同时,随着疫情管控全面放开,全球供应链和船队周转不畅的问题得到缓解,舱位紧张情况不复存在,2022年末集装箱船运费价格降至接近历史低点。进入2023年后,集装箱船订舱量有所增加,从月度统计看上半年集装箱航运市场小幅回升。2023年5月,全球集装箱海运贸易指数为126.9,同比降低0.5%,但较年初明显上升,贸易量逐渐恢复到较高水平。克拉克森预测,2023年集装箱海运贸易量将达到2.01亿TEU,较上一年增长约0.3%。近年全球集装箱海运贸易波动情况如图1、图2所示。

图1 2007年以来全球集装箱海运量情况

( 资料来源:克拉克森 )

图2 2016—2023年全球集装箱海运贸易情况

( 资料来源:克拉克森 )

( 二 ) 集装箱海运价格继续回落

2021年,受新冠肺炎疫情影响,美欧部分国家港口拥堵加剧,船舶运力受损,供需严重失衡,导致全球集装箱船运费价格普遍大幅上涨。2022年,随着疫情逐渐得到控制和全球供应链逐步恢复,集装箱船运费价格进入下行通道,并于2023年初基本回落到疫情前水平,今年上半年各主要贸易通道即期运费维持低位运行。

2023年6月CCFI ( 中国集装箱运价指数 ) 为919,较去年同期下降71.54%,上半年CCFI平均值为1 022。6月欧洲航线、美西航线、美东航线及南美航线的运价指数分别为1 126、695、849和721,较年同期分别下降77.69%、74.04%、71.80%和63.93%,但近几个月南美航线运价指数出现上涨趋势。2020—2023年中国集装箱运价指数波动情况见图3。

图3 2020—2023年中国集装箱运价指数 ( CCFI ) 波动情况

( 资料来源:克拉克森 )

2023年上半年,二手集装箱船市场成交量触底反弹,但成交价格较上年明显下滑,表现出“有量无价”特点。上半年全球集装箱船二手船共交易150艘,总价值30.4亿美元,交易量虽有所上升,但成交金额仅为去年全年的34.72%。地中海航运 ( MSC ) 抓住低价机会扩充船队,VesselsValue的数据显示,2023年地中海航运公司购买了12艘二手集装箱船,成为全球集运市场运力规模最大的船队。

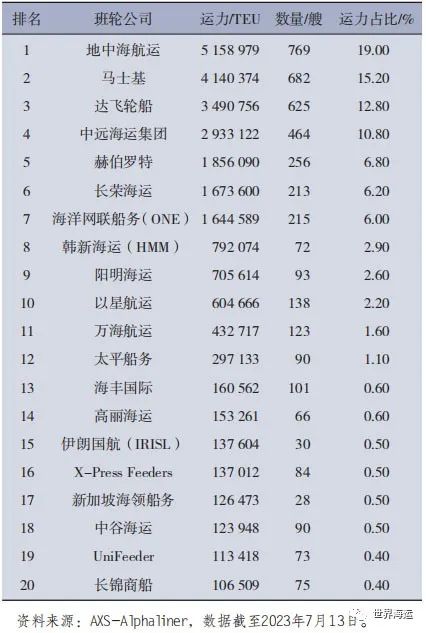

( 三 ) 班轮公司排名基本保持稳定

2023年,全球班轮公司运力继续保持较高的集中度。据AXS-Alphaliner统计,截至今年7月13日,全球运营集装箱船达到6 659艘,总运力共计2 739.49万TEU,折合约3.27亿吨载重量。其中,前三大班轮公司运力占全球市场总运力的47%,地中海航运位居运力榜首,马士基、达飞轮船分别位列二、三。全球集装箱船运力排名前20位的班轮公司见表1。

表1 全球主要班轮公司运力排名情况

( 四 ) 班轮公司业绩整体下滑

2023年上半年,全球主要班轮公司的营业收入和净利润均大幅下跌,虽然下降在预料之中,但下滑幅度之大超乎想象,之前两年吃到红利的班轮公司正在接受市场的严峻考验。以第一季度业绩来看,除未公开发布财报的地中海航运外,全球十大班轮公司营收合计约410亿美元,平均跌幅达53%。其中:马士基营收142亿美元,同比下降26%,净利润同比下降68%;达飞轮船营收127.2亿美元,同比下降30.2%,净利润同比下降72.1%;中远海运集团营收67.2亿美元,同比下降45%,净利润同比下降77%;赫伯罗特营收60.28亿美元,同比下降26%,净利润同比下降68%。班轮公司第一季度业绩明显下滑与当前集运市场需求不足、运费价格下跌直接相关,在航运需求增长动力不足、新船大批量交付的背景下,集装箱航运市场将逐渐转变为买方市场。

二、2023年上半年全球集装箱造船市场形势

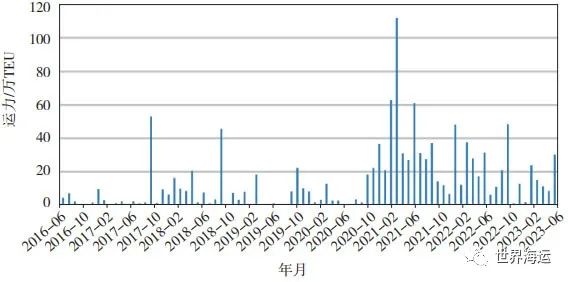

( 一 ) 全球集装箱新船订单热度下降

2023年上半年,全球集装箱船市场新船成交量基本延续了2022年下半年的水平,总体呈现下降趋势。据克拉克森统计,2023年上半年共计成交集装箱新船91艘、90.66万TEU ( 974.9万载重吨 ),以艘数和TEU计算,分别比去年同期下降66.9%和71.2%。91艘新船订单中,包括17 000TEU以上的超大型箱船10艘、12 000~17 000 TEU的大型箱船33艘、8 000~12 000 TEU的大型箱船17艘、3 000~8 000 TEU的中型箱船4艘及3 000 TEU以下的小型箱船27艘。以载重吨计,集装箱船占全球造船市场新船成交量的22.04%,热度较2022年显著下降。近年全球集装箱船新船成交情况见图4。

图4 2016—2023年全球集装箱船新船成交情况

( 资料来源:克拉克森 )

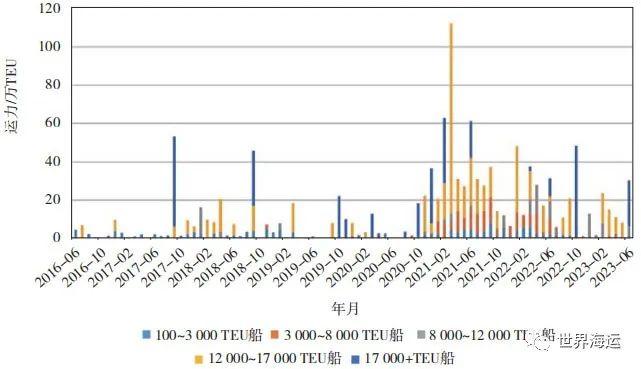

( 二 ) 新造集装箱船大型化明显

2023年上半年,全球集装箱新船订单大型化趋势更加明显,100~3 000 TEU、3 000~8 000 TEU、8 000~12 000 TEU、12 000~17 000 TEU、17 000 TEU以上集装箱船新船订单占比分别为3.4%、2.6%、16.7%、50.8%、26.5%,而2022年占比分别为10.6%、16.4%、17.2%、34.1%、21.7%。上半年全部订单中,12 000~17 000 TEU的大型集装箱船和17 000 TEU以上超大型集装箱船占比总计接近80%。2016—2023年全球集装箱船新船结构见图5。

图5 2016—2023年全球集装箱船新船结构

( 资料来源:克拉克森 )

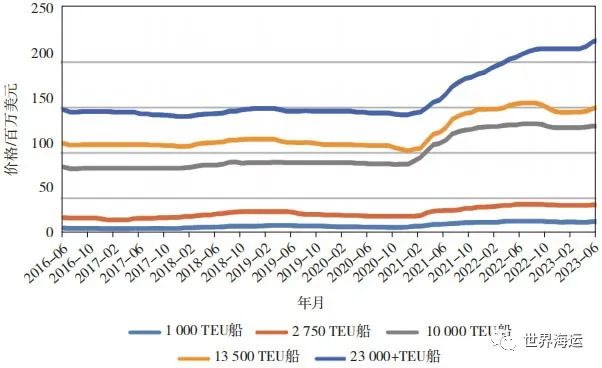

( 三 ) 集装箱新船价格基本稳定

2023年上半年,虽然全球集装箱船航运市场需求增长缓慢,运费价格也相对低迷,但全球集装箱船新船价格未受到太大影响,基本保持稳定,特别是23 000 TEU以上超大型集装箱船价格甚至出现上涨的态势。近年集装箱船典型船型新船价格变化情况见图6。

图6 2016—2023年集装箱船典型船型新船价格变化情况

( 资料来源:克拉克森 )

从具体成交价格来看,6月,达飞轮船在扬子鑫福造船下单订造10艘24 000 TEU超大型LNG双燃料集装箱船,该订单每艘价格约为2.4亿美元;5月,阳明海运与现代重工签署5艘15 500 TEU LNG双燃料集装箱船合约,该订单每艘价格约为1.87亿美元;2月,韩国航运公司韩新海运 ( HMM ) 宣布向现代三湖订造9艘甲醇燃料9 000 TEU集装箱船,每艘价格约为1.24亿美元;1月,现代三湖承接法国达飞轮船12艘13 000 TEU新巴拿马型甲醇动力集装箱船订单,每艘价格约为1.71亿美元。

( 四 ) 集装箱船绿色发展趋势明显

2023年1月1日,年度营运碳强度指标 ( CII ) 和现有船舶能效指数 ( EEXI ) 开始全面实施,对船队运营提出了强制性环保要求,各航运公司都面临着提升CII评级的紧迫任务。虽然最终评级在2024年4月之后才会揭晓,但只有保持船队CII评级不落入D或E级,航运公司才能保证自身拥有更多的有效运力。近年来,各大航运公司纷纷发布减碳、脱碳战略,制定温室气体减排和碳中和目标,规划有效的脱碳减排路径。目前,航运公司一方面通过提升现有船队运营管理水平来改善碳排放情况,另一方面则通过改装和选择替代燃料的方式来减少碳排放,加速了集装箱船绿色发展的进程。

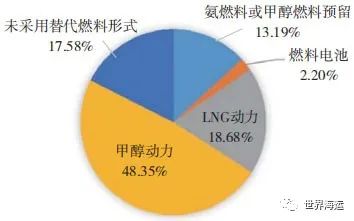

2023年上半年,在全部91艘集装箱船订单中,有75艘选择了替代能源形式,占比达82.4%,而这一数据在去年同期仅为44.9%。具体来说,有12艘选择甲醇燃料或氨燃料预留,占比13.19%;有2艘选择燃料电池推进,占比2.20%;有17艘选择LNG燃料替代,占比18.68%;有44艘选择甲醇燃料替代,占比48.35%。2023年上半年全球集装箱船新船替代能源选择情况见图7。

图7 2023年上半年全球集装箱船新船替代能源选择情况

( 资料来源:克拉克森 )

( 五 ) 中国船厂在全球集装箱新船市场占据半壁江山

2023年上半年,中国船厂在全球集装箱船新船订单市场依然位居第一,市场份额接近50%,韩国位居第二,日本排第三。据克拉克森统计,2023年上半年中日韩三国累计承接新船订单92.11万TEU,全球市场占比高达99.8%。其中,中国船厂签约新船订单45.05万TEU,全球市场份额为48.83%;韩国船厂签约新船订单32.05万TEU,全球市场份额为34.74%;日本船厂签约新船订单15万TEU,全球市场份额为16.27%。

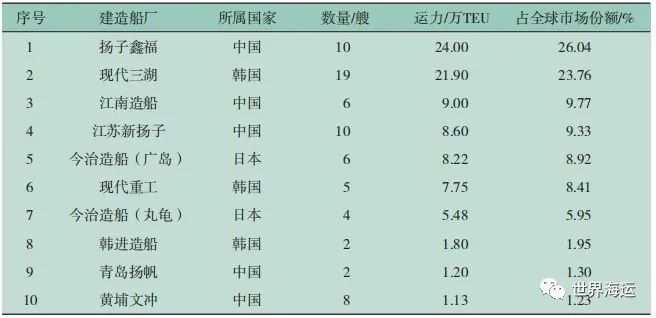

据克拉克森统计,2023年上半年全球共有17家船厂获得集装箱船订单,其中排名前十的船厂占据全球集装箱船订单96.66%的份额 ( 见表2 ),市场集中度进一步提高,特别是前两名承接船厂的市场份额合计接近50%。值得注意的是,10艘24 000 TEU超大型LNG双燃料集装箱船为达飞轮船在扬子鑫福造船厂下单订造,同期马士基在江苏新扬子下单订造了6艘9 000 TEU甲醇双燃料集装箱船,扬子江造船得到众多航运公司的认可,体现出中国大型民营造船企业的不俗实力。

表2 2023年上半年全球集装箱船新船承接船厂情况

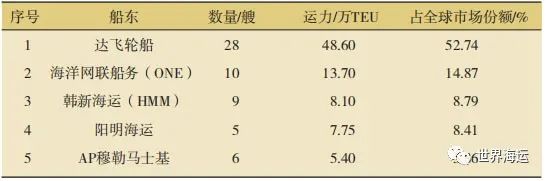

( 六 ) 主流船东订造新船热情有所下降

2023年上半年,随着全球集运市场热度消退,船东的下单热情也有所减弱。在主流集装箱船船东中,仅达飞轮船、海洋网联船务 ( ONE )、韩新海运 ( HMM )、阳明海运和马士基存在订单记录。其中,达飞轮船成为上半年订单量最大的船东,其28艘、48.6万TEU的订单量占全球集装箱船订单总量的52.74%;订单量第二的船东为海洋网联船务 ( ONE ),共订造10艘、13.7万TEU,占市场份额14.87%;韩新海运 ( HMM ) 排名第三,订单量9艘、8.1万TEU,占市场份额8.79%。2023年上半年全球集装箱船新船订单前5家船东下单情况见表3。

表3 2023年上半年全球集装箱船新船订单前5家下单船东情况

三、后市展望

从供给端看,一方面,2023年集装箱船将大批量交付,市场运力过剩问题进一步突出。根据克拉克森的预测,2023年全球集装箱海运贸易量约为2.01亿TEU,较上一年增长约0.3%,但全球集装箱船运力增速将达到8.8%,大大超过需求增速。另一方面,国际海事组织船舶能效指数和碳强度指标相关规则已于2023年1月1日生效,这将加速部分老旧船舶的改装或淘汰。从目前的新船订单特点和发展趋势看,多数船东倾向于选择甲醇燃料动力船舶,预计未来通过加装脱硫塔改善排放的形式会被淘汰,不同于散货船仍以LNG动力为主要替代能源,集装箱船的绿色化进程相对更快。集装箱船队绿色船舶更新需求或将部分抵消新交付船舶带来的运力过剩。综合而言,2023年下半年将是船队运力调整并加快适应环保新规与市场需求变化的动荡期,班轮公司盈利面临着严峻的挑战。

从需求端看,在全球地缘政治紧张局势不断加剧的大背景下,未来中美、中欧贸易增长相对乏力,中国与东盟国家之间的贸易以及同南美、中东等地区之间的贸易将逐渐增加,有望弥补传统美欧航线贸易量的流失。南美航线运输需求的持续增长,以及中东地区经济发展带来的海运需求增加,为全球贸易活动繁荣及航运市场格局重塑释放了一个积极信号。

作者简介:

金伟晨,中国船舶集团第714研究所,工程师。

王洪树,中国船舶集团工程管理中心,工程师。

蔡敬伟,中国船舶集团工程管理中心,高级工程师。

李姗晏,中国船舶集团工程管理中心,高级工程师。

转自:世界海运

阅读原文

04-02 来源:信德海事网

05-09 来源:信德海事网

10-12 来源: Drewry德路里

01-16 来源:信德海事网

07-12 来源:SinorigOffshore

10-18 来源:信德海事

05-29 来源:信德海事网

01-01 来源:信德海事网

02-12 来源:信德海事网

01-12 来源:信德海事网