世界2023年10大船舶燃料加注商

信德海事 代馨怡

船舶燃油加注公司通常指以加油船的方式为水上运输工具提供燃料为主要业务的燃料油公司。全球涉足或专门从事船加油业务的公司中既有国家石油公司,如巴西国家石油、沙特阿美、鲁克石油、秘鲁国家石油、阿根廷YPF公司,也有大型国际石油公司,如埃克森美孚、道达尔能源、雪佛龙、bp、壳牌。此外,如菲利普斯66、NuStar能源、瓦莱罗能源等独立石油公司,以及大宗商品交易所、小型贸易公司、经纪公司、储运终端的销售公司、贸易平台、船运公司的船加油公司等也从事船加油业务。

中国从事船加油业务的公司主要有中国船舶燃料有限公司和中国石化燃料油销售有限公司。

Ship & Bunker根据对终端用户销量作为评判标准,同时以全球业务覆盖范围、船加油公司对供应链的影响程度作为评判指标,根据2022年的表现,预测2023年全球十大船舶燃料加注商依次为:Bunker Holding船加油持股集团、世界燃油服务公司、Minerva船加油公司、半岛集团、TFG海洋公司、Vitol Bunkers、全球石油和航运集团(Monjasa)、Integr8燃料公司、Fratelli Cosulich集团公司、和阿尔法贸易公司。

1.Bunker Holding

荣登榜首的是总部位于丹麦的Bunker Holding(简称BH),是A/S United Shipping & Trading公司的子公司,成立于1876年,由亿万石油富翁Torben Ostergaard-Nielsen家族运营,主要经营海运燃料和润滑油,是全球船用油销量最大的公司,2022年销量达到3000万吨,与2021和2020年年持平,在全球150个国家均有业务,在其中35个国家设有70个办事处,并为全球 1,764 个港口提供服务。

BH的公司结构不同于普通的船加油公司,旗下拥有众多全球知名的船加油公司,如BMS United、Amoil、Unioil等,名义上都独立经营、互相竞争,这些公司也各有历史渊源,且都在全球范围内经营相关业务。如Dan Bunkering,1981年成立,总部位于丹麦米泽尔法特港;Glander国际船加油公司,1961年成立于纽约,后总部迁至佛罗里达州,2013年被BH收购,主要从事船用油经纪和贸易业务;KPI OceanConnect公司,从事船用油经纪和贸易业务,2020年由KPI Bridge Oil和OceanConnect合并而成;Bunker One,BH于2018年成立的物资供应公司。

过去两年,该公司从不断上涨的原油市场中获益匪浅,截至 2022 年 4 月30 日的财年税前收益为1.03 亿美元,高于上年同期的 7030 万美元,在 Bunker Holding 的业绩中排名历史第二。

就增长预期而言,2022 年6 月,首席执行官 Keld Demant表示,由于价格上涨,燃料行业的信贷条件更加严峻,可能会将更多业务转向 Bunker Holding。

Demant补充道,该公司仍然对并购机会持开放态度,但在替代燃料领域的收购比在传统燃料领域的收购更有可能。他曾在 2021 年初告诉 Ship & Bunker,该公司正在寻求收购,但过去两年没有出现重大收购动作。

总体而言,BH公司悠久的历史、广泛的业务覆盖,以及不俗的年销量,是其长年雄霸全球十大船加油公司榜首的原因。

2.World Fuel Services

位列第二的世界燃油服务公司(World Fuel Services,简称WFS)总部位于美国迈阿密,成立于1984年,于2010年进行首次公开募股(IPO),成功募集资金2.19亿美元。2013年,WFS是《财富》500强中唯一的过去十年增速超过苹果公司的企业。

WFS一度是世界上最大的燃油贸易公司,2016年销量曾超过3100万吨。但到2020年,亚洲业务减少导致其销量下降了46%。邮轮行业(包括嘉年华等巨头公司)一直是WFS的主要客户,而该行业在疫情期间损失惨重,对燃料的需求自然也大幅下降。

尽管如此,2022年WFS的销量仍达到1910万吨,高于 2021 年公布的 1840 万吨。2022 年第一、第二、第和第四季度的产量分别为 460 万吨、490 万吨、480 万吨和 470 万吨。这些销量中大部分是贸易量,其次为中介交易量,另外还有在英国、直布罗陀和坦帕湾的一些直接燃油销量。

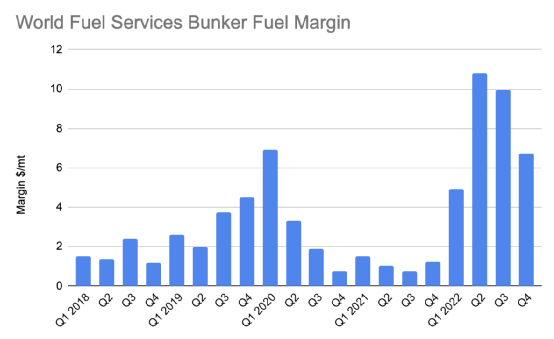

2022 年第二季度,该公司燃料销售的毛利率跃升至2014 年第三季度以来的最高水平,而第三季度毛利率仅略有下降。

2022 年,WFS在生物燃料混合燃料供应方面迈出了第一步,并签署了向旧金山一家渡轮公司供应氢气的协议。

3.Minerva

Minerva Bunkering 成立于 2014 年,总部位于日内瓦,是世界上最大的燃料贸易公司之一,在全球52个港口拥有实体业务,重要的业务枢纽包括日内瓦、雅典、纽约、新加坡、安特卫普、巴拿马和拉斯帕尔马斯。

Minerva起初是一家专营船用燃料的贸易公司,2019年收购了全球最大实体船用油公司爱琴海海洋石油网络公司(Aegean Marine Petroleum Network),之后,Minerva的业务一直呈稳步增长势头,2022 年的销量约为 1650 万吨,高于 2021 年的约 1550 万吨。

该公司大部分(约80%)销量来自直接对船销售业务,在其众多供应点中,新加坡占有重要地位。2022年,该公司在新加坡的燃油销量排名第9位,比2021年的第13位上升了4位。

此外,Minerva公司还在红海和阿根廷引入新的直接销售业务,增加了与低碳有关的项目,还推出了新的数字燃料平台。但于2023 年初退出了在洛杉矶和长滩的实体供应业务。

4.Peninsula

Peninsula 是全球最大的综合燃料供应商之一,活跃于货物销售、航运、驳船、衍生品、碳管理和实物供应等各个领域。以直布罗陀、拉斯帕尔马斯、毛里求斯、巴拿马和马耳他等地为主要的船加油业务点。

2022年,半岛集团的船用油销量略有下滑,从21年的1600万吨降至约1400-1500万吨。

但该公司还扩大了其供应轨迹,在富查伊拉建立了一个新的实体供应业务,拥有三艘供应船,在直布罗陀增加了新船,同时计划在苏伊士开展另一项业务,并与马来西亚国家石油公司合作在马来西亚提供液化天然气燃料供应。

此外,Peninsula 还增加了一艘将于 2023 年夏季抵达的新建造的LNG 燃料供应船,并通过其ISCC 认证,确保该公司能够立即开始供应生物燃料,彰显了其转型决心。

5.TFG Marine Pte Ltd

总部位于新加坡的 TFG Marine Pte Ltd 是燃料加注领域的新人,作为大股东Trafiqura 和 John Fredriksen 控制的航运公司,Golden Ocean Group Ltd 和 Frontline Ltd 的加油合资企业于 2020 年初成立,由总部位于日内瓦的 Kenneth Dam 领导。

该公司预计 2022 年的销售额约为 1000 万吨,高于前一年所预计的 800 万吨。

新加坡是 TFG成功打下的“江山”之一。到 2022 年,按产量计算,该公司是新加坡第三大燃料供应商,高于 2021 年的第五位和 2020 年的第 16 位。

TFG 还在 2022 年推出了一个数字加油平台,股东 Golden Ocean 于 12 月在其一艘散货船上试用了该系统。

去年 12 月,Trafigura 表示,TFG在2022年中收获了“强于预期”的利润,但没有透露具体数字。该公司目前在 35 个加油中心运营其业务。

TFG 一直在其交付船队中推广质量流量计,其三分之一的船只现在拥有测量系统,并且一直大力倡导这项技术在世界各地的枢纽成为强制性要求。

6.Vitol Bunkers

商品贸易公司 Vitol 长期以来一直在全球燃料市场发挥作用,但直到 2021 年5 月才成立了专门的船用燃料子公司Vitol Bunkers。

该业务最初主要集中在新加坡市场,Vitol 于 2020 年3 月收购了当地供应商 Sinanju TankersHoldings,并将其更名为自己的品牌。新加坡仍然是该公司的强势地区,在 2021 年和2022 年均被列为该城市国家的第四大供应商,并在努力扩大其全球影响力。

该公司在澳大利亚、圣尤斯特歌斯、中国、新加坡、富查伊拉、休斯敦和美国海湾近海地区设有实体供应业务。

2022 年,Vitol共交付了750 万吨的实物燃料,高于上一年的 670 万吨。

7.Monjasa

总部位于丹麦弗雷德里西亚的全球石油和航运集团(Monjasa) 主要从事海洋燃料的交易和供应,但也涉足其他相关业务,如为海上运营提供的CBED酒店服务公司和提供IT咨询的Relate IT公司。Monjasa由Anders Ostergaard和Jan Jacobsen于2002年创立。在美洲、欧洲、中东和非洲设有14个办事处,拥有30艘油轮和驳船,业务覆盖范围较广。

虽然受到国际海事组织燃油新规和疫情的影响,但该公司2022年仍实现了销量增长,年销量约627-656万吨,与2021年相比增长了10-15%。该公司2018年、2019年、2020年和2021年的销量分别为410万吨、450万吨、490万吨和570万吨,呈现逐年增长态势。与往年一样,其销售额在贸易和实体活动之间大致保持 50 / 50 的比例。

Monjasa 于 2022 年在里约热内卢增设了一个新的办事处和供应业务,并在上海增设了一个新办事处,同时在阿联酋和美洲增设了新的生物燃料供应业务。(Monjasa进驻上海)

2023 年初,该公司宣布推出数字加油平台以提高交易和交付流程的透明度。与此同时,该公司还与 power-to-x 项目 HØST PtX Esbierg 签署了商业合作协议,在欧洲西北部提供绿色氨物流服务。Moniasa 将作为海运物流合作伙伴,促进生产商向其承购合作伙伴供应氨,并将为其预留工厂预期的 600.000 公吨/年产量的份额。首次生产预计在 2028 年至2030 年之间。

8.Integr8 Fuels

Integr8 Fuels 集团是隶属于Navig8 集团的船用燃料采购和贸易部门,Navig8 集团是全球最大的油轮运营商之一。Integr8 在全球设有 12 个办事处,以新加坡、伦敦和迪拜为主要中心,并在雅典、休斯顿、纽约、上海、奥兰多、汉堡、孟买、奥斯陆和东京设有办事处。

Integr8 Fuels负责为Navig8公司的油轮购买燃料,如今该公司的主要业务涵盖大量稳定的第三方客户组合,据称已扩展到 850 多个客户。

近年来,该公司的年产量稳定在 600 万吨以上,2022 年也不例外。

Integr8 是少数几个凭借其移动应用程序和数字加油平台 ENGINE 于 2020 年推出的加油技术领域的参与者之一。

9.Fratelli Cosulich

家族企业 Fratelli Cosulich Group of Companies历史可追溯到1857年,其子公司一直活跃在全球各地的船用油领域。首席执行官 Timothy Cosulich 常驻意大利,是燃料油行业的知名人物,目前担任国际燃料油行业协会(IBIA)副主席。

自2021 年开始在希腊设立新办事处后,该公司现已在 25 个国家开展业务: 意大利、波斯尼亚黑塞哥维那、巴西、中国、克罗地亚、捷克共和国、法国、希腊、香港、印度尼西亚、爱尔兰摩纳哥、荷属安的列斯群岛、新西兰、波兰、葡萄牙、塞尔维亚、新加坡、斯洛文尼亚、瑞士.士耳其、阿联酋、英国、美国和越南。

Fratelli Cosulich 一直是替代燃料领域较为活跃的参与者之一,2021 年通过其新成立的子公司Fratelli Cosulich LNG 订购了两艘液化天然气加注船。这两艘加油船将于 2023 年底交付,其中一艘很可能部署在地中海。该公司还在努力订购一艘氨燃料船,但这艘船最早也要在2025年之后交付。

就燃油量而言,Fratelli Cosulich 在 2022 年取得了持续进展,其 600 万的销售额比2021年的 550 万吨和 2020 年的 400 万吨稳步增长。绝大部分销售额来自公司的贸易活动。

10.阿尔法贸易公司(Alpha Trading SpA)

总部位于意大利的 Alpha Trading SpA (Alpha) 是地中海地区最大的船用燃料供应商,但该公司的国际燃料贸易业务占其年销售额的大部分。其客户群包括主要的邮轮和集装箱航线。

Alpha 成立于 1985 年,其2018 年的销售额为 370 万吨。与许多参与者一样,新冠疫情全球大流行减缓了 Alpha 的销售步伐,在 2020 年下滑至不足 300 万吨,但在2021 年总量攀升至 350 万吨,2022 年销量进一步增长,总量约为 350 万吨。