摘要:2022年干散货航运市场一反常态,前高后低。上半年俄乌冲突导致全球供应链混乱,贸易格局重塑,市场震荡上行;下半年中国疫情反复,需求下滑,干散货市场逐节走低。2023年,全球主要干散货需求有望保持增长,但有效运力供给恢复、集装箱船市场外溢效应减弱等因素都将对市场产生深远影响。

关键词:干散货航运;铁矿石;煤炭;粮食;运力;预测

一、2022年干散货航运市场回顾

( 一 ) 国际市场回顾

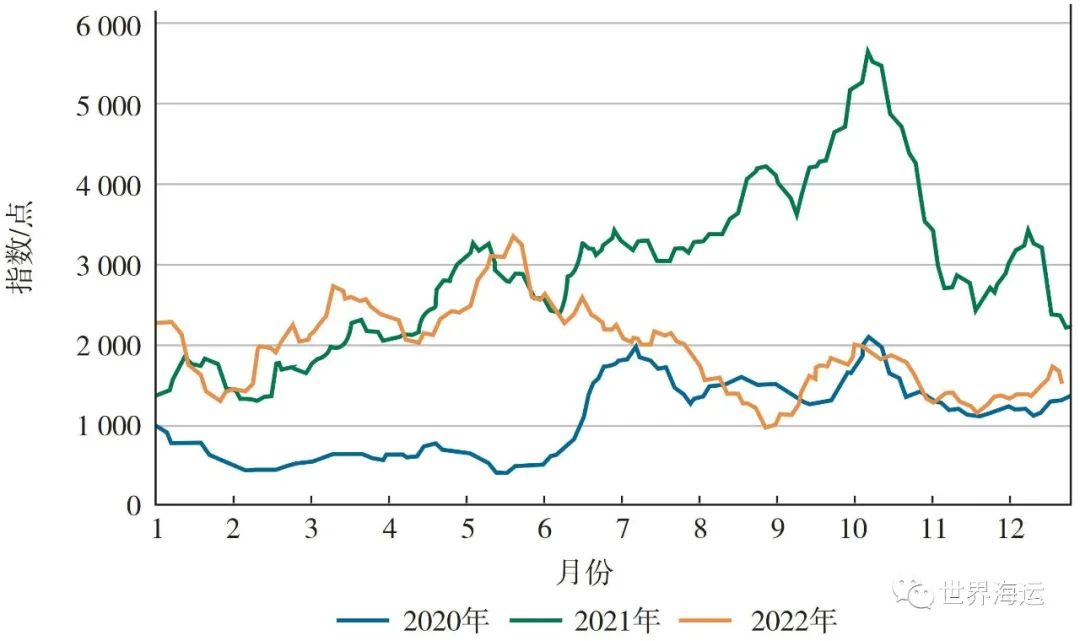

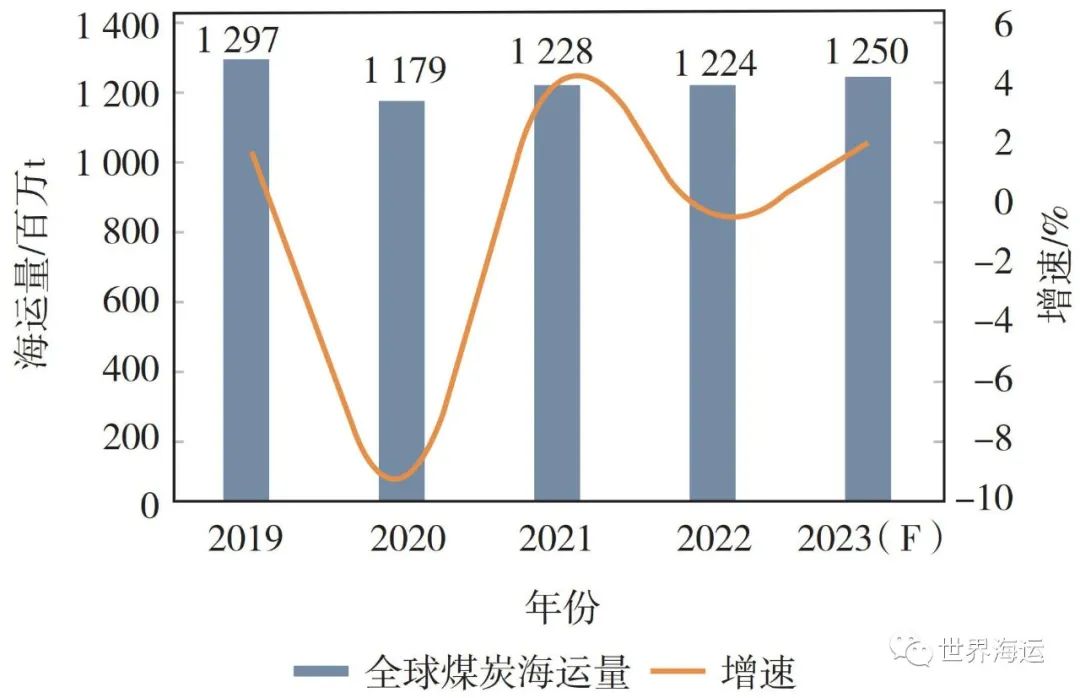

2022年国际干散货航运市场大幅下滑,且反传统规律地呈现前高后低的走势。2022年全年,BDI均值为1 934点,比上年均值2 943点大幅下跌1 009点,跌幅34.3%,但仍保持着近年以来较高的水平,较2019年均值1 353点提高了42.9%。近三年BDI走势情况如图1所示。

图1 近三年BDI走势情况

(资料来源:波罗的海航运交易所)

2022年,各船型租金水平下跌明显,船型越大跌幅越大。其中,好望角型船 ( CAPESIZE 180K ) 5条代表性航线平均租金水平为16 177美元/天,同比大跌51.5%;巴拿马型船 ( PANAMAX 82K ) 5条代表性航线平均租金水平为20 736美元/天,同比下跌22.9%;大灵便型船 ( SUPRAMAX 58K ) 10条代表性航线平均租金水平为22 152美元/天,同比下跌17.3%;小灵便型船 ( HANDYSIZE 38K ) 7条代表性航线平均租金水平为21 337美元/天,同比下跌17.0%。2021—2022年BDI及各船型租金水平同比变化情况见表1。

表1 2021—2022年BDI及各船型租金水平同比变化情况

( 二 ) 沿海市场回顾

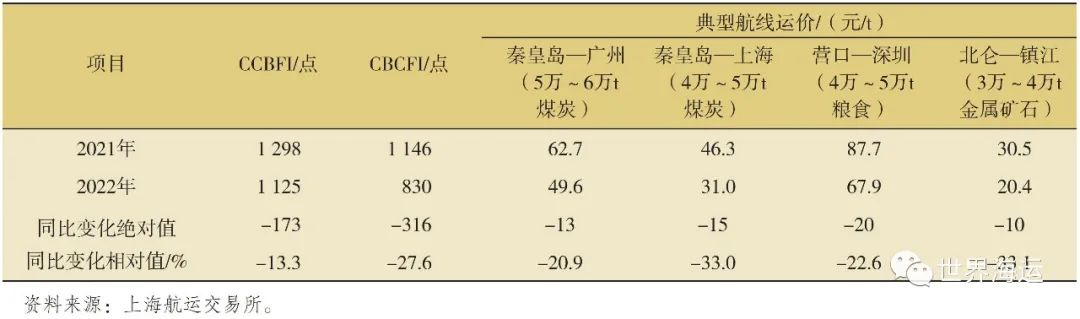

2022年,沿海干散货运输市场表现大幅差于上年同期。全年,沿海散货运价综合指数 ( CCBFI ) 均值为1 125点,同比下跌13.3%;沿海煤炭运价指数 ( CBCFI ) 均值为830点,同比大跌27.6%,近三年CBCFI走势如图2所示。

图2 近三年CBCFI走势

( 资料来源:上海航运交易所 )

2022年,华南、华东经典煤炭运价均值分别为49.6元/t、31.0元/t,同比分别下跌20.9%和33.0%;营口至深圳粮食运价均值为67.9元/t,同比下跌22.6%;北仑至镇江铁矿石运价均值为20.4元/t,同比下跌33.1%。2021—2022年沿海运价指数及典型航线运价同比变化情况见表2。

表2 2021—2022年沿海运价指数及典型航线运价同比变化情况

从日租金水平来看,油价大幅上涨导致船东成本加重,日租金的跌幅比运价指数更大。2022年,沿海日租金指数 ( CDI ) 平均值为1 613点,同比下降56.4%。其中华南巴拿马型船平均日租金为9 186美元/天,同比下降56.2%;华东大灵便型船平均日租金为6 566美元/天,同比下降64.8%,与国际租金水平差距进一步拉大。2021—2022年沿海日租金指数同比变化情况见表3。

表3 2021—2022年沿海日租金指数同比变化情况

二、2023年宏观经济展望

( 一 ) 全球经济

全球经济增速预期继续放缓。美联储于2022年连续快速加息后将于2023年放缓,但利息仍维持高位,将对全球经济形成压力。国际货币基金在2023年1月份最新预计2023年全球经济增长2.9%,虽然较上期预期调高了0.2个百分点,但仍低于2021年和2022年的6%和3.2%,也低于2019—2020年的平均值3.8%。同时,各国经济走势分化,欧洲经济增长面临较大风险,俄乌冲突持续以及更多新兴和发展中经济体陷入债务困境,使得全球经济增长仍存在较大风险。

( 二 ) 中国经济

国际货币基金组织最近大幅调高中国经济增长预期至5.2%,较前值高出0.8个百分点。2023年,中国防疫政策优化调整,疫情对经济增长和各行业发展的冲击正在逐步消退。伴随着发达国家经济的减速,中国出口面临较大的下调压力,因此国内消费、投资支持政策有望进一步加码,货币政策将继续保持宽松,经济逐步回暖。

在2022年12月的中央经济会议中,“房住不炒”表述已经靠后,伴随着一系列保交楼政策的实施,中国房地产下行趋势有望趋缓,对整个经济的拖累将有所减轻。

三、2023年干散货运输需求

( 一 ) 国际干散货市场运输需求

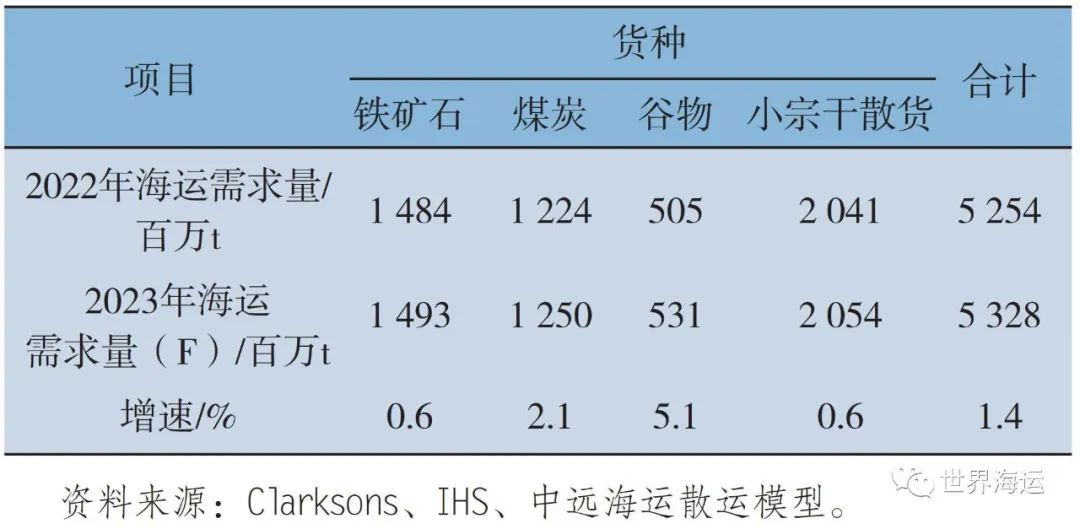

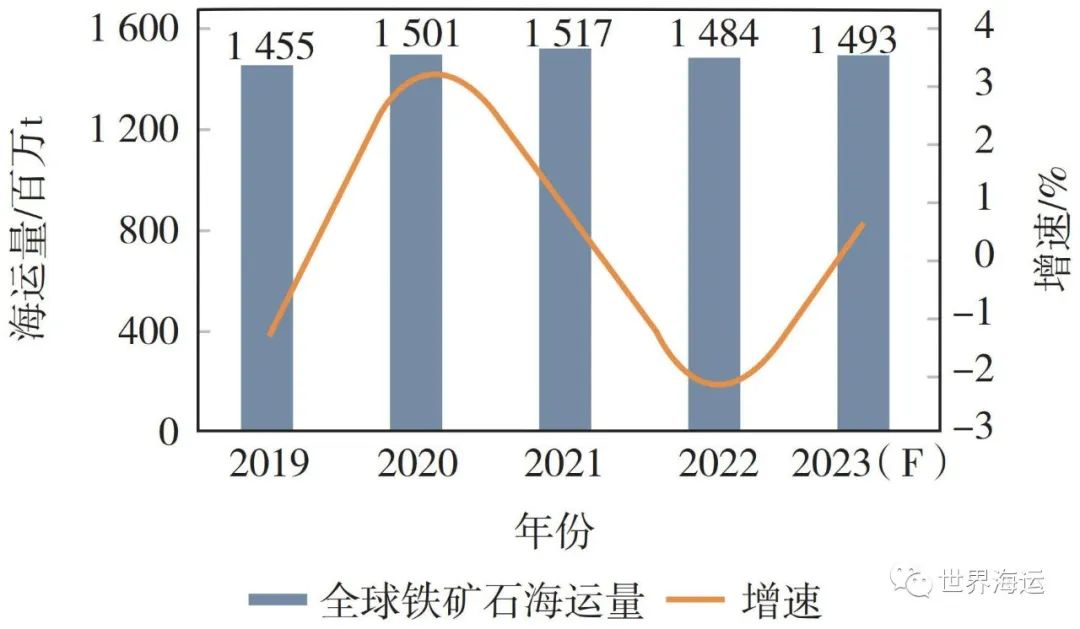

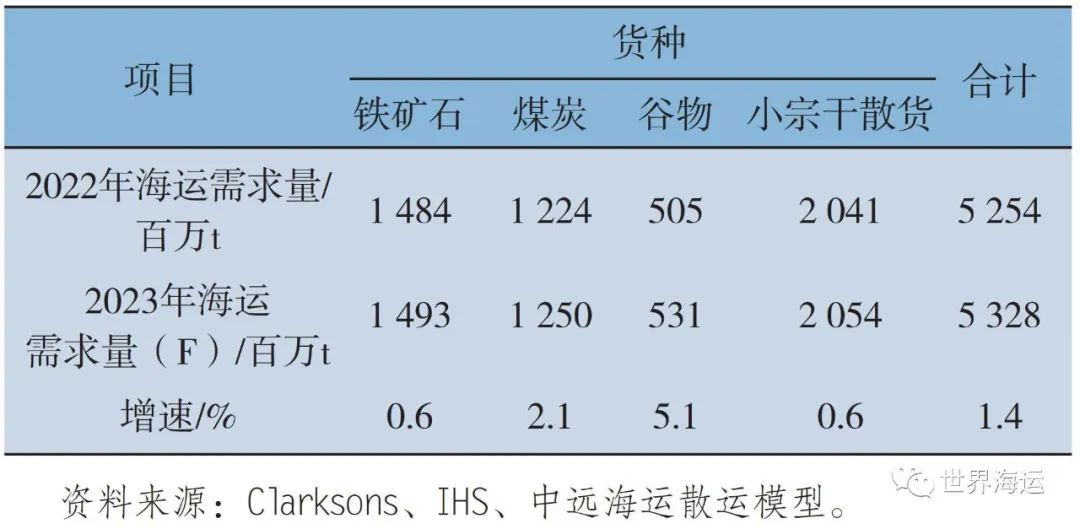

整体来看,我们预计2023年干散货运输需求量达到53.28亿t,同比增长1.4%,较2022年负增长2.7%相比明显恢复。其中,铁矿石、小宗散货将保持稳定增长态势,而煤炭和粮食贸易在2022年回落的基数上,有望恢复正常增长水平。具体各主要货种运输需求见表4。

表4 2022年干散货海运需求量及2023年预测

1.铁矿石

( 1 ) 中国铁矿石进口稳定,潜力在东南亚

2022年,中国铁矿石进口11.07亿t,同比下降1.6%;粗钢产量为10.13亿t,同比下降2.1%。受环保限产、房地产和基建投资放缓影响,铁矿石进口量和粗钢产量连续两年出现下滑。2021年和2022年,中国已经压减粗钢产量超过5 500万t,随着全国粗钢产量降至10亿t左右,2023年的压减力度将适度减弱,粗钢产量有望小幅回升。在“基石计划”的推动下,国产矿的产量将逐年增加,加上市场预期废钢供应逐步恢复会侵蚀一部分进口铁矿石需求,预计2023年中国铁矿石进口量仍维持在11亿t左右。

2022年,全球粗钢产量为18.315亿t,同比下降4.3%,主要原因是发达国家钢铁产量出现普遍性减少。世界钢铁协会预计,2023年钢铁需求有望得到恢复性增长,增幅为1.0%,除欧洲和俄罗斯外,全球钢材需求有望回升。特别是印度、东盟等发展中国家粗钢产量将保持较快增长,铁矿石进口需求增量明显。

( 2 ) 四大矿山产量稳中有升,印度关税调整促进出口

2022年,巴西铁矿石出口仅有3.43亿t左右,同比下降3.6%,主要原因是淡水河谷发运量降幅较大。澳洲铁矿石出口保持稳定增长,印度、南非和乌克兰等非主流矿山出口量下降明显。

根据四大矿山 ( 淡水河谷、力拓、必和必拓、福特斯库FMG ) 产量预测来看,淡水河谷产能将恢复增长,2023年产量有望增加1 000万t左右;巴西矿业 ( CSN ) 计划扩产,计划到2026年产能翻倍,2023年将小幅增加;萨马科 ( SAMARCO ) 矿山继续恢复,产量有望增加200万t。澳洲出口将继续保持平稳,力拓预期目标是3.2亿~3.25亿t,预计产能投放较为稳定;必和必拓铁矿石2023财年目标继续保持在2.78亿~2.9亿t;福特斯库 ( FMG ) 将2023财年铁矿石发运量目标设定为1.87亿~1.92 亿t,铁桥项目明年有望贡献增量。

非主流矿山发货受矿价的影响波动较大,印度在今年按照不同矿石品位下调或者取消关税,出货有望增加。

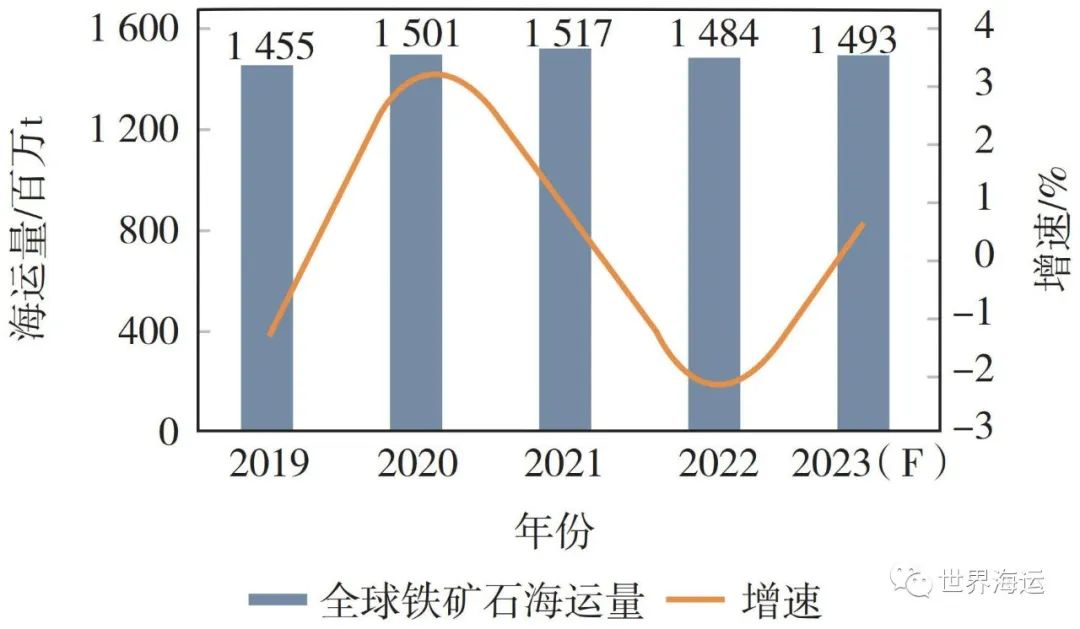

近几年全球铁矿石海运量变化情况及预测如图3所示。

图3 近几年全球铁矿石海运量变化情况及预测

(资料来源:Clarksons、IHS、中远海运散运模型)

总体来看,2023年全球粗钢产量有望小幅恢复,主要矿山产量稳中有升,预计全球铁矿石海运量为14.93亿t,同比增长0.6%。

2.煤炭

( 1 ) 全球煤炭进口需求将继续保持增长

中国煤炭进口受政策影响较大。2022年中国煤炭进口量下降9.2%至2.93亿t,为2016年以来首次同比下滑,进口量为2019年以来最低。其中,通过水运方式进口量约为2.36亿t,同比大幅下降16.0%。2023年中国煤炭政策将继续保持以内为主、进口作为调节的基本原则。当前,国际煤价较去年有所回落,同时澳煤进口放开,进口煤需求有一定恢复空间。

虽然中国进口承压,但是国际市场煤炭贸易需求保持旺盛。根据国际能源署的《煤炭2023》报告,预计2023年全球煤炭需求增长1.2%,创历史新高,首次超过80亿t。欧洲对煤炭的需求恢复表现明显,而印度和东南亚未来几年对煤炭的需求仍在增长。

欧洲“碳中和”熄火,进口量有望继续增加。随着俄欧关系急剧恶化,俄罗斯大幅削减输送欧盟的天然气,欧洲一些国家重启了已经关闭的燃煤电厂,德国更是大规模重启煤电。预计2023年欧洲煤炭进口将达到1.22亿t,同比增长10%。

印度和东盟煤炭进口量继续增加,预计2023年分别增长7%和6%至2.5亿t和1.5亿t左右。印度再生能源发展缓慢,中央电力局建议延长燃煤电厂使用年限,2030年前应尽可能维护翻新燃煤发电设施,确保煤电设施的正常工作。

远东地区煤炭进口整体小幅回落,贸易流向有所调整,日本、韩国和中国台湾地区将适度增加澳洲煤炭采购,远东进口量下降2%至3.66亿t左右。

( 2 ) 全球煤炭供给格局继续调整

印尼出口将保持稳定增长。印尼计划将其煤炭年产量目标提高至6.95亿t,出口量增长至5亿t左右,煤炭海运发货量有望进一步上升。2022年澳大利亚的煤炭出口受拉尼娜带来的极端气候影响,发运量明显下降。2023年中国对澳煤的进口禁令放开,加上极端天气的影响逐步消退,澳大利亚煤炭出口量将稳步恢复。美国能源信息署 ( EIA ) 报告显示,2023年美国煤炭出口量预计为8 100万t,较2022年增加7%。受地缘政治冲突影响,俄罗斯煤炭出口仍然疲软,预计2023年煤炭出口量为1.47亿t,同比下降8%。

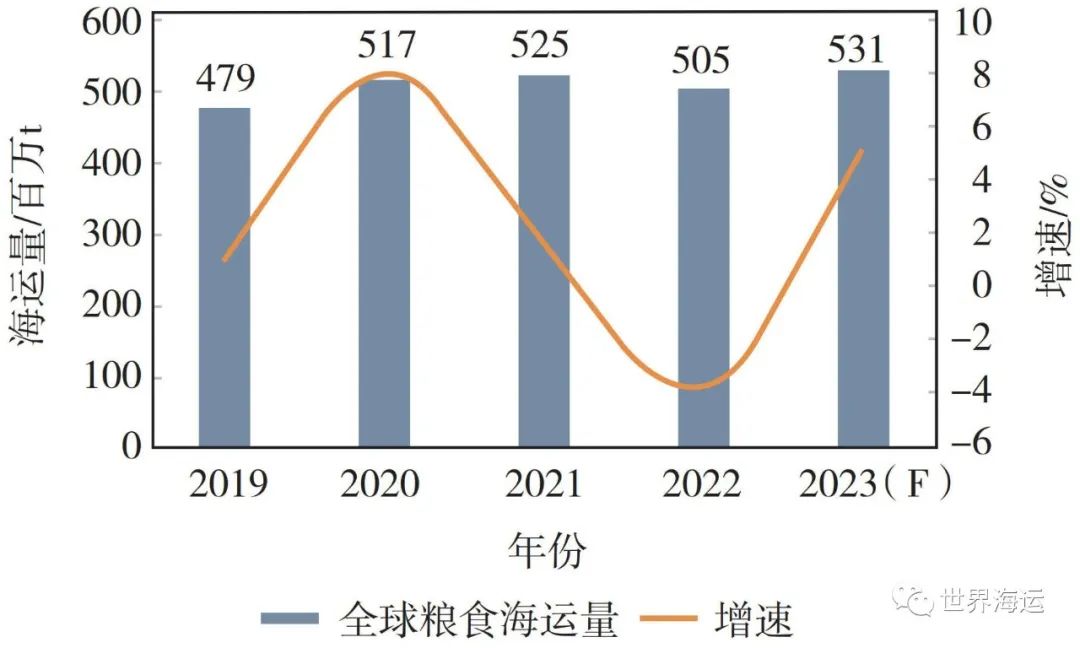

近5年全球煤炭海运量变化情况及预测如图4所示。

图4 近5年全球煤炭海运量变化情况及预测

( 资料来源:Clarksons、IHS、中远海运散运模型 )

总体来看,2023年全球煤炭海运量将恢复正增长,预计为12.5亿t,同比增长2.1%。

3.粮食

( 1 ) 中国粮食进口平稳,其他区域刚性增长

2022年,受粮食价格上涨影响,中国累计进口粮食14 687.2万t,同比降低10.7%。其中,大豆进口量9 108.1万t,同比降低5.6%。“适度进口”是我国粮食安全战略的重要内容,2023年我国继续施行粮食进口关税配额管理。同时,巴西玉米进口通道已经打开,进口来源进一步丰富。2023年,国内油脂油料消费逐步恢复,中国大豆进口量有望反弹至9 300万~9 500万t,其他粮食进口量将保持平稳。

东南亚、中东、非洲的粮食进口继续刚性增长,2023年三个地区进口总量将增长3.2%至1.78亿t。其中埃及粮食对外依存度80%,随着人口突破1个亿,进口量有望增加。

( 2 ) 巴西带动大豆出口,黑海谷物贸易有所恢复

2022年受俄乌冲突影响,黑海谷物贸易大幅减少,导致全年粮食贸易量同比下降3.8%。

2023年度,全球大豆产量继续保持增长。巴西大豆丰产预期强烈,出口量预计达到8 400万t,较2022年增长500万t。美国大豆出口量将达到5 500万t,同比增长6%。阿根廷和加拿大出口量小幅增长,分别在500万t和450万t左右。预计2023年全球大豆出口量达到1.61亿t,同比增长8%。

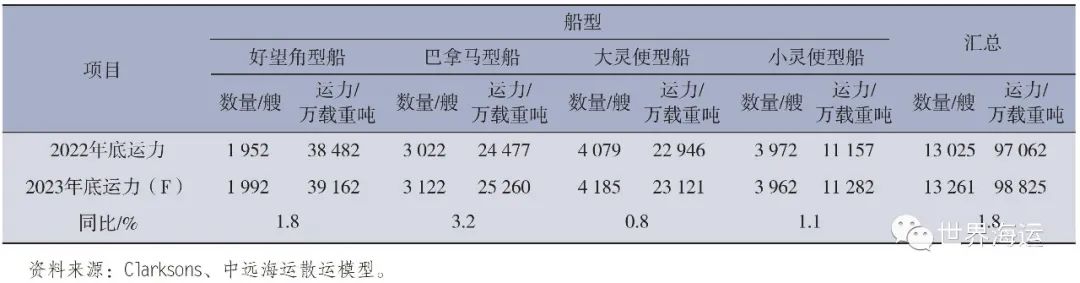

大麦及粗粮方面,随着黑海谷物出口有所恢复,以及美国、加拿大粗粮贸易保持增长,2023年全球谷物贸易量将增加至3.69亿t,同比增长4%,接近2021年的水平。近5年全球粮食海运量变化情况及预测如图5所示。

图5 近5年全球粮食海运量变化情况及预测

( 资料来源:Clarksons、IHS、中远海运散运模型 )

总体来看,2023年粮食贸易增长情况值得期待,预计全球粮食海运量为5.31亿t,同比增长5.1%。

4.小宗干散货

( 1 ) 铝土矿

2022年几内亚铝土矿产量大幅增长,预计约1.09亿t,同比增加21%左右,其中海运出口量达到8 200万t左右,同比增长12.3%,是小宗散货市场最主要的增量;澳大利亚出口量稳定在3 500万t左右;印尼铝土矿出口量小幅增长。2023年,几内亚铝土矿加速投产,产量将保持快速增长;澳大利亚出口量将继续保持稳定;印尼受政策影响出口量可能出现较大幅度下滑;中国有望从几内亚进口更多的铝土矿来弥补缺口。预计2023年全球铝土矿海运量增长4.8%至1.54亿t。

( 2 ) 镍矿

印尼禁矿后,镍矿海运出口主要依靠菲律宾,进口依赖中国需求。相比于往年,2022年菲律宾雨季偏长,共发运镍矿783船,约4 306.5万湿吨,同比减少11.7%,2023年有望有所恢复。此外,印尼镍矿出口禁令上诉事宜尚未定论,仍需持续关注进度。预计2023年全球镍矿海运量增长1.9%至5 200万t。

( 3 ) 其他散杂货

2022年中国出口钢材6 732万t,同比增长0.9%。当前,国际钢材市场生产和供应仍较为低迷,仅有中国钢材出口有望保持同比增长态势,其他国家出口压力较大,预计全球钢材贸易总体呈萎缩状态。木材、石油焦、化肥等杂货贸易保持小幅增长态势。近5年全球小宗散货海运量变化情况及预测如图6所示。

图6 近5年全球小宗散货海运量变化情况及预测

( 资料来源:Clarksons、IHS、中远海运散运模型 )

总体来看,全球经济增速继续放缓,小宗散货整体维持低速增长,预计2023年海运量在20.54亿t,同比增长0.6%。

( 二 ) 沿海干散货市场需求

2022年全年,沿海煤炭下水量约为8.16亿t,同比仅增长0.2%。沿海二程铁矿石、矿性建材、粮食运量分别为2.68亿t、6.05亿t、7 450万t,同比分别增长13.6%、12.5%、15.6%;沿海钢材运量1.72亿t,同比减少8.2%;上述沿海非煤四大货类合计运量达到11.2亿t,同比增长9.2%。2023年,随着疫情防控措施优化,多省多地组团出海“抢订单”,全国各行各业加强生产的预期强烈,预计沿海干散货运输总体需求继续回升,同比增速约为5.8%。

煤炭方面,拉尼娜现象逐步减弱,降雨量很大可能在常年均值水平甚至略低,火力发电有望增加。煤炭先进产能继续释放,内贸煤炭发运量有望修复疫情带来的影响,逐步扭转去年下半年以来负增长的局面。但是澳煤进口放开对华南航线有一定的冲击,浩吉铁路货运量提高也将影响海进江煤炭贸易。预计2023年内贸煤炭发运量约有4%的增速。但是,沿海长协煤炭货量比重不断提升,即期成交减少,市场运价活跃度将受到影响。

国内基建投资恢复有望加快,沿海二程铁矿石中转量受我国铁矿石稳健进口影响而保持稳定增长,矿建材料将保持较快增长速度,钢材运输量有望恢复到2021年1.8亿t的水平。

粮食方面,2022年全国玉米产量2.77亿t,同比增长1.7%。2023年政策方向将引导合理调整农业种植结构,遵循“两稳两扩两提”原则——“稳面积、稳产量”“扩大豆、扩油料”“提单产、提自给率”,玉米产量预计增速保持在1%~2%。经济复苏加快,餐饮业秩序恢复,同时居民对肉蛋奶的需求也保持稳定增长,沿海粮食需求保持刚性增长。2022年中国沿海市场各主要货种需求及2023年预估见表5。

表5 2022年中国沿海市场各主要货种需求及2023年预估

四、2023年干散货运力供给

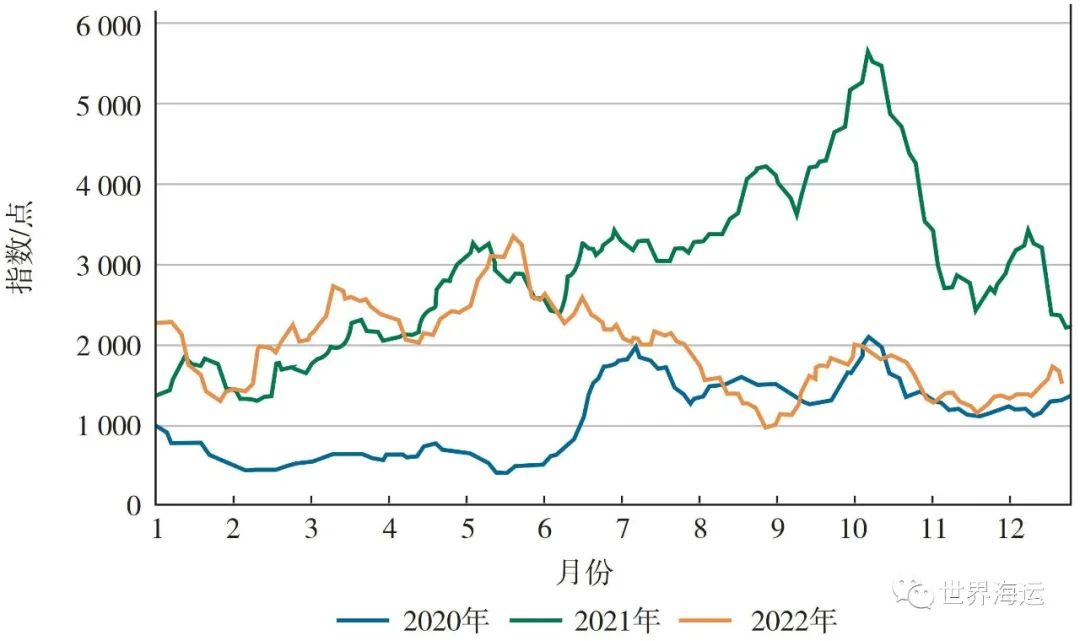

( 一 ) 国际市场运力规模增速维持低位

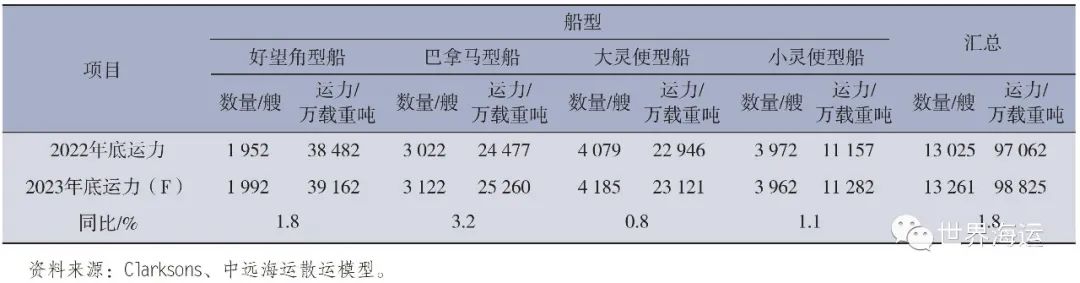

国际方面,当前国际干散货船舶手持订单总计约6 800万载重吨,占现有运力的比例降至7.2%,处于历史低位。按照目前的订单情况估计,到2023年底,全球干散货运力规模将达到9.88亿t,同比增长1.8%,增速比2022年下降0.5个百分点。

今年开始实施的节能减排新规将加快部分老旧船舶的拆解速度,而且会抑制船舶的运行速度并促进能效方面的改造,从而减轻部分运力供应压力。2022年底干散货运力规模及2023年底预测见表6。

表6 2022年底干散货运力规模及2023年底预测

( 二 ) 沿海干散货运力低速增长

2023年沿海干散货运力预计维持中低速增长状态。未来两年,仍有大量前期订造的专门针对沿海市场的环保、大载量船舶将交付。但随着环保新规的实施,沿海老旧运力退出速度也将加快。预计2023年沿海市场运力增幅在3.3%左右。2018—2022年沿海干散货运力及2023年预测见表7。

表7 2018—2022年沿海干散货运力及2023年预测

五、2023年市场展望

( 一 ) 国际市场

2023年,全球干散货运输需求小幅增长,但是龙头货种铁矿石增速较低,加上巴西长航线VLOC长协绑定侵蚀现货需求,运输需求主要是依靠煤炭和粮食。在集装箱船市场走弱的情况下,外溢效应明显减弱,中小型船对整体市场的支撑力度将不如前两年。随着全球疫情防控的进一步放松,船舶运行效率将明显提高,有效运力供应将增大。同时,2023年运力供给增速较低,而环保新规的实施或促进船舶降速。2023年国际干散货市场的关键在于中国需求的恢复情况,以及巴西铁矿石增量能否达到预期。

总的来看,我们认为2023年国际干散货航运市场将稍弱于2022年,预计2023年BDI均值为1 600~1 800点。

( 二 ) 沿海市场

随着中国防疫政策放松,经济增速将回升,煤炭先进产能不断释放,基建发力支撑矿建材料需求。但煤炭长协机制的严格执行给沿海生态环境带来了明显的变化,市场成交减少影响运价指数波动,小成交影响大市场的效应放大。沿海市场仍有较多运力陆续交付,加上国内船舶运营效率逐步恢复,有效运力较为充裕。沿海市场在今年前期仍有较大的压力,后续随着经济恢复将有所好转,工业和居民用电发力、太平洋煤炭贸易活跃推动兼营船外放增多等因素将逐步修复2022年受疫情影响的需求,预计2023年沿海市场租金水平将好于2022年,呈前低后高走势。

作者简介:

陈昱鸣,中远海运散货运输有限公司运营管理部,副经理/经济师。

本文刊发于《世界海运》2023年第3期,转发须注明作者和原文出处。