2022年,LNG运输船的数量仅占商船船队总数的 1.45%,但占所发生的所有商船交易额的近 12%,远高于 2021 年的 3%。这一数据侧面反映出2022年欧洲天然气供应严重中断之后,LNG船的运费和价值飙升的情况。

由于市场旺盛,投机买家以低价购入老旧低效的蒸汽轮机LNG船,使其从主要的拆船选择转变成有吸引力的投资,并重新获得新的租船合同。

供需失衡扩大

在俄乌冲突之前,LNG运输船的需求量已经很大。随着液化天然气被认为是一种更清洁、更节能的石油替代品,过去十年中,市场对其的需求一直在上升。2022 年,全球能源危机将这一需求进一步扩大。

2022 年 2 月,俄乌冲突升级引发了一系列事件,导致欧洲管道天然气供应大规模中断。在接下来的几个月里,北溪、亚马尔-欧洲、土耳其溪和蓝溪管道完全停止或大幅减少了输送到欧洲的天然气量。

随着欧洲国家需要从更远的地方获取天然气,市场对LNG海运的需求激增,导致船舶供不应求,LNG运输船即期运价因此大幅上涨,BLNG1g 在 2022 年 12 月达到 466,524 美元/天的历史峰值,较 2021 年的最高点增长 27%。

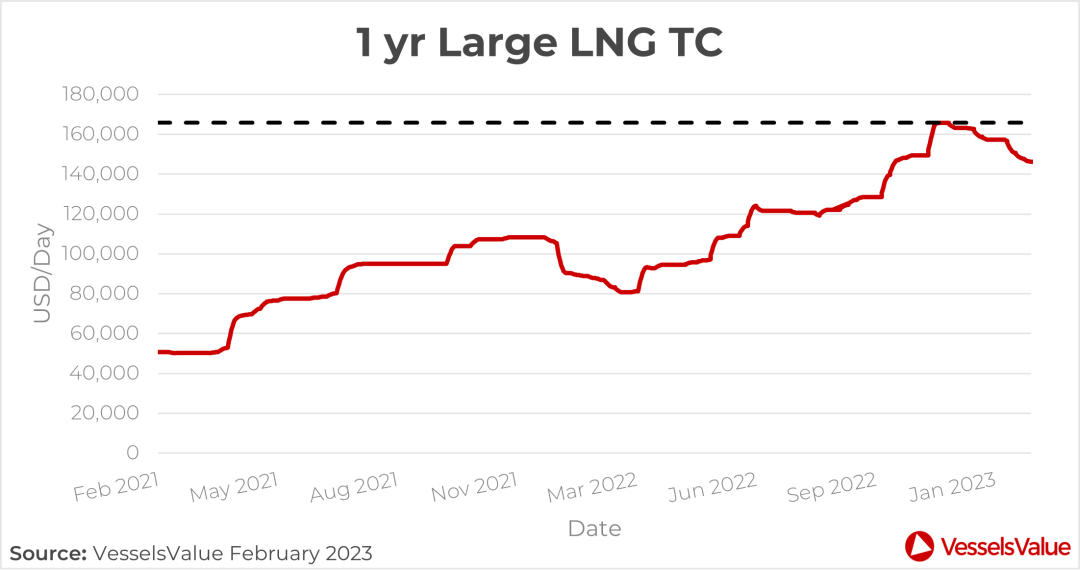

强劲的需求也体现在 1 年期租船费率上,如图 1 所示。VesselsValue 1 年期大型 LNG期租费率在 2022 年 11 月达到 163,209 美元/天,为 10 年峰值。

图 1. 2021 年 2 月至今大型 LNG运输船一 年期租约走势

供应端方面,截至 2022 年 1 月 31 日,有 767 艘在役 LNG 运输船和 232 艘待交付新造船订单,订单数量占在役LNG船队的近 30%。

这些新造船订单中的许多船舶在交付前就绑定了长期租约,并计划在未来几年为特定项目提供服务,例如,Capital Gas 的大型LNG船 Assos号(174,000 CBM,现代重工,2024年造)在下水之初就将履行与东京燃气的 10 年租约。这种情况也同样发生于现役船队,许多船只的租期已经长达 20 年。

大部分LNG船带有长期租约的情况,导致现货市场紧张,进一步推高了租船费率,并减弱了转售市场的流动性。

船队的年轻化及标准化

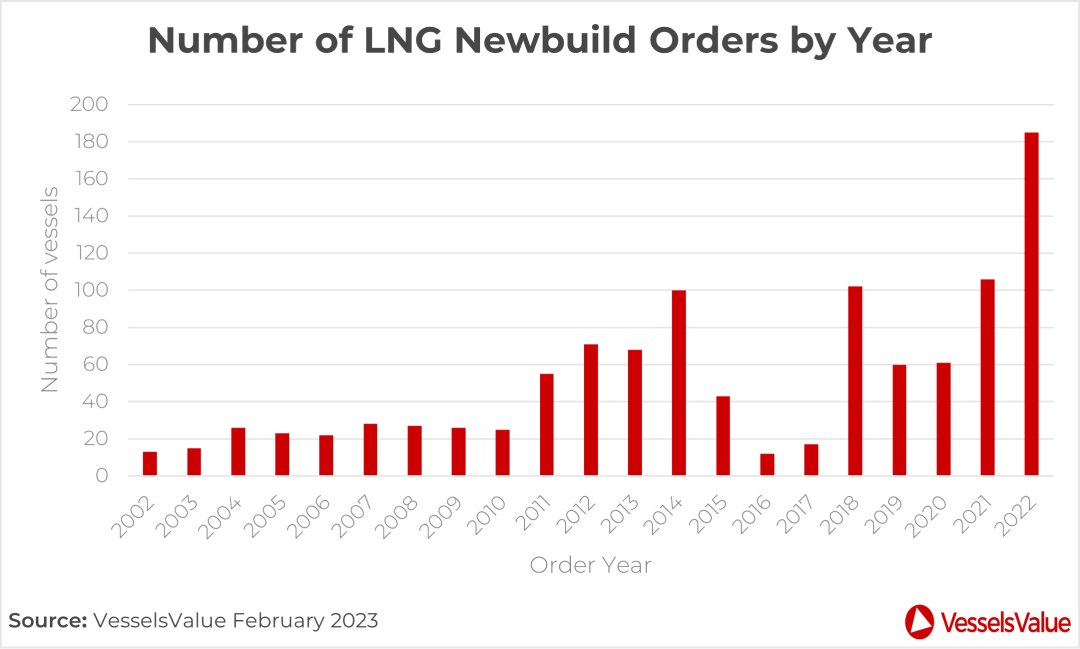

过去十年由于全球对LNG燃料的需求大幅增加,因此促进了LNG船队的大幅扩张。

图2. 2002年以来历年LNG新建船订单数量

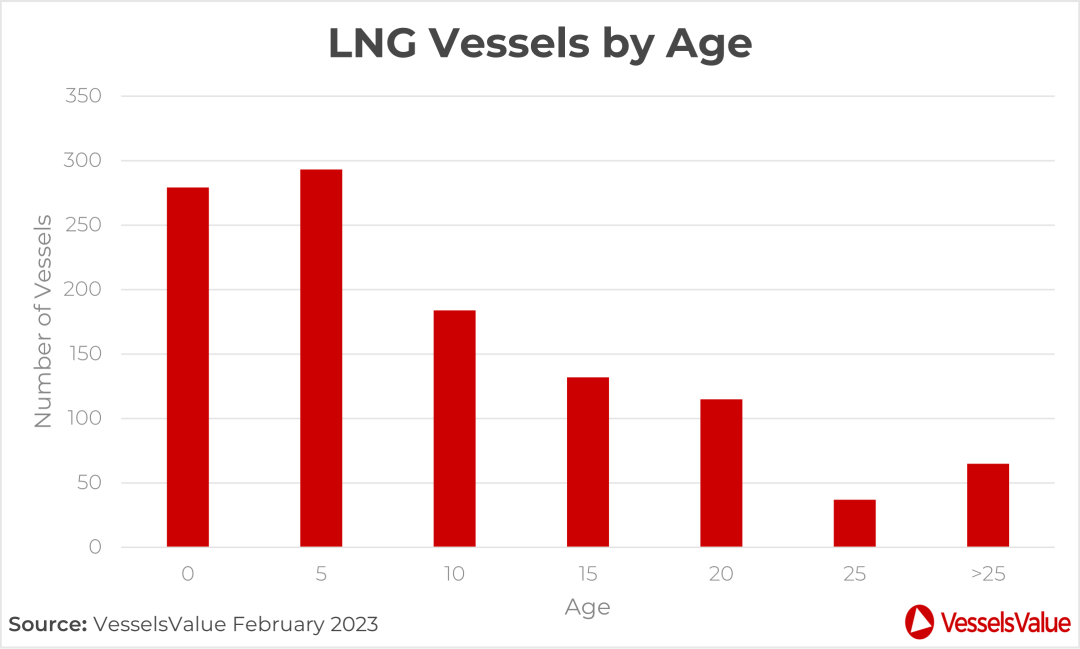

目前LNG船队整体非常年轻。

图3. 不同船龄LNG船数量

同样,船队也正变得越来越标准化。2022 年订购的几乎所有LNG船舶,都将配备双燃料发动机,其中最受欢迎的发动机类型依次是 DFDE (38%)、MEGA (13%) 和XDF (12%)。并有超过四分之三的船舶 (75.7%) 的运载能力为 174,000 立方米。

IMO能效措施的引入,如EEXI 和 CII,将进一步影响船舶设计,使用较先进的双燃料主机的 174,000 CBM LNG船是当前的最佳设计选择。

许多 2010 年之前建造的船舶,配备的是过时低效的蒸汽轮机主机,如果没有采取慢速航行或添加装ESD等措施去控制燃料消耗,这些老旧船舶将来可能难以符合 EEXI 和 CII标准。

老旧LNG船炙手可热

在不太活跃的市场中,较老、较小的LNG很可能难以与现代化的双燃料船舶竞争,并逐步成为拆解的对象。

例如 Trader III号(前船名为Puteri Intan Satu,137,100 CBM,,三菱重工,2002 年 8 月造)。这艘配备三菱汽轮机的老旧小型LNG船,在 2022 年 5 月 1 日的VV 估值为2990 万美元 ,而其预估的拆船价值则为 2650 万美元,船价与拆船价仅相差 250 万美元。

在2022 年的利好市场环境下,这艘老旧船却成为极具吸引力的资产。随着租船费率达到历史高位,这条船的盈利能力急剧增加,并且由于在役大部分LNG船队已被长期租用,二手船市场的流动性大大减少。

今年 1 月,因为天然气供应中断搅动了二手船市场,Trader III号 被 Capital Gas 以 5000 万美元的高价收购。

然而,这并不是第一个重获新生的蒸汽轮机LNG船。2022 年 10 月,Capital Gas以 3300 万美元的价格收购了一艘船龄 21 年的汽轮机船 Trader II号(138,000 立方米,三星造船,2002 年 11 月造)。

在此之前,另一艘船龄为 21 年的蒸汽轮机船 Abadi号(137,000 立方米,三菱重工,2002 6 月造)由新航航运(Xinhang Shipping)购入。

2022年,共有10艘蒸汽轮机LNG运输船在市场交易中找到买家,高于2021年的4艘。

在俄乌冲突和全球对天然气的需求不断增长之后,二手船市场炙手可热,以此可见一斑。

再气化设施

为了适应海运LNG进口量的增加,许多欧洲国家正在寻求扩大进口能力,从而导致对浮式再气化和储存装置 (FSRU,Floating Storage and Regasification Unit) 需求的激增。

在现役45 艘 FSRU 中,约 70%(31 艘船)是专门为再气化和储存而订购。其余 30%(14 艘船)由LNG液化天然气运输船改装而成,通常是剩余寿命有限的旧船。某些造船厂,例如新加坡吉宝,提供从 LNG 运输船到 FSRU 的改装服务,成本在 8000万 至 1 亿美元之间。

针对近期市场上对再气化设施的需求,将老式LNG船改装成 FSRU 已成为了另一个有吸引力的选择。Golar LNG 借机将 Golar Arctic号(138,500 立方米,韩国大宇造船,2003 年 12 月造)出售给 Snam 以转换为 FSRU。该船于 2022 年 5 月以 2.86 亿美元的价格成交。

结论和展望

尽管 61 艘液化天然气船计划在 2023 年交付,但其中的大多数新造船已经签订了长期租约,因此很难给现货市场增加新的运力。

这将有助于高费率的保持,并确保老旧的LNG船在中短期内继续找到盈利的商机。

04-02 来源:信德海事网

05-09 来源:信德海事网

10-12 来源: Drewry德路里

01-16 来源:信德海事网

10-18 来源:信德海事

05-29 来源:信德海事网

07-12 来源:SinorigOffshore

01-01 来源:信德海事网

10-20 来源:信德海事网 马琳

03-25 来源:世界海运 作者李姗晏,李永志等