摘要:2022年上半年,“黑天鹅”“灰犀牛”事件对全球油轮运输市场产生了广泛、深刻的影响。全球石油供需处于紧平衡状态,俄乌冲突助推国际油价迅速攀升并保持高位震荡,欧美制裁升级正在改变全球石油贸易格局。全球油轮运输市场逐步复苏,油船运力缓慢增长,不同船型收益呈现大小分化、涨跌互现的走势。展望后期,全球油轮运输市场预计将维持缓慢复苏态势,但因受到地缘政治事件、疫情反复等影响,预计要到四季度前后才会出现明显好转。

关键词:油轮运输市场;石油需求;石油供给;国际油价;油轮运力

一、2022年上半年全球油轮运输市场回顾

2022年新冠肺炎疫情继续影响全球,疫情持续造成的全球经济衰退还未恢复,叠加地缘政治不稳定等诸多因素导致当前国际政治经济秩序面临深刻调整。美国对伊朗和委内瑞拉的制裁没有解除,OPEC+继续执行减产政策,俄乌冲突不断升级、欧美制裁不断加码等,促使国际油价居高不下,油运市场风向标VLCC船型平均日收益跌破负值。

总体来看,2022年上半年全球油轮运输市场逐步复苏,不同船型收益呈现大小分化、涨跌互现走势。需求方面,2022年上半年全球海运贸易和需求比2021年有小幅提高,但仍难以恢复到2019年疫情前水平;供给方面,新船交付保持平稳,拆船量不及预期,新船订单占比持续走低,油船运力增速平稳。俄乌局势升级推动国际原油价格持续高涨,并跃升至2008年以来的最高水平,2022年1—6月份Brent、WTI均价分别为104.94美元/桶、101.71美元/桶,同比去年上涨62%和65%。

原油轮方面,超大型油轮 ( VLCC ) 市场持续低迷,在货源不足、中国疫情反复、国际油价高企等多重因素影响下,其代表航线中东—远东 ( TD3 ) 平均日收益一度跌至-24517美元/天的历史低位,2022年上半年平均日收益仅为-9334美元/天,较去年同期下降311美元/天。中小船型市场得益于美湾、西非出口欧洲货盘大幅增加,以及美国出口禁令生效前加紧抢购俄罗斯原油,阿芙拉船型和苏伊士船型市场表现非常活跃,从而支撑了运价。其中,代表航线西非—欧洲 ( TD20 )、科威特—新加坡 ( TD8 ) 平均日收益分别为9832美元/天和9174美元/天,较去年同期上涨160%和1257%。成品油轮方面,2022年上半年,因买家集中购买确保供应,叠加炼油利润高企以及炼油传统旺季的到来,成品油运输市场得到提振,支撑了运价。

综上,除VLCC船型外,其他油轮代表航线日收益与去年同期相比,涨幅均在100%以上,见表1。

表1 2022年上半年油轮各航线日收益表现

综观2022年上半年全球油运市场,主要呈现以下特点:

1.国际原油价格大幅攀升并保持高位徘徊

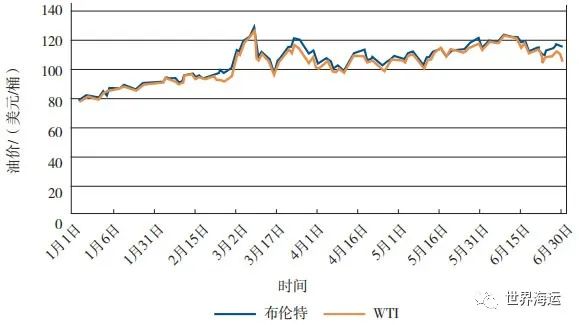

2022年上半年国际原油价格大部分时间都被涨势主导,总体呈现上行之势,可分为6个阶段,见图1。

图1 2022年上半年国际原油价格走势

(资料来源:路透财经早报)

1月3日—2月21日:本阶段国际油价呈现小幅持续攀高态势,布伦特涨幅达20.78%,于1月28日突破90美元关口;油价上涨的核心动力是供紧需强预期。2月22日—3月30日:本阶段国际油价大幅冲高,波动剧烈 ( 波幅达30美元左右 ),布伦特涨幅达17.15%,并在3月8日达到上半年最高点127.98美元/桶;油价上涨的核心因素是俄乌冲突正式开启,且欧美多国随后展开对俄制裁计划,市场对供应风险的忧虑情绪骤然升温。3月31日—4月11日:本阶段国际油价呈下行态势,布伦特跌幅达8.74%,在4月11日短暂跌破100美元;国际油价下跌的核心因素是美国协同多国释放原油战略储备。4月12日—5月18日:本阶段国际油价呈现高位震荡态势,布伦特涨幅达4.27%;国际油价上涨的核心因素是欧盟计划全面对俄罗斯原油实施制裁,再次引发供应忧虑,但俄乌冲突陷入常态化表现,因此涨幅受限。5月19日—6月9日:本阶段国际油价呈现上涨态势,布伦特涨幅达9.84%;国际油价上涨的核心利好是美国夏季出行高峰到来,需求预期向好。6月10日—6月30日:本阶段国际油价呈现下跌态势,布伦特跌幅达5.90%;国际油价下跌的核心利空是美联储宣布近30年来最大加息力度,市场对经济衰退的担忧增强。

2.成品油运输市场持续向好

2022年上半年,成品油海运需求强于原油。受俄乌冲突的影响,海运贸易模式逐步向长距离航线转变,油运市场显著改善。其中,成品油轮的收益上涨极为强劲,截至6月下旬,轻质MR型油轮即期市场平均日收益超过40000美金/天,并创下历史纪录;LR1、LR2船型代表航线的日收益较去年同期涨幅均在100%以上。

整体来看,全球石油低库存和强劲的炼厂利润也将支持今年的炼厂运行和成品油贸易。目前成品油轮市场运力依然紧张,因此短期前景总体看好;且海运贸易模式向长距离航线转变,近期以中东为首的一些地区炼厂产能扩张,克拉克森预计2022年成品油轮市场运力需求将增长7.2%,比2019年的水平高出约4%。

3.油轮二手船交易数量持续攀升

2021年油轮二手船交易市场异常火爆,先有Frontline斥资5.66亿美元收购6艘环保VLCC新船订单,后有BW集团旗下的成品油轮航运公司Hafnia收购Chemical Tankers Incorporation的32艘MR油轮。2022年上半年,油轮二手船市场延续去年涨势,交易量持续攀升。

Clarksons数据显示,油轮二手船市场上半年共完成290艘交易,同比上升6%,且为1995年以来半年成交量的最高点。其中,VLCC船型二手船买卖市场热度不减,Clarksons数据显示,上半年共计完成44艘二手VLCC船舶交易,数量虽然同比小幅下降,但较2021年下半年33艘有所提升。随着成品油贸易的率先复苏,二手船市场将注意力转移至成品油轮上,2022年上半年共计完成12艘LR2船型、31艘LR1船型、57艘MR船型油轮交易,这也意味着市场对成品油轮二手船交易的关注度较高。分析原因,一是市场对俄乌局势感到担忧,二是新船与二手船之间的价差比率还处于高点。

4.油轮船队将维持低速增长

从订单数量来看,2022年上半年,油轮新签订单量处于历史最低点。Clarksons数据显示,上半年油轮新签订单仅20艘,较去年同期的167艘大跌88%,为1996年以来最低水平;其中,超大型油轮自2021年7月份开始便无新签订单。从订单占比来看,目前全球油轮手持订单占现有运力比重为5.7%,其中超大型油轮订单占比降至5.8%的历史最低点 ( 2008年和2015年该比例分别为50%和20% )。由于平均2年左右的造船周期,以及2021年集装箱船订单的火爆导致现有船台紧张,初步预计,到2024年,油轮整体交付数量都不会有明显的增长。从拆船市场来看,截至6月下旬,油轮拆船共计61艘,分别为33艘MR船、12艘阿芙拉船、9艘苏伊士船、5艘巴拿马船、2艘VLCC,总体较去年同期有所下降。值得注意的是,IMO新规生效在即,或将在一定程度上刺激老船加速拆解。

综上,订单数量、新船交付减少,老旧船或将加速拆解,预计2022年下半年油轮船队将维持低速增长。

5.美国原油产量、出口量不断增长

产量方面,2022年上半年美国原油产量呈不断增长之势。6月25日当周美国原油产量为1210万桶/日,同比增长9.01%,并涨至2020年5月1日当周以来最高水平,高于过去5年同期均值水平。原因在于受高油价刺激,美国页岩油生产商准备加大马力增产。4月15日,美国政府宣布结束长达15个月的租赁禁令,恢复在联邦土地上进行油气钻探开采的租契销售。这意味着美国的原油开采重新进入正轨,同时也预示原油的产量将呈增长态势。自2022年以来美国原油产量不断增长,美国能源情报署 ( EIA ) 预计2022年美国原油日产量将增加72万桶至1191万桶,2023年将增至1277万桶/日,如图2所示。

图2 2019—2023年美国原油产量走势

(资料来源:EIA)

出口方面,2022年上半年,美国原油出口保持增长态势。Kpler统计显示,为抵消制裁下俄罗斯原油进口量减少的影响,欧洲从美国进口原油,加上美国1.8亿桶国家战略石油储备释放的石油涌入国内市场,今年二季度美国墨西哥湾沿岸的原油出口量或达到创纪录的330万桶/日,其中,对欧洲的出口预计平均140万桶/天,较去年同期增长约30%,而对亚洲的出口预计仍维持在100万桶/天左右。据分析师预测,随着年底欧盟制裁缓冲期的结束,预计到2023年一季度,美国原油出口有望接近400万桶/日。分析美国原油出口亚洲流向可以看出,印度和韩国稳居前两位,占比接近总量一半;新加坡后来居上位居第三;中国已退居第四位,6月份从美国进口原油16万桶/日,仅相当于2.5艘VLCC货载。预计2022年下半年,美国将继续加大对欧洲的原油出口,利好苏伊士船运输市场,但出口亚洲的原油量将逐步萎缩,利空VLCC市场长距离运力需求。

6.中国原油进口量继续下降

近年来,随着中国炼厂加工能力以及原油加工量的不断提升,中国原油进口量和对外依存度逐年增加,2020年原油进口量达到5.4亿t,原油对外依存度达到了创历史纪录的73.4%,中国成为世界最大的石油进口国。但是,随着“3060”双碳目标的制定以及受多重政策因素的影响,2021年中国累计进口原油5.11亿t,同比下降5.7%,第一次出现了负增长,这可能意味着中国原油进口量快速增长的趋势将发生变化。

海关总署发布的统计数据显示,2022年上半年我国原油进口量为2.52亿t,同比下降3.1%;其中,全年通过海运进口2.4亿t,约占总进口量的95%。从进口增速来看,继2021年中国原油进口增速出现负增长后,2022年1—6月份,原油进口月平均增速为-11.1%,如图3所示。从承运船型来看,2022年上半年,中国原油进口中VLCC承运货量最多,但所占比重较去年同期下降了15%左右,占比约为67.4%;值得注意的是,阿芙拉和巴拿马船型占比都有所提升,其中阿芙拉船型所占比重较去年同期大幅提升约10%,承运货量达到19.02%,巴拿马船型货量小幅上升至2.03%;苏伊士船型货量略降,占比8.75%。

图3 2017—2022年上半年我国原油进口量及增长情况

(资料来源:公开数据整理)

二、2022年下半年全球油轮运输市场展望

整体来看,2022年下半年全球油轮运输市场需求将保持稳健增长,成品油轮的改善将格外显著。需求方面,预计石油需求和海运贸易持续回暖,但仍未恢复到疫情前水平;供给方面,预计下半年油轮船队运力将维持低速增长,其中,VLCC增速将维持在5.8%的相对高位。油价方面,原油将维持去库存趋势,油价底部支撑稳固,各机构普遍预计2022年下半年Brent平均油价将维持在高位水平,呈现易涨难大跌的特征。运价方面,原油轮中,小型船的收益恢复将较为明显;低迷的VLCC市场将有所回升,预计到2022年4季度才有明显恢复;成品油轮的收益将继续维持上涨态势。

( 一 ) 全球经济与石油贸易:全球经济复苏乏力,石油供需再现平衡

全球经济:国际货币基金组织 ( IMF ) 在7月26日将2022年世界经济增长预期下调至3.2%,较2021年6.1%的增速下降近3个百分点;这是该机构继4月下调世界经济增长预期之后的再次下调。IMF表示,在通胀率达到历史峰值且经济增长所面临的挑战加大的情况下,经济前景变得更加黯淡,且“极其不确定”。由于当前多国深陷高通胀困境,短期内难以有效扭转局面,因此,全球经济正面临着日趋严峻的滞胀风险。其中,预计中国2022年的经济增速为3.3%,比4月的预测结果低了1.1个百分点;美国2022年经济增长预期为2.3%,比4月预测下调1.4个百分点;欧元区2022年经济增长预期为2.6%,较4月预测下调0.2个百分点。

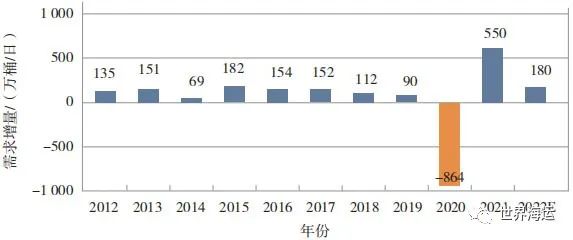

石油需求:预计2022年下半年全球石油需求复苏但步伐放缓。国际能源署 ( IEA ) 最新预测,2022年全球石油需求将增加180万桶/日至9940万桶/日,略低于疫情前水平,如图4所示。其中,2022年第3季度石油需求将较1季度增加50万桶/日,4季度将较1季度增加110万桶/日。尽管油价上涨和经济前景疲软将抑制IEA对石油需求增长的预期,但从疫情中恢复的中国将推动2022年下半年全球石油需求增长。

图4 全球石油需求增量

(资料来源:IEA)

石油供给:IEA最新预测,2022年全球石油供应量将上调60万桶/日至9980万桶/日,略高于石油需求,全球石油市场将再次实现平衡。其中,2022年OPEC+产量预计增加260万桶/日,非OPEC+供应量预计增加190万桶/日。受到欧美制裁的影响,俄罗斯将变为区域原油供给国,其在全球原油市场的影响力将显著下降;预计到2022年底,俄罗斯原油产量相较于年初下降150万~200万桶/天。预计2022年和2023年美国原油增量均为100万桶/天,其中,页岩油厂商不愿大幅增加投资是制约因素。因此,中东原油仍将是全球原油供应量增长的主要来源。

( 二 ) 全球油轮运输:运力供需基本面向好,成品油轮运输市场供需关系改善明显好于原油轮运输市场

2022年下半年,全球油轮运力需求有望保持上涨趋势,成品油轮运输市场供需关系改善明显好于原油轮运输市场。原油轮运输市场方面,随着OPEC+产量的逐步恢复和中国石油需求前景的改善,预计2022年原油轮运力需求将增长6.2%,但仍低于疫情前水平;预计原油轮运力供给将继续保持低速增长,全年增长率在4.6%左右,运力发展较为稳定。成品油轮需求方面,海运贸易模式向长距离航线转变,以中东为首的一些地区近期炼厂产能扩张,加上全球石油低库存和强劲的炼厂利润也将支持今年的炼厂运行和成品油贸易,预计2022年成品油轮运力需求将增长7.2%,比2019年的水平高出约4%;预计成品油轮运力供给增长1.8%,未来成品油轮市场运力依然紧张。各船型需求、供给表现分别见表2至表5。

表2 原油轮需求表现

表3 成品油轮需求表现

表4 原油轮供给表现

表5 成品油轮供给表现

1.VLCC船型

2022年上半年VLCC运输市场持续低迷,过剩运力不断堆积叠加油价上涨,市场平均收益水平跌至负值,预计下半年运价将有所回升。航线方面,VLCC代表航线中东—远东运输需求将有所增加,在OPEC+产量逐步恢复、中国疫情好转及经济复苏等利好因素支撑下,中国将增加原油进口量,利好VLCC船型需求;欧美对俄罗斯能源出口制裁加码将给中东—欧洲、美湾—欧洲、俄罗斯出口远东和亚洲航线需求带来显著增加,提振整体吨海里需求。运力供给方面,VLCC自2021年7月份开始便无新签订单,目前新船订单占现有运力比重降至5.8%的历史最低点;预计2022年下半年将交付VLCC 27艘,退出运营18艘,全年运力增速保持在5.8%的相对高位。整体来看,预计至2022年底,全球VLCC总运营运力将达到839艘,约为25170万载重吨,运力增量较去年上涨。

2.其他中小型油轮

苏伊士船型预计市场运输需求将延续涨势,美湾/西非—欧洲航线,尤其是黑海—地中海航线,运力需求增速大于供给增速,支撑运价及日收益上涨。阿芙拉船型需求增量主要来自北美—欧洲航线,预计下半年运力增速远低于需求增速,运价及日收益将整体保持高位。

3.成品油轮

( 1 ) LR2船型:2022年下半年,随着印度等亚洲经济体炼厂利用率不断提升,以石脑油为原料的运输需求表现较为强劲,将提振中东—远东、美湾—东北亚等航线需求,支撑LR2船型运价及日收益保持高位。

( 2 ) LR1船型:在日本石油需求上升、中东下半年炼厂产能提高的双重作用下,代表航线中东—日本石脑油进口需求较高;俄乌紧张局势以及欧美国家旅行限制放松将进一步提振欧洲的柴油和航空燃料需求,也有望进一步推升LR1船型中东—欧洲航线需求,支撑LR1船型运价及日收益。

( 3 ) MR船型:在欧洲国家不断上涨的石脑油和航煤需求支撑下,北非—欧洲航线需求将保持稳步增长。同时,欧洲对俄罗斯出口制裁导致柴油紧缺,加剧刺激波罗的海出口欧洲航线需求。另外,印度等亚洲炼油商提高产能,日本从印度进口石脑油的需求不断增加,有望支撑西印度—日本航线运价上涨。

( 三 ) 影响未来油运市场走势的其他关键因素

1.新冠疫情

2022年1—4月份,变异病毒奥密克戎在全球大规模传播,世界卫生组织数据显示,截至7月17日,全球累计新冠确诊病例达559 880 323例。疫情大流行将继续抑制全球经济复苏。中国作为全球最大的原油进口国和消费国,今年3月份以来因新冠疫情在经济发达的东部沿海地区爆发导致的大范围的疫情封控已然对经济和航运市场产生影响,包括经济下行压力以及对石油需求的影响。不仅如此,高油价叠加疲软的石油需求,对中国原油进口也造成了潜在压力。综上,新冠疫情将是未来很长一段时间里影响全球石油需求的不确定因素之一。如果疫情在2022年下半年能得到有效控制,经济复苏带动石油需求增长,则支撑国际原油价格上涨;若疫情继续出现大规模暴发的情况,则会进一步打压全球石油需求复苏,引发市场对需求前景的担忧,对油价构成利空影响,导致国际原油价格下跌。

2.俄乌冲突

俄乌冲突是近几十年来最大的国际政治事件,自局势升级以来,全球食品、能源和化肥市场遭受的价格冲击正不断升级。该事件将继续对全球能源供应造成破坏,以及由此导致的油价飙升将损害经济增长,进而抑制石油需求。

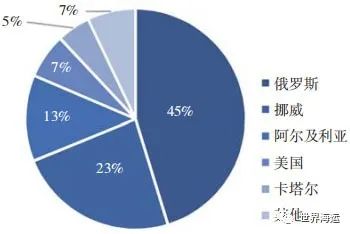

俄乌事件爆发以来,欧洲深陷美俄博弈旋涡中心,该地缘政治事件正在深刻影响着欧洲能源行业的变革。欧洲尽管是全球新能源发展最快的区域,但能源消费的六成仍要靠化石能源支撑,而这其中绝大部分又依靠进口。俄罗斯是欧盟第一大化石能源出口国,天然气方面,2021年俄气占欧盟进口天然气的45%,过去几年平均在40%左右,如图5所示。

图5 2021年欧盟天然气进口来源占比

(资料来源:EuropeanCommission)

为了改变能源供应不自给的局面,欧盟发布了一项“能源独立计划”,力求在2030年前摆脱对俄罗斯能源进口的依赖。根据该计划,欧盟未来准备从两个方面入手:一是寻求天然气供应的多元化;二是加快开发可再生能源,加速能源转型,减少对化石能源的依赖。该计划的制订将是欧盟对俄罗斯政策的转折点。目前,欧洲正在寻找新的货源来替代俄罗斯原油,这将在未来一段时间内继续推动国际油价上涨。

俄罗斯作为重要的能源生产大国,俄乌事件升级程度及持续时间、俄罗斯与欧美国家的关系、制裁措施执行力度等,都会给全球石油市场带来广泛、深刻的影响。随着俄乌局势升级,欧美制裁加码,不排除未来爆发全面战争等极端情况,据悉,西方阵营已升高核战争威胁警告;德国通过了一项1000亿欧元联邦国防军特别基金,并通过相关《基本法》的修正案,从而为德国扩军、逐步突破二战后作为战败国的军事限制埋下伏笔。如此,全球石油需求复苏会被持续打压,供应端维持趋紧预期,导致国际油价在高位徘徊。

3.伊朗核谈

伊朗核谈也是下半年油轮运输市场需要重点关注的事件。伊朗是OPEC重要的产油国,该国在OPEC原油产量所占份额最高曾达12.12%。2018年5月,美国特朗普政府单方面退出伊核协议,随后重启并新增一系列对伊朗的制裁后,伊朗的原油产量及出口均受到了重创。自2021年4月起,伊核协议相关方会谈在奥地利首都维也纳重启,讨论美伊两国恢复履约问题,谈判已经进行了八轮,但由于美伊分歧严重,以及伊朗政府领导层换届,导致核谈迟迟没有推进。如果2022下半年伊朗核协议顺利达成,那么伊朗原油将重新回归。伊朗目前拥有超过1亿桶原油库存,伊朗原油将冲击市场,压低油价,并改变油价结构,由此带来浮舱需求的增加。另一方面,以色列视伊朗核设施为眼中钉,不排除以色列采取非对称战争形式解决伊朗核进程关键设施或关键人物,进而导致海湾地区紧张形势升级。伊朗控制的霍尔木兹海峡作为波斯湾的唯一出海口,承担着全球近40%的石油供应,有“世界油阀”之称。一旦以色列采取冒险行动,伊朗进行报复,就会导致波斯湾内油轮运营的风险增大,这虽然会推高油轮运价,但将带来新一轮的地缘政治危机,届时又将对国际原油价格产生复杂影响。

4.去库存情况

2021年底,去库存就已接近尾声,进入2022年,OECD原油库存呈现先降后增的趋势,但整体仍处于较低区间运行。OPEC数据显示,2022年5月OECD原油库存13.10亿桶,较去年同比下降10.64%,且低于过去5年均值水平。2022年第2季度起库存开始缓慢累积,预示着本轮去库基本结束,补库开启。分地区和油种来看,根据OPEC最新月报统计,欧美、亚太等主要消费地区近月原油商业库存已开始增加,但随着欧美地区夏季用油需求高峰到来和减少从俄罗斯进口成品油,该地区的成品油 ( 主要是汽柴油 ) 库存依然呈现下滑态势,并跌至历史新低。考虑到该地区产能限制短期内很难突破,即使年内成品油裂解差价持续高位,成品油增产和补库仍将受到抑制。而且,从各家机构的预测来看,2022年国际原油价格仍处于历史相对高位,集中主动补库动力不足。且当前原油价格处于深贴水结构,短期内开启升水结构的可能性不大。EIA预测,到2023年第4季度,OECD商业库存都将低于2015—2019年平均水平。综上,当前石油库存处于历史低位且补库开启,在一定程度上能够帮助油运市场更有效地受益于石油需求恢复,但受限于产能及油价结构,预计补库节奏缓慢,对油运需求提振作用有限。

作者简介:

温小青,中远海运能源运输股份有限公司,研究员。

本文刊发于《世界海运》2022年第9期,转发须注明作者和原文出处。

04-02 来源:信德海事网

05-09 来源:信德海事网

10-12 来源: Drewry德路里

01-16 来源:信德海事网

10-18 来源:信德海事

05-29 来源:信德海事网

07-12 来源:SinorigOffshore

01-01 来源:信德海事网

10-20 来源:信德海事网 马琳

03-25 来源:世界海运 作者李姗晏,李永志等