停牌半个月后,松发股份对外发布重组预案。根据公告,松发股份拟以重大资产置换及发行股份购买资产的方式购买交易对方持有的恒力重工100%股权,并向不超过35名特定投资者发行股份募集配套资金。

这意味着,恒力重工通过此交易成功间接实现了上市,借助松发股份的上市平台开展业务。

松发股份发布重组预案:收购恒力重工100%股权,战略转型造船行业

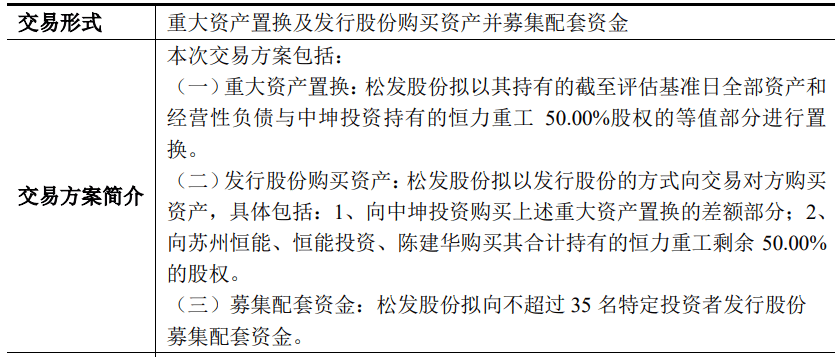

根据交易预案,松发股份拟以其持有的全部资产和经营性负债,与苏州中坤投资有限公司(以下简称“中坤投资”)持有的恒力重工50.00%股权的等值部分进行置换;另外,松发股份拟以发行股份的方式,向中坤投资购买上述重大资产置换的差额部分,向苏州恒能供应链管理有限公司、恒能投资(大连)有限公司、陈建华购买其合计持有的恒力重工剩余50.00%的股权。

交易方案细节:三大部分构成资产重组

详细来看,根据交易预案,松发股份的此次资产重组共分为三个部分:

一、重大资产置换:松发股份以其持有的截至评估基准日全部资产和经营性负债与中坤投资持有的恒力重工50%股权的等值部分进行置换。

二、发行股份购买资产:松发股份拟以发行股份的方式向交易对方购买资产,具体包括向中坤投资购买上述重大资产置换的差额部分和向苏州恒能、恒能投资、陈建华购买其合计持有的恒力重工剩余50.00%的股权。

三、募集配套资金:松发股份拟向不超过35名特定投资者发行股份募集配套资金。募集资金将用于支付本次并购中介机构费用、交易税费等并购整合费用和投入拟购买资产在建项目建设,也可以用于补充上市公司和置入资产流动资金、偿还债务等用途。

松发股份表示,通过此次交易,上市公司将战略性退出日用陶瓷制品制造行业,恒力重工将成为上市公司的全资子公司。上市公司未来主营业务为船舶及高端装备的研发、生产及销售。

借助松发股份平台,恒力重工间接上市

资料显示,恒力重工成立于2022年7月,陈建华、范红卫夫妇直接和间接持有恒力重工100%股权,为恒力重工实际控制人。

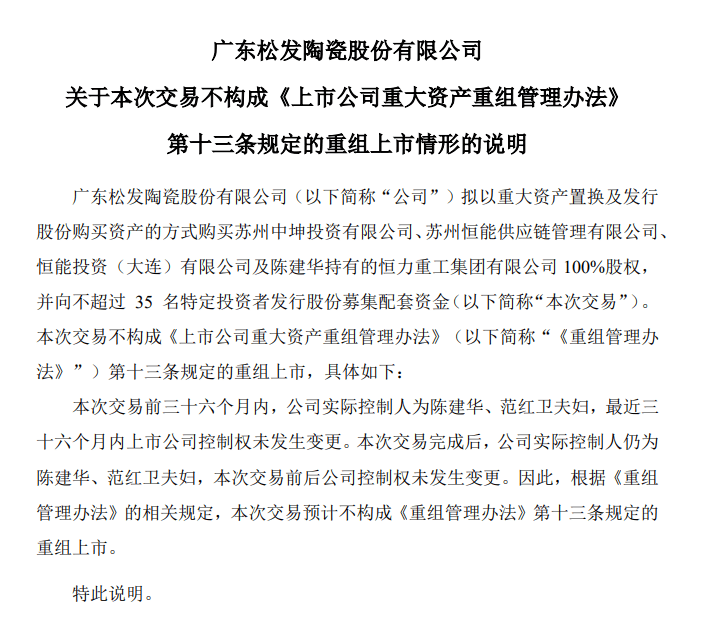

本次交易前后,上市公司的实际控制人均为陈建华、范红卫夫妇,不会导致上市公司控制权变更。本次交易前36个月内,上市公司的实际控制人也未发生变更。因此,本次交易不构成借壳上市。

尽管如此,通过这笔交易恒力重工间接实现了上市。

具体而言,恒力重工并未独立IPO(首次公开募股),而是通过与松发股份的资产置换和股权收购,成为松发股份的全资子公司。这样,恒力重工的资产和业务等于“注入”到一家已经上市的公司松发股份中,从而通过松发股份的上市地位间接获得了资本市场的融资平台。

因此,虽然这不属于直接IPO的形式也不构成借壳上市,但恒力重工通过此交易成功间接实现了上市,借助松发股份的上市平台开展业务。

恒力重工的崛起, 打造世界级船厂

2022年7月,恒力集团积极响应国务院关于盘活存量资产、扩大有效投资的决策部署,专门成立恒力重工集团,竞拍收购闲置十年之久的原STX(大连)资产,全力打造世界一流的绿色船舶建造基地。

进军船舶制造业以来,恒力重工坚持以“颠覆行业、引领行业、力争世界一流”为目标,在船舶及高端装备制造领域表现非凡,以行业最快速度及高品质、高标准进入高端赛道,创造了大体量闲置资产整体盘活的典范:2022年7月,恒力重工成立,现注册资本30亿元;2023年初,恒力重工产业园开工运营;

2024年4月,恒力重工建造的第一艘船舶提前交付,标志着恒力重工已成为民营企业盘活存量资产、扩大有效投资的生动实践,并在新质生产力发展上树立了标杆。

在恒力首制船的交付仪式上,恒力集团董事长、总裁 陈建华表示, 恒力重工第一艘船正式交付,不仅实现了从“0”到“1”的突破,也吹响了筑梦深蓝、向海而兴的冲锋号。

陈建华当时还表示,“要么不做,要做就做最好!”当前,恒力重工的目标非常明晰:颠覆行业、引领行业、力争世界一流!”(详情见:→祝贺!今天,恒力重工,首船交付!)

就在不久前的9月,恒力重工自主生产的第一台船用发动机成功交付,标志着在船舶动力领域实现了自主生产也获得了重大突破。(首台!恒力重工又有重大突破)

恒力重工还正在积极推进船厂产能扩张,并投资超百亿元打造高端造船基地。恒力集团将新增投资92亿元,在大连长兴岛地区打造船舶与海工装备制造产业基地,正式启动恒力重工产业园二期工程;同时计划再增投资20亿元,同步建设恒力重工(大连长兴岛)配套产业园。

2024年8月15日,恒力重工产业园二期项目在大连长兴岛举行开工仪式,重点发展超大型油船、液化气运输船、集装箱船、海上浮式生产储油轮、风电、钻井平台等高附加值绿色船舶和高端海工装备制造业务。

依托大连长兴岛独特的气候及水文优势,恒力重工产业园拥有全球最适合造船的地理位置条件,自备船舶设计研究中心,汇聚全球知名设计、生产、质量等专家团队,设备设施国际一流。运营以来,恒力重工得到了全球行业及船东的广泛认可,相继与希腊著名船东SEA TRADERS S.A.、MAN Energy Solutions集团、地中海航运公司(MSC)、华光海运控股有限公司等世界一流企业进行战略合作,可以充分保障船舶供应稳定性、交付及时性及产品性价比,有利于提高公司盈利能力。公告显示,截至预案签署日,恒力重工已确定排产新造船舶140艘,货值约768亿元,包括超大型散货船、超大型原油船、超大型集装箱船、大型液化气运输船等。

全球造船业快速增长:恒力重工抢占市场机遇

当前,全球造船业正处于新一轮快速增长周期,新造船市场需求旺盛。根据克拉克森研究,船舶投资额方面,预计2024至2034年,船舶投资需求总额预计将达2.3万亿美元,其中新造船投资需求约1.7万亿美元,船舶行业迎来广阔发展空间。作为行业新军,恒力重工异军突起,恰逢其时,具备良好的盈利保障能力。

2024年9月,证监会发布《关于深化上市公司并购重组市场改革的意见》,提出支持运作规范的上市公司围绕产业转型升级、寻求第二增长曲线等需求开展符合商业逻辑的跨行业并购,加快向新质生产力转型步伐。通过本次交易,松发股份将退出日用陶瓷制品制造行业,恒力重工将成为其全资子公司,未来主营业务为船舶及高端装备的研发、生产及销售。本次交易将助力上市公司完成战略转型,向高质量发展方向转型升级,将更多资源要素向新质生产力方向聚集。

2022年和2023年,恒力重工的营业收入分别为2791.76万元和7.68亿元,净利润分别为-2464.28万元和404.9万元。松发股份在重组预案中表示,恒力重工前期由于船舶制造业务的规模化效应尚未显现,盈利水平相对较低,随着2024年船舶制造业务逐步步入正轨,开工订单增加,2024年恒力重工的盈利能力将大幅提升。截至预案签署日,恒力重工船舶已确定排产新造船舶140艘,货值约108亿美元,船型包含散货船、VLCC、VLOC和集装箱船等。与此同时,股东已于2024年9月增资25亿元,进一步助力恒力重工业务发展。

总的来说,随着恒力重工成为松发股份全资子公司,松发股份的业务重心将全面转向造船及高端装备制造领域。恒力重工的发展潜力和市场机遇为松发股份的战略转型提供了有力支撑。这一交易不仅使松发股份成功转型,也助力恒力重工进一步抢占全球造船市场份额,迈向世界一流船厂的目标。

11-01 来源:信德海事网

04-12 来源:信德海事网

06-20 来源:信德海事网

06-01 来源:信德海事网

07-19 来源:中国船东互保协会资讯平台

03-30 来源:信德海事网

10-15 来源:中远海运

01-22 来源:信德海事网

12-10 来源:船之友 作者验船师袁晓东

07-04 来源:信德海事网 刘云婷