2021年,世界经济不均衡复苏,国际航运市场呈现积极向上态势,全球新造船市场超预期回升。我国三大造船指标实现全面增长,国际市场份额保持领先,船舶绿色化转型发展加速,产业链供应链韧性得到提升,实现了“十四五”的开门红。但外部环境更趋复杂严峻和不确定,在劳动力资源不足、综合成本上升过快等压力下,船舶工业保持平稳健康发展仍面临较大挑战。

一、经济运行的基本情况

(一)三大造船指标实现全面增长

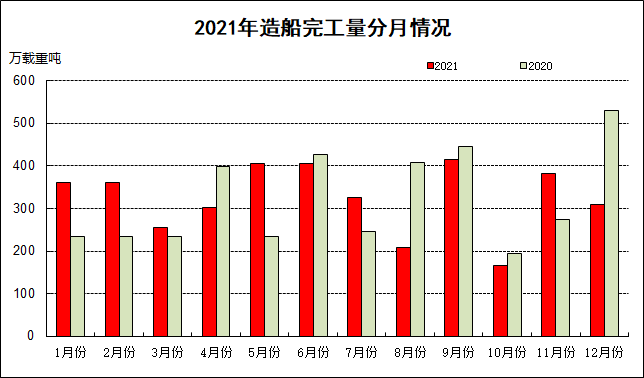

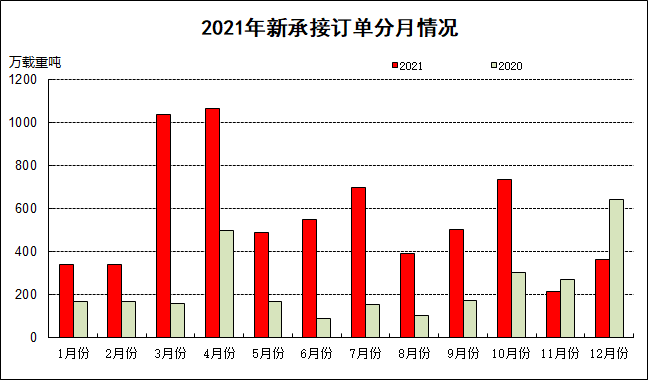

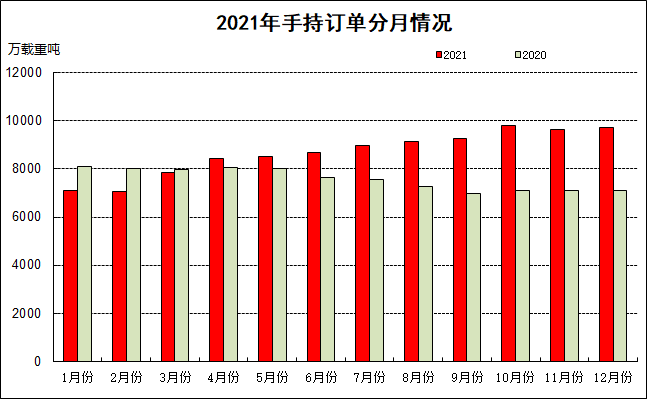

2021年,全国造船完工3970万载重吨,同比增长3.0%。承接新船订单6707万载重吨,同比增长131.8%。12月底,手持船舶订单9584万载重吨,同比增长34.8%。

全国完工出口船3593万载重吨,同比增长4.9%;承接出口船订单5936万载重吨,同比增长142.8%;12月底,手持出口船订单8453万载重吨,同比增长29.6%。出口船舶分别占全国造船完工量、新接订单量、手持订单量的90.5%、88.5%和88.2%。

(二)收入和利润实现同步增长

2021年1-11月,全国规模以上船舶工业企业1093家,实现主营业务收入4252.2亿元,同比增长9.6%。其中,船舶制造企业2622.3亿元,同比增长8.4%;船舶配套企业737.5亿元,同比增长5.2%;船舶修理企业257.4亿元,同比下降9.6%;船舶改装企业32.7亿元,同比下降6.6%;海工装备制造企业543.8亿元,同比增长41.9%;航标器材及其他浮动装置的制造企业4.4亿元,同比下降6.4%。

2021年1-11月,规模以上船舶工业企业实现利润总额73.5亿元,同比增长56.4%。其中,船舶制造企业16.6亿元,同比下降5.3%;船舶配套企业23.8亿元,同比增长37.6%;船舶修理企业12.7亿元,同比下降17.3%;船舶改装企业4.1亿元,同比下降7.9%;海工装备制造企业14.5亿元,同比实现扭亏为盈;航标器材及其他浮动装置的制造企业0.1亿元,同比增长3.8%。

(三)船舶出口金额实现增长

2021年1-11月,我国船舶出口金额224.7亿美元,同比增长18.6%。出口船舶产品中,散货船、油船和集装箱船仍占主导地位,出口额合计128.3亿美元,占出口总额的57.1%。船舶产品出口到187个国家和地区,以亚洲地区为主。我国向亚洲、欧洲、拉丁美洲出口船舶的金额分别为116亿美元、46亿美元和13亿美元。

二、经济运行主要特点

(一)市场份额保持全球领先,企业国际竞争能力增强

2021年,我国三大造船指标保持全球领先,新接订单量增幅高于全球20个百分点以上。造船完工量、新接订单量、手持订单量以载重吨计分别占世界总量的47.2%、53.8%和47.6%,与2020年相比分别增长4.1、5.0和2.9个百分点。骨干企业国际竞争能力增强,各有6家企业分别进入世界造船完工量、新接订单量和手持订单量前10强。中国船舶集团有限公司三大造船指标首次位居全球各造船企业集团之首。

(二)结构调整成效明显,细分船型占比持续提升

2021年,我国船企抓住市场回升机遇,巩固散货船优势地位,共承接散货船3219万载重吨,占全球总量的76.4%。集装箱船订单实现超越,共承接集装箱船2738万载重吨,占全球总量的60.9%,其中,15000标准箱(TEU)及以上超大型集装箱船69艘,占全球份额49.6%。在高端船型细分市场上持续发力,承接化学品船、汽车运输船、海工辅助船和多用途船订单按载重吨计分别占全球总量的72.7%、76.6%、64.7%和63.3%。全球18种主要船型分类中,我国有10种船型新接订单量位居世界第一。

(三)船舶绿色化转型加速,持续推进绿色船厂建设

2021年,为顺应全球绿色低碳转型趋势,我国船企加快科技创新步伐,推出多型符合最新国际海事规则要求的绿色船型,全年新接订单中绿色动力船舶占比达到24.4%。23000TEU双燃料集装箱船、5000立方米双燃料全压式液化石油气(LPG)运输船、99000立方超大型乙烷运输船顺利交付船东。21万吨LNG动力散货船、7000车双燃料汽车运输船、甲醇动力双燃料MR型油船等订单批量承接。船舶企业积极响应国家“碳达峰碳中和”号召,践行绿色发展理念,持续推进绿色船厂建设。主要造船地区骨干船企陆续采用屋顶分布式光伏发电、大功率储能电站和节能设施等装置,推进节能减排工作取得明显成效,综合能耗年均降低5-10个百分点。

(四)LNG装备取得新突破,新船型研发再上新台阶

2021年,我国海上LNG产业链族谱再添重器,国内首艘17.4万立方米浮式液化天然气储存再气化装置(LNG-FSRU)和全球最大2万方LNG运输加注船顺利交付,全球最新一代“长恒系列”17.4万LNG运输船获得四家国际船级社认证。新船型研发再上新台阶,氨燃料动力超大型油船、9.3万立方米超大型绿氨运输船、国内首套船用氨燃料供气系统等研发工作有序推进。国产大型邮轮工程研制取得积极进展,首艘大型邮轮顺利实现坞内起浮的里程碑节点。新一代高端长江邮轮“长江叁号”正式交付使用。

(五)船配产品取得新进展,产业链供应链韧性提升

2021年,我国船舶配套产品研制取得新进展,部分项目实现批量装船。全球最小缸径的船用低速双燃料机(奥托循环)发动机,B型液货舱货物围护系统、超大型水下液压起锚机、R6级海洋系泊链等项目和产品实现产业化应用;全球首台集成机载选择性催化还原系统(SCR)、可满足国际海事组织(IMO)第三阶段(Tier Ⅲ)排放要求的船用低速柴油机CX52成功发布并实现装船应用。受新冠疫情影响,部分国外配套产品无法按时到厂,国内总装企业与配套企业积极配合,积极做好产品替代和安装调试工作,保障了产业链供应链稳定。

(六)狠抓生产运行管理,提质增效取得新突破

2021年,面对紧张繁忙的生产任务,船企努力克服国内外疫情、高温、台风、限电限产等诸多不利因素,狠抓造船大节点计划执行,压缩建造关键周期,提升造船效率。国内骨干船厂典型船舶建造周期大幅提升,超大型原油船(VLCC)和23000TEU双燃料集装箱船建造周期分别缩短20.7%和21.8%。重点工程项目交付率和节点按时实现率达到100%, 50家重点监测造船企业超过1/3提前完成全年交付任务。

三、经济运行中的问题和困难

(一)劳动力资源不足与船企发展需求的矛盾仍然突出

2021年,新船订单大幅度增长,生产任务饱满,加大了骨干船厂对熟练劳务工的需求,加剧了用工紧张问题,特别是电焊等关键工种的熟练工的流动性大幅上升,增加了安全生产的不稳定性。此外,随着各国船厂都在加速推进船舶产品绿色转型发展,我国船舶企业设计部门和研究院所在高技术领军人才、研发设计人员以及专业技术人员数量方面储备明显不足,引领市场的新产品难以及时推出,劳动力资源不足与船企发展需求的矛盾仍然突出。

(二)综合成本上涨过快压缩船企盈利空间

2021年,国际大宗商品价格剧烈波动,推动原材料价格持续上涨,主要规格造船板、电缆、油漆等船用物资分别比年初上涨14%、20%和50%。船用主机、曲轴、螺旋桨等关键船用配套设备普遍上涨25%左右。全年人民币兑美元汇率有贬有升双向波动小幅升值2.3%,两年累计升值超过8%。在原材料价格全面上涨与人民币的升值双重挤压下,造船企业盈利空间大幅缩小,全年实现利润总额仅16.6亿元,同比下降5.3%,主营收入利润率仅为0.6%,与上游的钢铁行业和下游的航运行业形成巨大反差。

(三)产业链供应链安全稳定仍面临较大挑战

2021年,受国内外疫情持续作用,进口船用主机、关键配套设备物流成本和运输周期大幅增加,运输时间平均要比疫情前延长20-30天。去年,国内出现区域性疫情、以及部分地区停电限电措施对部分配套设备企业影响较大,船用舾装件、大型铸锻件、活塞等关重件供应紧张,平均延期交付约15天,给船厂按时交付带来较大压力。此外,商务交流沟通、设备安装调试、船舶试航交付等活动因外籍人员入境困难而难以正常开展,给企业生产经营带来很大挑战。

四、预测

展望2022年,新冠肺炎疫情对世界经济影响的不确定性依然存在,外部环境更趋复杂严峻,但航运和造船行业信心已经得到明显提振,加上国际海事环保新法规即将生效和去碳化需求带来的市场机会,预计2022年全球新船订造需求不会大幅萎缩,成交量将在9000万载重吨左右。2022年,预计我国造船完工量将超过4000万,新接订单量将有一定幅度下降。

五、建议

(一)保交船、保效益、保安全成为当前重点工作

2021年,随着新船订单的大幅增长,企业生产任务饱满,我船舶企业生产保障系数(手持订单量/近三年完工量平均值)约为2.55年,2022-2023年将是集中交船的高峰年份。建议船舶企业严格落实疫情常态化防控措施,及早做好钢材和配套产品的采购规划,避免原材料、设备等延期影响船舶交付。跟踪研判人民币汇率和钢材价格走势变化,要树立风险中性理念,采取锁汇、签订长期供货合同等方式对冲风险。高度关注工作量快速增长与劳动力资源的匹配,避免出现重大安全生产问题。

(二)加大对船舶工业职业教育发展的支持力度

当前,全球船舶及海洋工程装备市场已经进入了新一轮的上升周期,我国正处于从造船大国向造船强国迈进的关键节点,对高技术人才需求日益迫切,但我国劳动用工状况已无法满足船企快速发展的需求。建议相关政府部门贯彻落实《关于推动现代职业教育高质量发展的意见》和《“十四五”职业技能培训规划》精神,进一步加大对船舶工业职业教育发展的支持力度,积极推动校企深入开展合作,完善技能人才的评价体系、修订职业教育专/本科教学大纲、健全技能人才职业发展通道、培养更多高素质技术技能人才,为我国建设造船强国提供有力的人才和技能支撑。

(三)加强宏观政策研究,加大市场走势研判

《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》和国家有关部门、各地方政府相关专项规划纷纷出台落地,明确指出了船舶与海洋工程装备产业发展方向和重点。建议行业协会、研究机构等持续跟踪和整理产业支持政策,加大政策解读。加强对市场需求走势的研判,密切关注贸易、航运、钢铁等上下游产业发展情况,加大对汇率、利率、税费等对船舶行业影响的研究,为企业生产经营、行业健康发展和政策决策提供支撑。

04-12 来源:信德海事网

06-20 来源:信德海事网

11-01 来源:信德海事网

06-01 来源:信德海事网

03-30 来源:信德海事网

07-19 来源:中国船东互保协会资讯平台

01-22 来源:信德海事网

02-21 来源:立方石油

11-01 来源:招商南油

05-19 来源:微港口