希腊船东在动荡中逆势加单,韩国船厂获70%订单份额

在当前地缘政治紧张与国际贸易摩擦不断加剧的背景下,2025年全球新造船市场显著放缓,而希腊船东却逆势扩大市场份额,展现出其在乱局中依然坚定的投资逻辑。

市场两大趋势:份额上升 + 韩国受益

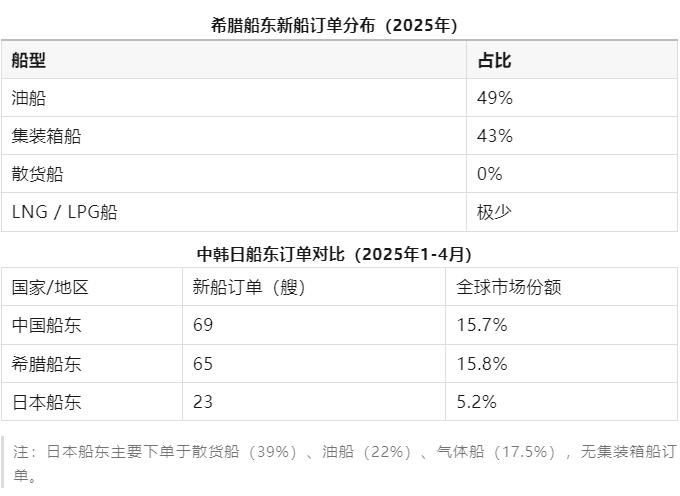

根据Allied QuantumSea独家分析,2025年迄今全球新船订单总量减少,但希腊船东在全球订单中的份额从2024年的11.5%提升至15.8%。在“订单减少、选择更谨慎”的环境下,每一份订单的战略含义愈加凸显。

同时,造船订单大规模从中国转向韩国。 2024年,希腊船东有63.5%的订单下在中国船厂,而2025年该比例降至32.3%;与此对应,韩国船厂则承接了约70%的希腊订单,远高于去年的31%。这一变化主要源于2025年3月美国宣布拟对中国造船船舶征收额外关税,引发希腊船东规避地缘政治风险,调整战略造船地。

全球新船订单整体放缓

2025年前四个月全球新造船订单总数仅为439艘,为近四年最低;而2024年同期为980艘,2023年为809艘。这种放缓反映出宏观经济不确定性上升、环保法规趋严以及贸易政策风险上升所带来的投资谨慎。

希腊船东虽整体下单数从112艘减至65艘,但在全球订单总量减少的同时,其市场份额却逆势上升,凸显其战略布局更具深度。投资重心集中于油船(49%)和集装箱船(43%),而几乎不再下单建造散货船与液化气船(LNG、LPG)。其中,对LNG船的回避尤其显著,主要因当前LNG船市场存在供大于求风险。

各类船型市场分析:

●油船市场:当前全球油船订单/现役船队比例为13.4%,为可持续水平,市场较为稳定。2025年前4个月油船订单数为134艘,低于去年的289艘。船东观望氛围浓厚,旧船交易也明显减少。

●散货船市场:表现谨慎,2025年全球散货船队预计增长3%,其中Kamsarmax增长近5%,Capesize低于2%。但新订单锐减至47艘(去年同期113艘),二手市场交易也降至215艘(去年329艘),交易重心为Supramax/Ultramax。

●LNG船市场:尽管LNG被视为过渡燃料,但市场热度急剧下滑。2025年初现货租金跌至6年最低,2月更创历史新低,二手船交易“冻结”。新旧船舶价格普遍下跌;部分LNG船考虑转型为FSRU。

●集装箱船市场:处于过渡期,全球订单占现役船队约30%,8000TEU以上船型占比46%,潜在产能过剩隐忧上升。小型Feeder船型仍然吃香,价格同比上涨10%。预计2025年集运船队将增长6%,市场面临再平衡挑战。

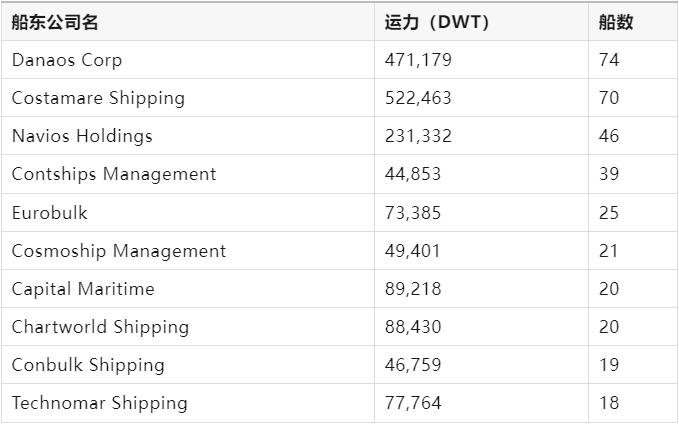

这些公司几乎主导了希腊的新增造船投资计划,涵盖油船、集装箱船、LNG船与LPG船等多个船型。

总结:在不确定中坚定前行

尽管2025年整体船市下行,希腊船东凭借灵活的市场嗅觉、对政治风险的快速应对,以及对高质量船厂的倾斜,展现出强大的战略执行力。特别是在LNG与集装箱船过热风险升温背景下,希腊船东选择了回归油船、避开过热领域,或将进一步增强其在下一轮周期中的话语权。

附:“希腊航运公司各船型前十排行榜”

一、希腊散货船(Bulk Carriers)前10大船东

二、希腊集装箱船(Containerships)前10大船东

三、希腊油船(Tankers)前10大船东

四、LNG船(液化天然气运输船)前10大船东

五、LPG船(液化石油气运输船)前10大船东

数据来源:Allied QuantumSea,分析师:Chará Georgoúsi