海岬型船舶

上周海岬型船舶市场交易活跃,挑战不断。圣诞和新年假期结束后,市场开盘交易节奏较为缓慢。开盘之初,太平洋板块有两家矿商积极参与交易,市场情绪较为乐观。然而随后,西澳大利亚矿业巨头矿车脱轨的消息传来,给市场带来了不确定性,C5航线上周早些时候应声下跌约1.00-1.20美元。大西洋板块同样面临挑战,运力仓位收紧,买卖价差拉大。上周四太平洋板块交易活动有所增加,但C5航线受市场压力影响,租金价格进一步下跌,不过有交易者认为市场已逐渐接近底部。事实似乎也确实如此:上周末收盘前,两家矿商被迫提高出价寻找船东,C5航线上周五租金价格小幅上涨约30美分。大西洋板块,船舶运力供应持续收紧,1月抵达巴西南部的船舶运力尤其紧张。上周上旬交易消息较少,但运力普遍处于紧张状态,加之上周末收盘前交易活动有所增加,出现了租船成交价格上涨的消息,市场情绪保持看涨,但并未过分乐观。总体而言,上周海岬型航线 (5TC) 租金价格走势良好,周初开盘报28,896美元,周末收盘报31,497美元。

巴拿马型船舶

圣诞假期结束后,巴拿马型船舶市场交易消息寥寥,租金价格从上周初开盘起就面临压力。下行压力主要来自船舶运力的增长,这一方面是因为节假日期间没有船舶达成交易,另一方面则是因为太平洋板块和大西洋板块上周始终需求不足,迫使船东降低租金价格。2023年市场疲软收场,更多来自东南亚的空放船舶只会进一步打压市场。与此同时,亚洲市场普遍缺乏支撑,近期前景似乎极为悲观。一艘82,000载重吨的船舶在中国交船,往返北太平洋板块,以13,000美元的租金价格成交,但上周末收盘前再没有第二艘船舶以这样的租金水平达成交易。大西洋板块始航的船舶方面,一艘85,000载重吨的船舶在非洲西北部交船,航程较长,经美湾开往阿拉伯湾,驶经好望角,以24,000美元的租金价格成交。一些定期期租交易消息浮现。一艘82,000载重吨的船舶在中国交船,租期一年,以16,250美元的租金价格达成交易。

极限灵便型船舶/超灵便型船舶

不出所料,各地假期过后,新年伊始极限灵便型船舶/超灵便型船舶市场开盘表现相当平淡。大西洋板块南部地区表现依然较为低迷,新询盘较少,同时可用即期运力充足。随着时间的推移,有交易者发现美湾询盘水平有所改善,但租船成交消息较少。亚洲地区,经纪商表示来自北太平洋板块和澳大利亚的新交易活动极少,不过南部地区交易似乎较为活跃。定期期租交易极少。有消息称,一艘63,000载重吨的船舶从中国始航,租期4-6个月,在新加坡—日本地区还船,以17,000美元的租金价格达成交易,脱硫装置带来的益处归属租家。大西洋板块始航的船舶方面,有消息称一艘63,000载重吨的船舶在美湾交船,在地中海东部还船,以26,000美元的租金价格达成交易。亚洲地区,一艘56,000载重吨船舶在菲律宾交船,驶经印度尼西亚,在中国华南地区还船,以12,000美元的租金价格达成交易。印度洋始航的船舶租金价格保持在合理水平。一艘64,000载重吨的船舶在瑙勒基港 (Navalakhi) 交船,驶经阿曼,在吉大港还船,以20,000美元的租金价格成交。

灵便型船舶

近期节日假期过后,大西洋板块波罗的海灵便型船运价指数 (BHSI) 上周出现大幅回调,整个地区货运需求较少。欧洲大陆,一艘32,000载重吨的船舶在鲁昂交船,将谷物运往摩洛哥,以11,000美元的租金价格达成交易。地中海一艘35,000载重吨的船舶从萨非开往南美东海岸,以7,000美元的租金价格成交。有传言称,一艘38,000载重吨的船舶从亚历山大港开往毕尔巴鄂,计划运输钢材,以11,000美元的租金价格达成交易。美湾租金价格同样下跌。有传言称,一艘39,000载重吨的船舶从密西西比河西南港口开往黑海,运输谷物,以略高于20,000美元的租金价格成交。南大西洋板块,一艘37,000载重吨的船舶从桑托斯开往摩洛哥,运输糖,以20,000美元的租金价格成交。一艘43,000载重吨的船舶从雷卡拉达开往委内瑞拉,运输谷物,以22,000美元的租金价格成交。亚洲供需更加平衡。一艘信息不明的灵便型船舶从中国经印度尼西亚往返,以9,200美元的租金价格成交,但没有更多详细信息传出。

成品油油轮

LR2油轮

上周公开交易时间虽然较短,但中东湾LR油轮运价出现了急剧下跌。中东湾至日本TC1航线75,000吨油轮运价指数下跌23点至WS169.44点。中东湾至英国—欧洲大陆TC20航线90,000吨油轮运价同样下跌275,000美元至4,940,000美元。

苏伊士运河以西地区,地中海至东方TC15航线LR2油轮运价小幅上涨不到57,000美元,报4,525,000美元。

LR1油轮

中东湾LR1油轮上周运价同样下跌,不过下跌幅度小于LR2油轮。中东湾至日本TC5航线55,000吨油轮运价指数下跌13点至WS190.44点。中东湾至英国—欧洲大陆TC8航线65,000吨油轮运价下跌241,000美元至4,120,000美元。

英国—欧洲大陆,ARA至西非TC16航线60,000吨油轮运价指数较为平稳,仅小幅逐步下跌3.77点至WS208.13点。

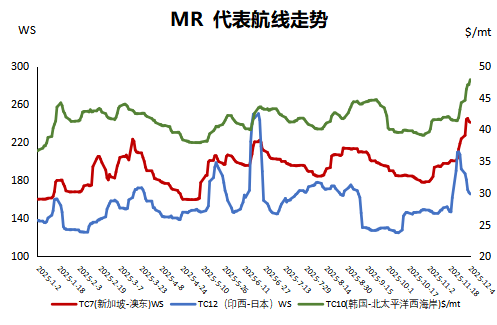

MR油轮

上周,中东湾MR油轮和该地区其他型号的油轮一样出现下跌。TC17航线运价指数下跌27.43点至WS233.71点,跌幅为10%。

英国—欧洲大陆MR油轮上周再次下探,公开市场传来的租船成交价格持续大幅下跌。本文撰稿之时,ARA至美国大西洋海岸TC2航线37,000吨油轮运价指数报WS129.4美元,相较上周初开盘价WS154.2点有所下跌。ARA至西非TC19航线37,000吨油轮运价指数同样下跌28.25点至WS144.19点。

湾MR油轮上周初开盘表现不佳,随后大量询盘涌现,抑制了当地卸货船只运价的回升。美湾至英国—欧洲大陆TC14航线38,000吨油轮运价指数由WS163.5点下跌至WS152.86点。美湾至巴西TC18航线38,000吨油轮运价指数同样从WS234.57点下跌至WS216.43点。美湾至加勒比TC21航线38,000吨油轮运价从742,000美元下跌至644,000美元,触底后略有回升,因为有广为流传的消息称有油轮以696,000美元的运价水平达成交易。

大西洋板块三角洲MR油轮等价期租租金由27,753美元下跌至22,705美元。

灵便型油轮

地中海灵便型油轮运价指数由WS240.28点下跌至WS200.83点。

西北欧,跨英国—欧洲大陆TC23航线30,000吨油轮同样承压,运价指数下跌23.28点至WS197点。

下文提及的所有WS运价指数均基于2024年新世界油轮名义运费指数表

VLCC油轮

上周交易日较少,VLCC油轮市场总体较为稳定。中东湾至中国航线270,000吨油轮运价指数下跌约0.5点至WS57.23点,基于波罗的海交易所标准船型的往返航程等价期租租金27,395美元/天。有消息称,1月10日至20日的货物已确定运力。鉴于市场情绪较为疲软,租家似乎不急于租入1月21日至31日的船舶运力。与此同时,交易者正在等待大约10天后二月货运日期的确认。

大西洋板块情况相似。西非至中国260,000吨油轮运价指数同样下跌0.5点至WS59.53点,往返航程等价期租租金30,855美元/天。美湾至中国航线270,000吨油轮运价下跌83,333美元至7,900,000美元,往返航程等价期租租金30,082美元/天。不过,隔夜有消息称,有运营商以8,390,000美元的运价租入了两艘VLCC油轮,并且有权选择以4,125,000美元的运价于2月1日至10日在美湾装港、开往英国—欧洲大陆。

苏伊士型油轮

西非苏伊士型油轮上周运价上涨。尼日利亚至英国—欧洲大陆航线130,000吨油轮运价指数上周二以来上涨17点至WS135.62点,往返航程等价期租租金52,730美元/天。地中海和黑海地区,运力仓位更有利于租家。CPC至地中海航线135,000吨油轮运价指数小幅攀升2点至WS140.73点,往返航程等价期租租金59,985美元/天。中东地区,中东湾至地中海航线140,000吨油轮运价指数下跌5点至WS88.68点,有些船东有意回到西部地区,抓住大西洋板块市场上涨的机会,因为东部地区市场交易消息和活动极少。

阿芙拉型油轮

北海地区,得益于坚挺的美湾市场和西北欧恶劣的天气情况,跨英国—欧洲大陆航线80,000吨油轮运价指数上涨6点至WS180点,基于霍得角至威廉港航线的往返航程等价期租租金69,820美元/天。

地中海市场,跨地中海航线80,000吨油轮上周运价持平于WS150点水平,基于杰伊汉港至拉瓦拉港航线的往返航程等价期租租金36,435美元/天,有船舶选择空放前往美湾地区。

大西洋板块另一侧,市场开启了过山车行情,运价水平急剧攀升。墨西哥东海岸至美湾TD26航线70,000吨油轮运价指数上周二以来上涨75点,报WS252.13点,往返航程等价期租租金75,970美元/天。科韦尼亚斯至美湾航线70,000吨油轮运价指数上涨67点至WS238.50点,往返航程等价期租租金62,391美元/天。美湾至英国—欧洲大陆跨大西洋板块航线70,000吨油轮运价指数大幅跳涨90点至WS280.50点,基于休斯顿至鹿特丹航线的往返航程等价期租租金75,298美元/天,吸引了船东的关注。考虑到地中海和英国—欧洲大陆的可用运力情况,一些船东开始空放前往美湾。

液化天然气船舶

新的一年,液化天然气船舶市场租金价格依然处于僵持状态。前端市场运力仓位紧张,只要有一些询盘出现,眼下的价格走势就有可能发生转变;但由于许多货物由内部运力消化,并且FOB招标货物未能进入市场,价格走势方向不太可能发生根本性变化。有传言称一月底至二月初会出现一些来自澳大利亚的机会,但目前为止还没有出现什么实质性进展。租金价格本身保持平稳,圣诞和新年假期致使运价指数出现了比往常更大的分歧,但总体而言,我们认为三大航线和两大船舶型号表现均偏负面。上周,BLNG1g航线160,000立方米船舶租金价格下跌4,491美元,收报64,221美元;BLNG1_74g航线174,000立方米船舶租金价格下跌5,817美元,收报84,913美元。大西洋板块,BLNG2_74g航线和BLNG3_74g航线的174,000立方米船舶租金价格下跌幅度最大,分别下跌9,000美元和7,000美元,分别收报109,000美元和116,000美元。BLNG2g航线和BLNG3g航线的160,000立方米船舶表现相对较好,但同样也处于下跌态势,分别收报89,000美元和93,000美元。

整个冬季定期期租交易一直寥寥无几。波罗的海交易所公布的6个月、1年和3年租期船舶租金价格与2023年底相同,分别为92,267美元、96,000美元和68,300美元。

液化石油气船舶

新年第一周交易日较少,因为1月1日是银行公休日。受此影响,市场上租船成交消息不多。最新运力仓位显示,大多数前往美湾的船舶选择了改道好望角。所有公开消息中经巴拿马运河空放前往美湾的船舶均为巴拿马型船舶。上周东方租船成交消息相对较少。BLPG1航线租金价格徘徊于135美元至140美元,最终相较上上周仅上涨0.857美元,收报137.143美元,等价期租租金收益126,439美元/天。

一些交易者原本预计,大西洋板块BLPG2航线租金价格会受到1月1日起生效的新欧盟碳排放交易体系(EU ETS)影响而出现波动。但由于上周只有一笔完成的租船成交交易(租家可选择以120美元的租金价格前往法拉盛),大多数经纪商报告称,BLPG2航线租金价格并未出现多少实质性变化。BLPG2航线租金价格徘徊于这一水平,最终收报119.6美元,等价期租租金收益143,905美元/天。BLPG3航线租金价格上周初开盘一度上涨至226美元,随后周中出现回调,最终收报221美元,总体下跌2.571美元,等价期租租金收益133,998美元/天。