船厂产能加速扩张,但“产能迁移”将成为未来主旋律

——MSI最新报告解读:新造船价格高位更持久,中国扩产决定周期走向

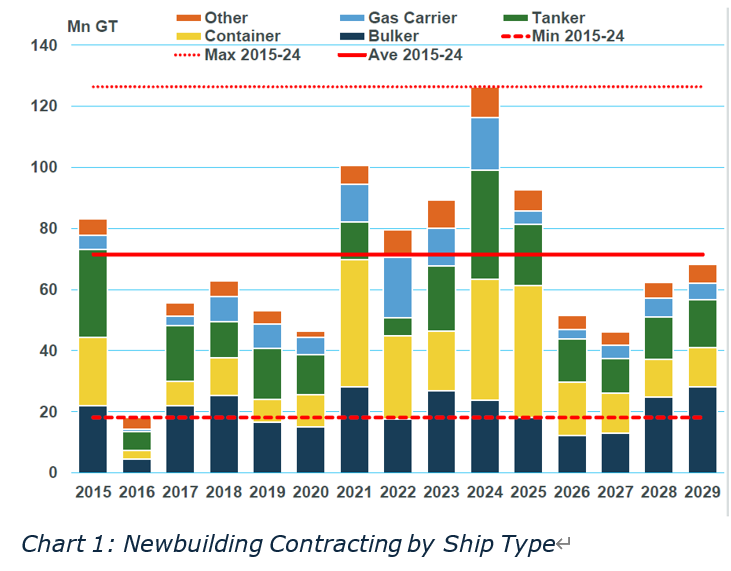

海事咨询机构Maritime Strategies International(MSI)在其《2025年第四季度(Q4 2025)新造船市场更新》中进一步上调了全球订单簿规模与未来几年新船交付预期,并据此将新造船价格预测上修至2029年。MSI认为,尽管价格中长期仍处下行趋势,但由于订单簿处于历史高位、交付高峰临近以及地缘政治与产业策略变化交织,新造船价格“高位维持更久、低点更浅”,行业正在进入一个“产能显著扩张、但产能布局加速迁移”的新阶段。

订单簿推高:全球在手订单升至2.93亿总吨,交付高峰逼近

MSI在报告中指出,过去五年新船订造持续保持高位,推动全球订单簿在2025年末攀升至约2.93亿总吨(Mn GT)。这一规模为历史第三高,虽仍低于“超级周期”的峰值,但已足以对未来数年的产能利用与价格形成强支撑。

在交付端,MSI强调:已锁定的订单将带来未来五年交付量的快速抬升。报告预计,全球船厂产能将随之“迅速扩张”,未来将出现显著的交付高峰——交付量将连续三年超过8,000万总吨(80 Mn GT),峰值水平可能较过去十年的典型水平高出近50%。这意味着:在需求不出现持续超预期上行的情况下,行业大概率将从“紧产能、高价格”逐步走向“扩产能、价格回落”的周期尾段。

价格判断上修:下行更慢、低点更高,谷底接近2,000美元/CGT

基于订单簿上修与更强的订造活动预期,MSI同步上调了新造船价格曲线。报告给出的关键信号包括:

新造船价格仍将进入下行通道,但“下降幅度更温和”;

低点将更“浅”,谷底水平被上调至接近2,000美元/CGT;

价格高位维持时间更长,支撑因素来自订单簿高位、交付高峰前的产能紧张,以及部分产能可能被“非商船用途”分流。

MSI同时将2025—2027年全球新船签约量预期从此前的1.77亿总吨上调至1.90亿总吨,并叠加历史数据修订,使其对全球订单簿的预测在2027年前平均上调约10%。在MSI框架下,这一变化直接推升了对2029年前价格中枢的判断。

产能扩张来自哪里?“新建/复活船厂 + 现有船厂效率跃升”,中国贡献最大

MSI认为,未来几年有效产能增加主要来自两条路径:其一是“新建与复活的船厂”带来新增物理产能;其二是既有船厂通过扩建与显著的生产效率提升,带来有效产能的跃升。报告特别强调:上述变化“主要发生在中国”。

这也解释了为何MSI反复强调——决定未来新造船价格走向的关键变量在中国:当市场进入需求回落阶段,扩张后的中国船厂如何应对(是否降价抢单、是否主动收缩、是否淘汰边际产能),将直接影响全球价格下行的斜率与深度。

韩国策略转向:“对抗中国订单簿优势”,核心在产能外迁与高端集中

与中国的扩产形成对照,MSI指出,韩国造船业正在经历一轮由“战略与经济双重因素”驱动的结构性调整,其目标之一是对冲中国订单簿对市场的主导影响。

报告提到两项重要背景:

1.美国对海军建造能力的潜在增量需求预期上升;

2.中国在高质量商船领域仍能持续提供更具竞争力的价格。

在此背景下,韩国主流船厂的策略更倾向于:将部分生产环节转移至海外成本更低的子公司/基地,本土船厂则聚焦高技术含量的商船与军船。MSI特别提到,HD韩国造船海洋(HD KSOE)计划在印度建设“新的超级船厂(mega yard)”,在过去几乎难以想象,但如今已成为“战略重估”的标志性案例。

同时,市场上关于韩国船厂将更多资源转向“美国背书的海军建造”的讨论升温。MSI认为,这将实质性压缩面向商业航运的产能供给,对“十年后半段”的新造船价格构成支撑。报告称,该因素已被部分纳入其模型假设,并在一定程度上托底了后期价格。

中国决定周期:订单簿两年增长逾2/3,恒力扩张最激进

MSI在报告中给出一个极具冲击力的数据:中国船厂订单簿已达到约1.90亿总吨,且在两年内增长超过三分之二。相比之下,其他地区的订单簿整体“相当稳定”,尤其韩国订单簿在约6,000万总吨水平“趋于平台化”。

在产能扩张案例中,MSI特别强调恒力(原STX大连)的“最具戏剧性”:该船厂被预测到2027年产量将提升至接近700万总吨,并可能成为中国产量最大的船厂之一;而在2023年,其产出“几乎为零”。此外,新时代New Times、沪东中华、青岛北海等船厂也被提及为近年来潜在产出快速增长的代表。

MSI也提醒:当需求进入下行阶段,中国船厂是否会重演上一个十年初期的产能快速收缩,仍需观察。报告回顾称,上一个十年初期中国船厂产能在四年内曾累计下降约35%。MSI预计,从2028年起的四年内,全球船舶建造产能也将出现类似幅度的收缩,并伴随“面向商船市场的船厂性质与地理布局发生显著变化”。

结论:扩产是前奏,迁移是主线;价格下行但“更晚、更浅”

综合MSI的判断,未来几年行业大势可以概括为三句话:

交付高峰已被锁定:高订单簿将推动未来三年交付连续站上8,000万总吨以上,周期尾部压力明确;

价格下行但节奏放缓:新造船价格仍会回落,但低点更高、出现更晚,谷底接近2,000美元/CGT;

产业重构加速:韩国更强调海外低成本产能与本土高端/军船集中,中国扩产与后续可能的收缩将决定全球价格曲线形态。

对航运企业与船东而言,这意味着订造策略需要更精细的“时间与地点”选择:一方面要面对短中期仍偏高的造价与交付紧张,另一方面也要提前评估2028年后潜在的需求回落、产能调整与价格再平衡。在MSI框架下,未来市场的核心变量不再只是“产能大小”,而是产能在哪里、为谁服务、以何种成本与政策约束运行——产能迁移,将比单纯扩产更值得持续关注。