2024年上半年全球集装箱航运市场走出新高度,全球集装箱运量稳步提升,运力突破3000万TEU,海运价格超过疫情前水平,集装箱设备、船舶期租成本和新造船价格不断攀升,未来一定周期内“成本悬挂”或将出现

2024年上半年全球集装箱航运

市场分析及展望

撰文|陈洪桃 丁宝龙 黄超 柳学杰 宗璇

一、2024年上半年全球集装箱航运市场形势

1. 全球经济逐渐复苏,集装箱航运市场高歌猛进

近期经济合作与发展组织(OECD)在经济展望报告中将2024年全球经济增长预期从2.9% 上调至3.1%,将2025年经济增长预期从3% 上调至3.2%,并指出新兴市场经济体的强劲增长效能。国际航运业作为全球经济贸易的支柱, 起到连接全球经济体的桥梁纽带作用,为全球近90% 的贸易活动提供便利。《世界领先海事之都》2024研究报告预测,2023年—2027年间航运贸易预计每年增长2.1%,略低于3.3% 的历史平均水平,但航运业的贸易总量仍保持上升趋势。

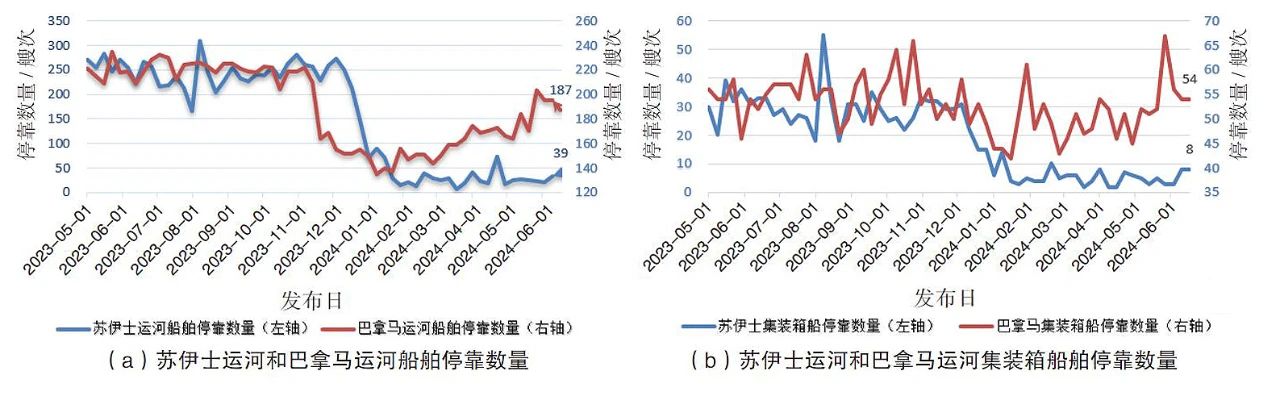

2024年上半年全球集装箱航运市场发展可谓异彩纷呈,地缘政治风险持续发酵、欧美港口工人罢工如火如荼、关税战博弈深度开展, 全球供应链管理思维发生转变,库存管理策略出现转折点,市场运输需求的牛鞭效应已经显现。一方面2024年以来,全球经济走向复苏之路,全球制造业景气度回升,并且在红海危机的常态化影响下,各大航运企业已经适应绕航形势。2024年上半年,苏伊士运河每周船舶停靠数量下降约45%,最低点为每周停靠9艘次, 其中集装箱船舶平均每周停靠5艘次;另一方面, 巴拿马运河的干旱问题有所缓解,水位出现回升迹象,巴拿马运河管理局调整每日船舶通行数量,并逐渐放宽最大吃水深度,允许更多的船舶、货物通过。巴拿马运河船舶停靠数量呈现触底回升迹象,由今年年初最低的135艘次增加到最高点203艘次,而集装箱船舶停靠数量始终保持横向振荡,见图1。

图1 苏伊士运河和巴拿马运河船舶停靠数量(数据来源:CEIC)

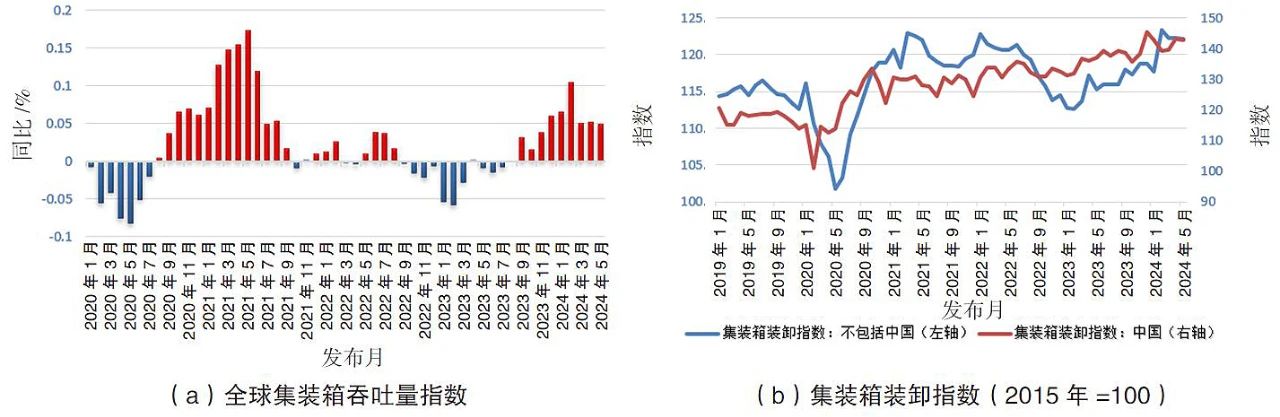

在全球海运贸易总量方面,2024年上半年全球集装箱吞吐量指数同比显著上涨,全球货运量开始上升,正式结束了过去一年多以来的颓势。

航运咨询机构Alphaliner 统计数据显示, 2024年1—4月,远东—欧洲、远东—美国航线集装箱海运量分别同比增长4.4%、16.7% ;同时海运经济与物流研究所(ISL)的数据表明, 2024年前4个月全球集装箱运输总量为1.87亿TEU,同比增长3.4%,是2022年底以来增长速度最快的4个月,其中2月份集装箱运输总量实现9.53% 的增长速度,成为近3年的增长峰值,从图2(a)全球集装箱吞吐量指数可以得出结论。

图2 全球集装箱吞吐量、集装箱装卸指数(数据来源:CEIC)

随着贸易周期的上行,全球港口集装箱装卸作业量稳步提升。从图2(b)集装箱装卸指数可以得知,中国港口和世界其他港口集装箱货运量增长强劲,集装箱装卸指数从2022年底开始逐渐回升至高点。根据中国交通运输部的数据统计,今年1—5月,港口集装箱吞吐量突破1.3亿TEU,同比增长8.8% ;1—5月新加坡港处理的集装箱数量同比增长7.64%,达到1690万TEU,刷新港口周期作业箱量纪录,而美国长滩港1—5月集装箱总装载数量为214.59万TEU,其中包括境内装载和境外装载,同比增长3.5%。种种迹象表明,全球集装箱航运市场运输量正处于稳步提升阶段。

2. 风险驱动运输需求提升,全球集装箱海运价格持续走高

根据市场经济原理可知,价格水平受市场需求和供给的双重影响,全球集装箱运价上行根源在于供需错配矛盾,其中有效运力缩减、集装箱短缺、临时货物发运需求增加以及港口拥堵是集装箱运价飙升的主要因素。

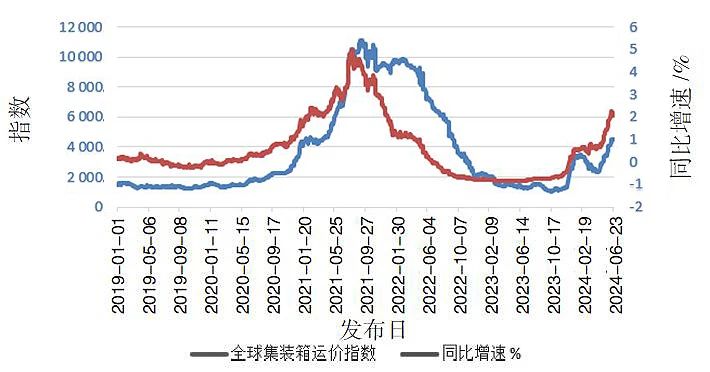

首先受红海危机绕航持续影响,远东—欧洲航线单程航运时间延长2周左右,为提供稳定的班期服务,欧洲航线需要额外增加2~3条船舶,使得全球有效船舶运力有所缩减。此外, 全球集装箱航运市场对新增运力和闲置运力的消化超出预期,拆船进度放缓,Alphaliner 数据显示,2024年上半年全球商业闲置运力回归到2022年上半年疫情期间的最低水平,仅77艘船舶闲置。其次从供应链角度分析,为应对关税、地缘政治风险等不确定因素带来的潜在中断威胁,采购商启动前置库存,货主提前出货,短期内推动运力、箱量需求的增长,使得传统旺季提前,而航运企业的长协合约(特别是BCO 合约、NAC 合约等)货物运输需求缺口变大, 持续挤压现货舱位,并驱动现货运价(FAK 费率) 提高。最后,绕航、港口拥堵使得集装箱设备周转率大幅降低,加上新增运力的设备配置, 造成空箱资源短缺,加速短期内运价上涨幅度。如图3 所示,2024年1—6月波罗的海集装箱运价指数快速回升,同比增速明显提高,已经超出2019 年疫情前运费水平,特别是远东—欧基港以及跨太平洋航线运价上涨最为显著,例如亚洲—美国的运价已经创下2022年9月以来的最高水平。

图3 波罗的海集装箱运价指数(数据来源:BEISL)

3. 全球集装箱船舶运力创纪录,班轮公司运力水平普遍提高

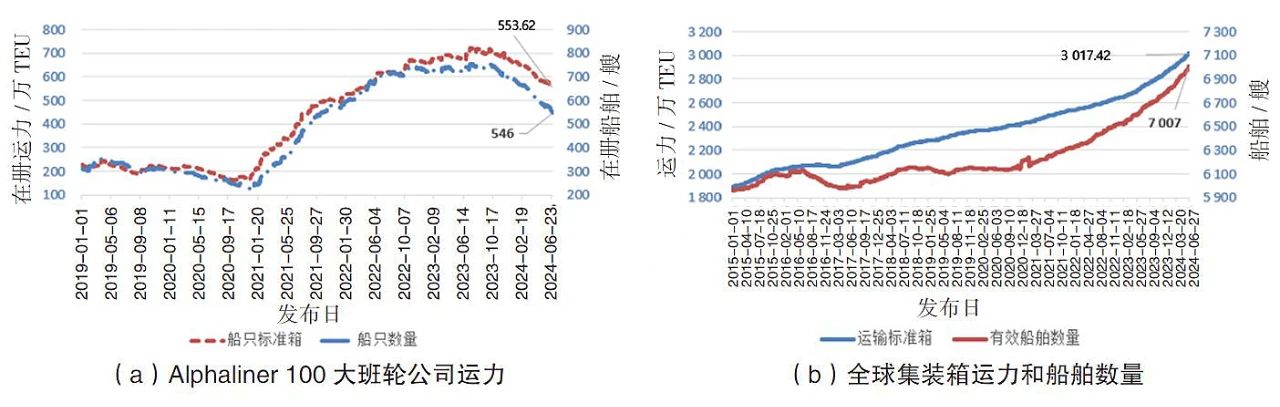

根据航运咨询机构Alphaliner 数据统计, 全球100大班轮公司船舶运力订单数从2020年12月份开始快速增加,在2023年6月—7月达到顶峰,在册运力增长353.98%。由图4(a) 可知,迈入2024年后,最开始订造的船舶陆续交付,截至2024年6月29日,Alphaliner 100大班轮公司在册运力订单为553.62万TEU,在册船舶订单为546艘,仅1 年时间就下降近1/4(23.4%), 叠加Alphaliner 100大班轮公司运力占全球总运力的86.59%等因素,使得2024年全球班轮船队运力首次历史性突破3000万TEU。由图4(b)可知,2024年6月底,全球集装箱运力为3 017.42万TEU,总船舶数量为7007艘,并且增长速度丝毫不减。据统计,全球集装箱运力在有统计以来的50年内才达到500万TEU,而从2015年9月12日到2024年6月15日,仅用时不到9年,就实现了2000万TEU到3000 万TEU的巨大突破。

图4 Top100大班轮公司在册运力订单和全球集装箱总运力(数据来源:Alphaliner)

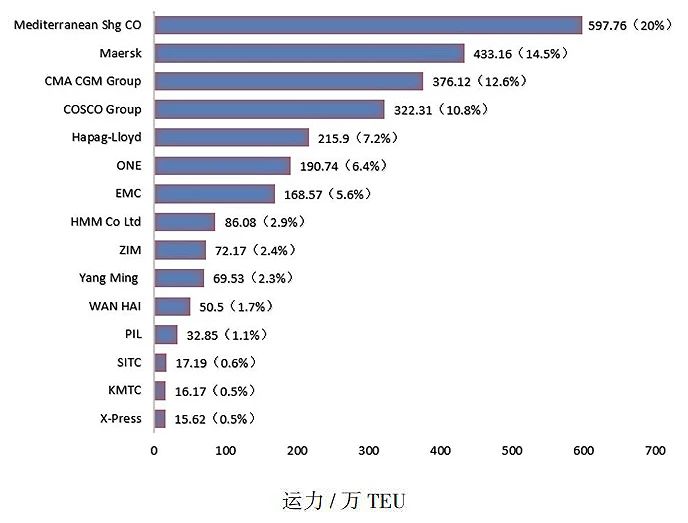

航运咨询机构Alphaliner数据显示,截至2024年6月27日,全球航运公司运力都有所增长。全球集装箱运力前15名的班轮公司详见图5,其中,前8名航运公司市场份额高达80%,地中海航运公司(MSC)更是以1/5的市场份额独占鳌头,马士基航运(Maersk)和达飞轮船(CMA CGM)市场份额分别位列第2、第3,中远海运紧随其后。特别值得注意的是, 未来“双子星”运营合作计划的双方——马士基航运和赫伯罗特运力市场份额总和与地中海航运大致相同。

图之于未荫,虑之于未有。对于航运公司来说,保持市场竞争力的关键之处就是加大对供应链的投资,以稳定可靠的班期服务赢得客户的信任,挖掘市场潜在增量。地中海航运近年来致力于大规模投资运力布局,通过购买二手船、新订造船舶和船舶租赁方式,组建一支更大规模的船队。据Alphaliner 数据统计,地中海航运目前拥有597.76万TEU 运力资源, 其中自有船舶536艘、租赁船舶299艘,合计835艘。此外,地中海航运还积极订造新集装箱船舶,目前在册订单船舶数量100艘,总运力约120万TEU。对此,运力排名第5的赫伯罗特的CEO也表示,航运企业只有具有一定的运力规模才能保持市场竞争力,并指出规模比排名更加重要。

图5 全球前15名集装箱班轮公司运力市场情况(数据来源:Alphaliner)

4. 船舶租赁市场火热,新造船价格不断攀升

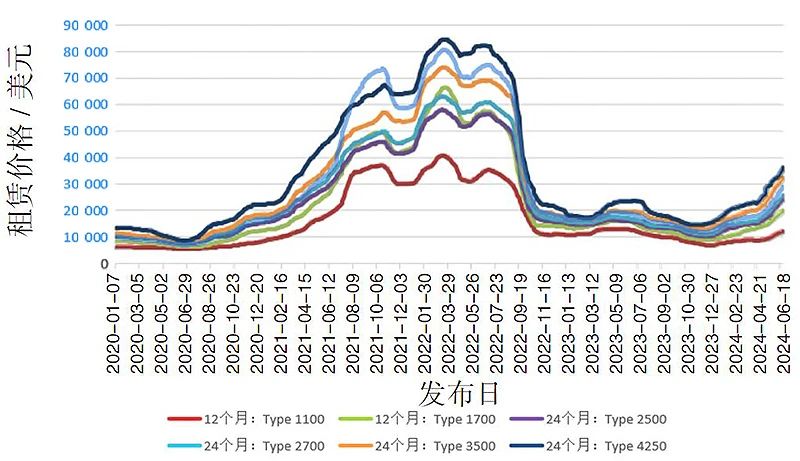

在红海危机绕航的影响下,班轮公司班期不准成常态,集中到港、恶劣天气和港口罢工使得港口拥堵加剧,有效运力持续缩减,空箱资源周转率下降,叠加超预期的货运量运输需求,2024年上半年全球航运市场对运力需求持续提升,对集装箱设备需求加大,这使得短期内船舶租赁市场、造船市场和集装箱生产市场热火朝天。

根据汉堡和不来梅船舶经纪人协会(VHBS)最新发布的不同船型的新集装箱船租赁价格可知,2024年上半年6 种新版集装箱船型的租赁价格不断上升,截至6 月27日,6种船型单日租赁价格分别为12014美元、19977美元、24273美元、25877美元、32405美元、3 220美元,相较于2023年底分别上涨74.93%、126.78%、140.28%、137.01%、149.37%、145.64%,平均涨幅较大。见图6。此外,全球闲置船舶数量创新低,小型船公司开始进入外贸航运市场,为抢夺高运价下的旺季利润,航运企业纷纷斥巨资租天价船舶,例如马士基以15万美元/d 的价格租用7000TEU的新集装箱船,为期3个月,并将其投入高运费的航线运营中,在保障客户服务的同时赚取更多利润。

图6 近5 年新版集装箱船租赁价格趋势(数据来源:VHBS)

在新造船方面,2020年以来,全球新造船订单疯涨,推动新造船价格持续走高。根据BIMCO 发布的报告,2024年上半年新造船价格上涨3%,创16年来造船价格新高, 使得全球造船厂活跃数量大幅增加,其中以中国船厂订单增加最为显著。Alphaliner 最新数据显示,2024年上半年全球航运企业、船东已订购64 艘集装箱船舶,总运力达到54万TEU,但相较于2023年上半年集装箱船订单数量有所下降。

二、未来展望

2024年上半年全球集装箱航运市场走出新高度,全球集装箱运量稳步提升,运力突破3000万TEU,海运价格超过疫情前水平, 集装箱设备、船舶期租成本和新造船价格不断攀升,未来一定周期内“成本悬挂”或将出现。当下全球集装箱航运市场供需错配严重,“集改散”倾向出现,红海危机常态化保持,经济不稳定性的威胁始终存在,全球供应链可持续发展遭遇挑战。

从宏观经济环境看,消费者支出占比是经济活动的重要指标,生活成本高将对经济脆弱国家带来系列连锁反应。目前以美国为代表的通货膨胀水平居高不下,其未来的货币政策和经济发展趋势成为全球关注的焦点,降息行为是否能够顺利落地受到特别关注。从美国5 月份的零售支出环比增长率低于预期可知,美国经济增长有放缓的迹象,市场对降息预测的自信度上升。此外,为稳定国内经济发展和就业水平,提高关税成为各个国家惯用手段,特别是2024年下半年美国决定在“301条款”关税的基础上对中国“目标战略产品”提高关税(8月1日生效),这使得相关生产厂商改变全球战略定位,进出口贸易商加快库存补充的步伐, 航运企业则会调整对应航线布局,以提高未来不确定性环境下的客户服务水平和市场核心竞争优势。

从全球供应链管理看,地缘政治风险的持续导致从原材料到产品的成本不断走高,使得厂家重新调整供配网络,缩短生产—消费的距离,加大供应商的多元化需求。首先是红海危机使得全球集装箱航运市场有效运力缩减,叠加运输旺季需求,2024年下半年缺舱、少柜现象更加明显,海运价格将继续保持高位,直至苏伊士运河顺利通畅;其次是航运企业为获得高运价运营的利润会把高额的租船成本、绕航附加费用等转嫁给托运人和消费者,叠加旺季附加费,未来部分小厂商的出货意愿和生产积极性会大幅降低,库存成本水平不断提高;最后是港口运营情况,集中到港引发的港口拥堵问题愈加严重,叠加欧美港口罢工威胁,使得航运企业船只延误、滞港数量急速增加,有效运力进一步缩减,空白航次不断出现,或将助力未来运价继续攀升,而托运人、贸易商为避免未来运价费率上涨和货物延误带来的风险, 则会考虑提前运输季节性商品。

从供给端看,全球集装箱船舶运力突破3000万TEU,一定程度上掩盖了红海危机带来的影响,目前已经无法辨别到底是红海危机化解了所谓“运力过剩”的市场风险,还是大幅增加的运力规模拯救了红海危机背景下的全球供应链管理。航运咨询机构Alphaliner 运力在册订单数据显示,2024年—2025年新增运力预测将保持较高增幅。例如2024年全年计划交付集装箱船478艘,总运力在305万~310万TEU,超过2023年40% 左右。目前由于全球船舶订单流向亚洲国家造船厂,预计短期内运力水平将再上一台阶。目前新增市场运力刚好填补船舶绕航好望角和港口拥堵所产生的额外运力,并保持紧平衡状态,需要注意的是一旦红海危机解除,那么运力水平将远超运输所需, 海运运价将长期承压下降,航运企业需要为此做好积极准备,增强全球航运市场命运共同体的观念。此外,租船市场和集装箱设备交易火爆则从另一层面反映航运市场对运力的巨大需求。如果未来市场供需错位矛盾加深,或将发生“集改散”的现象,并且班轮公司的期租成本和集装箱交易成本持续高企,将直接导致未来市场运力需求缩减后一定周期内“成本悬挂” 的现象发生。

作者单位:山东港口青岛港集团有限公司 青岛前湾集装箱码头有限责任公司