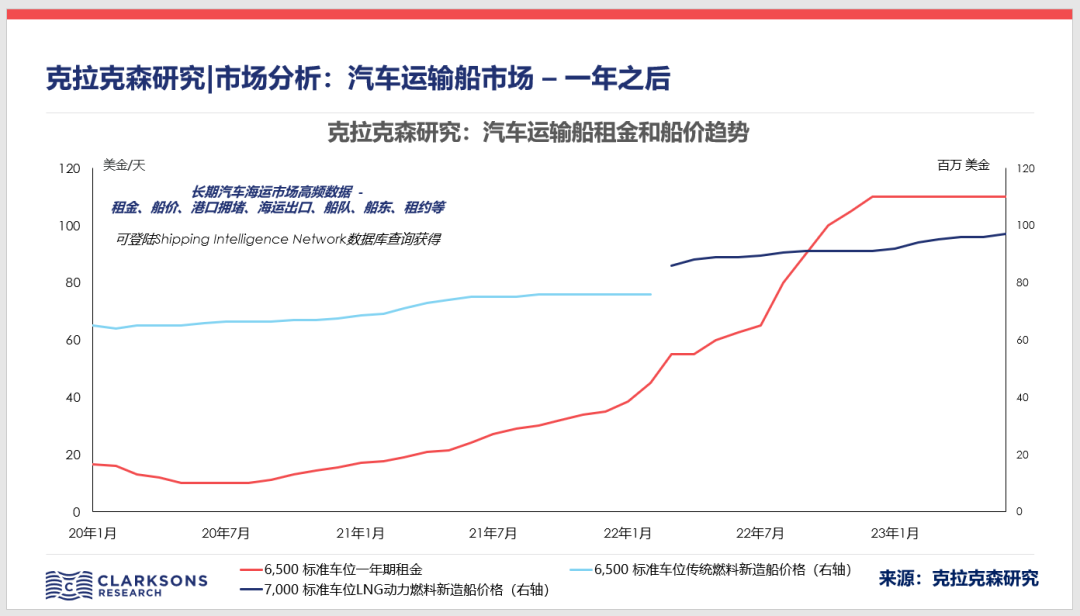

克拉克森研究在去年夏天第一次发布汽车运输船市场分析。一年之前,我们的标准船型租金水平为62,500美金/天,新船指导价格为8,900万美金。我们预见到这一小众市场迎来历史高光时刻,但在当时,又有多少市场参与者能如此大胆的预测当前的租金和船价水平。

截止2023年7月初,克拉克森研究6,500标准车位汽车运输船一年期租金已连续7个月维持在110,000美元/天的历史高位。同时,克拉克森研究新造船指导价格进一步上涨,7,000标准车位LNG燃料动力汽车运输船新造价格达9,700万美金。

基本面魅力:

供需失衡支撑租金高点

自2019年以来,我们发现传统的供需基本面分析规律不断的被打破,航运市场似乎一直处于事件影响的中心。但在汽车运输船市场,简单的供需基本面介绍可以恰当解释当前租金的高位运行。

需求:疫情爆发后损失的汽车海运贸易将持续得到修复(注:2020年贸易大幅下跌20.6%),克拉克森当前预测2023年全年汽车海运贸易量同比增长7.6%达2165万车,重新超过2019年2110万车的总量。中国汽车出口贸易的增长贡献了约37%的修复增量,进一步帮助“车海里”贸易增长。克拉克森统计2019年至今,全球汽车运输船平均海里数增长5%。

供给:当前船队规模总量共计401万标准车位,仍较2019年水平略微下降。叠加有效运力影响,全球汽车运输船船队运力持续收紧。克拉克森汽车运输船港口拥堵指数再次上升,最新的7月初在港运力统计已超越去年峰值,达29.58%。部分原因由于澳大利亚对外来物种的检查和清理导致船舶等泊时间延长。

投资驱动因素:

船队更替订单和项目订单为主

克拉克森统计,当前全球汽车运输船手持订单已达147艘,合计约112万标准车位。以车位数量计,手持订单占船队比已达28%。

分析当前新造船投资驱动因素,我认为有三方面投资需求的共同作用:首先,运费上涨为船东现金流带来大幅改善,同时在汽车行业全生命周期绿色转型的背景下,传统船东自2021年开始重启暂停多年的老旧船队更替计划。其次,受运费价格高企、运力趋紧影响,租家从原来的短租约转向锁定长租约,推动船东项目投资。最后,由于中国出口大幅增长,为保证自有货物出口需求,车企直接投资造船订单。值得特别注意的是,以上三点中,船东的更替需求和租约推动的项目订单占到绝大多数。

今年至今,依然有批量新签订单不断被报出,指向持续的投资者兴趣。短期来看,全球船队规模排名前10位的船东中仍有3家船东尚未披露新造船计划,市场中依然有租家寻求匹配的船舶租约。此外,来自环保法规的压力和新进入船东的潜在竞争,也意味着船东不愿意出售年轻的二手船舶,市场上没有合适的可供交易二手船舶。面临船厂可售船期的不断延长,船东持续锁定船台。目前汽车运输船交期已排至2027年。

未来展望

展望未来,就前面两段提及的汽车运输船租金市场和新船市场,谈几点基于市场基本面的谨慎看法。

关于租金费率,市场上似乎已达成一种共识:短期船队供给依然趋紧,船舶交付量有限,汽车运输船租金将维持景气的态势。随着明年开始汽车运输船批量交付增加,船舶租金将会从高位回落。但是对比集装箱船租金和运价的快速回调(集装箱船运价已跌破19年水平),目前来看汽车运输船的供需基本面更为积极。虽然长期来自贸易保护、供应链重置的担忧依然存在,但新能源汽车需求的增长前景依然维稳。供给侧方面,船东将有更多手段帮助改善供需平衡,比如降速和船舶拆解。克拉克森统计当前船队中接近一半的船舶为15年以上的非环保船型。到2026年,当前船队中大部分船舶将不符合CII要求。

关于新船订单,经常被问到的是克拉克森对于未来十年汽车运输船订单的预测数量。这里同样用集装箱船市场作为参考,与租金和运价下跌形成鲜明对比的是今年集装箱船订单依然火热的表现。财务上,近两年船东现金流的极大改善有助于船舶更替。环保法规来看,汽车运输船船东面临的绿色要求一定程度上超过了集装箱船船东。集装箱船市场此轮波峰下降船舶订单的延续,可以看到航运业绿色环保的决心。

此外,我们也看到一个特点是,繁华过后,市场中依然活跃的公司是对市场有长期投入、长期规划的公司。在国际汽车运输船市场,中国作为一个快速崛起的出口国,对于经营船东、独立船东和货主公司都是全新的挑战。谨慎行驶!

来源:克拉克森研究